“Bóng đen” nợ xấu ngân hàng đang hiện rõ

Tính đến cuối quý 2, tỷ lệ nợ xấu trên dư nợ vay tại một số ngân hàng đã vượt xa con số 3%.

Thời gian qua, hoạt động cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ của ngân hàng đã giúp các doanh nghiệp có thêm vốn để hoạt động sản xuất, kinh doanh, phục hồi sau dịch COVID-19. Cũng nhờ đó, số liệu từ Tổng cục Thống kê cho thấy, 6 tháng đầu năm 2022, tăng trưởng tín dụng toàn nền kinh tế đạt 8.51%, tương đương hơn 880 ngàn tỷ đồng đã được bơm thêm ra thị trường.

Chất lượng nợ vay tại các ngân hàng thời gian dịch COVID-19 diễn ra và giai đoạn nền kinh tế phục hồi được hỗ trợ rất nhiều nhờ các thông tư cho phép cơ cấu lại nợ. Điều này cũng giúp cho các khoản nợ vốn dĩ dưới chuẩn được tiếp tục cơ cấu để có thể tiếp tục vay. Và cũng vì vậy, số nợ xấu thực tế cao hơn nhiều so với con số trên sổ sách.

Tuy nhiên, từ ngày 30/06/2022, Thông tư 14/2021/TT-NHNN được chấm dứt. Các chuyên gia đều cho rằng việc dừng Thông tư 14 sẽ giúp các ngân hàng đối mặt rõ hơn với nợ xấu. Thêm vào đó, việc Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu các tổ chức tín dụng được Quốc hội kéo dài sẽ là tiền đề để xây dựng pháp luật xử lý nợ xấu.

Nợ xấu cuối quý 2 tăng 20% so với đầu năm

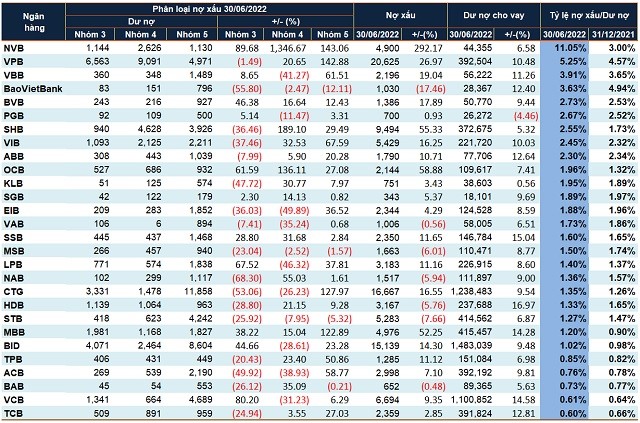

Dữ liệu từ VietstockFinance cho thấy, tổng dư nợ cho vay khách hàng của 28 ngân hàng đã công bố BCTC đạt hơn 8.13 triệu tỷ đồng tại thời điểm cuối quý 2, tăng 10.33% so với đầu năm. Trong đó, chỉ có PG Bank tăng trưởng âm (-4.46%), các ngân hàng còn lại đều tăng trưởng bình quân 9.6%. HDBank (HDB, +16.97%), SeABank (SSB, +15.04%) và Vietcombank (VCB, +14.58%) là các ngân hàng tăng trưởng tín dụng cao nhất.

Đáng chú ý là đà tăng của nợ xấu lại cao hơn tăng trưởng tín dụng. Tổng nợ xấu của 28 ngân hàng tính đến cuối tháng 6 chiếm 122 ngàn tỷ đồng trong tổng dư nợ, tăng gần 20% so với đầu năm. Trong đó, chỉ có 7/28 ngân hàng công bố nợ cải thiện hơn đầu năm là BaoVietBank (-17.46%), Sacombank (STB, -7.66%), MSB (-6.01%)…

Ở chiều ngược lại, mức tăng bình quân là 30%. Một số ngân hàng có nợ xấu tăng khủng trên 20% như MBB và VPB…

Trong cơ cấu nợ, có sự dịch chuyển rõ ràng từ nợ dưới chuẩn (-11%) sang nợ nghi ngờ (+20%) và nợ có khả năng mất vốn (+40%).

Tỷ trọng nợ có khả năng mất vốn tăng bằng lần tại một số nhà băng như NVB, VPB (đều gấp 2.4 lần), VietinBank (CTG, gấp 2.3 lần), MB (MBB, gấp 2.2 lần).

Một số ngân hàng tăng đều nợ ở tất cả các nhóm là NVB, MBB, OCB, BVB, SSB, SGB.

Ngược lại, các nhà băng ghi nhận giảm nợ xấu ở cả 3 nhóm là MSB, STB và BaoVietBank.

4 ngân hàng có tỷ lệ nợ xấu vượt 3%

Xét về tỷ lệ nợ xấu trên dư nợ vay, có 14/28 ngân hàng báo giảm so với đầu năm. Một điểm đáng chú ý là trong danh sách này xuất hiện NCB khi ghi nhận tỷ lệ nợ xấu/dư nợ vay vượt 11%.

Tổng nợ xấu NCB ghi nhận tại thời điểm cuối quý 2 là 4,900 tỷ đồng, gấp gần 4 lần đầu năm. Trong khi đó, dư nợ cho vay tại nhà băng này chỉ tăng 6.58%, lên mức 44,355 tỷ đồng, đẩy tỷ lệ nợ xấu trên dư nợ vay của NCB vọt thẳng từ mức 3% đầu năm lên 11.05%.

VPBank cũng tăng tỷ lệ nợ xấu trên dư nợ vay hợp nhất từ mức 4.57% hồi đầu năm lên 5.25% ở thời điểm ngày 30/06/2022. Tính riêng trên ngân hàng mẹ, tỷ lệ này cũng tăng từ mức 2.01% đầu năm lên 2.83%.

Vietbank cũng tiếp tục tăng tỷ lệ nợ xấu trên dư nợ vay từ mức 3.65% lên 3.91%. Tổng nợ xấu của ngân hàng này là 2,196 tỷ đồng, tăng 19% so với đầu năm và có sự dịch chuyển mạnh từ nợ nghi ngờ (-42%) sang nợ có khả năng mất vốn (+62%).

Dù giảm mạnh tỷ lệ nợ xấu trên dư nợ vay từ mức 4.94% đầu năm xuống còn 3.63% tại thời điểm cuối quý 2, nhưng BaoVietBank vẫn góp phần nâng tổng số nhà băng có tỷ lệ nợ xấu trên 3% lên 4.

Chuẩn bị đệm dự phòng rủi ro

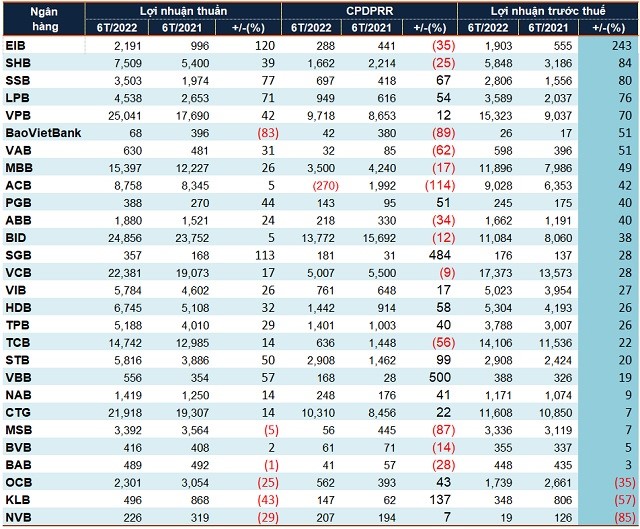

Việc nợ xấu tăng mạnh sau khi Thông tư 14 hết hiệu lực đã được các ngân hàng lường trước và tăng mạnh đệm dự phòng rủi ro từ cuối năm 2021.

Đến nửa đầu năm 2022, bộ đệm này tiếp tục được tăng mạnh, tính bằng lần như VBB (gấp 6 lần), SGB (gấp 5.8 lần), KLB (gấp 2.4 lần), STB (gấp 2 lần)… Cũng vì vậy, dù lợi nhuận thuần từ hoạt động kinh doanh tăng trưởng mạnh, một số ngân hàng lại có con số lợi nhuận trước thuế đi lùi.

Có 3/28 ngân hàng báo lợi nhuận trước thuế 6 tháng đầu năm sụt giảm so với cùng kỳ.

Trong báo cáo được công bố mới đây, VNDirect lưu ý rằng ngành ngân hàng đã phải đối mặt với những khó khăn do lo ngại về lạm phát, NIM thu hẹp và nợ xấu tăng nhanh sau khi Thông tư 14 kết thúc. Tuy nhiên, những sự kiện nói trên sẽ không đem lại những hệ quả nghiêm trọng và các ngân hàng Việt Nam có thể vượt qua mọi rủi ro về chất lượng tài sản nhờ vào bộ đệm dự phòng lớn và việc kiểm soát chặt chẽ khi giải ngân vào phân khúc bất động sản có rủi ro cao.

Tiến Phát

Có thể bạn quan tâm

Tủ sách Tinh hoa chứng khoán toàn tập