Chuyên gia: Cung tiền sẽ tăng trở lại trong năm 2023

TS. Cấn Văn Lực cho rằng trong năm 2023, nếu như các kênh dẫn vốn cho nền kinh tế được tháo gỡ, đặc biệt là đầu tư công được đẩy mạnh, niềm tin của các nhà đầu tư và doanh nghiệp được khôi phục trở lại thì lượng cung tiền sẽ nhiều hơn.

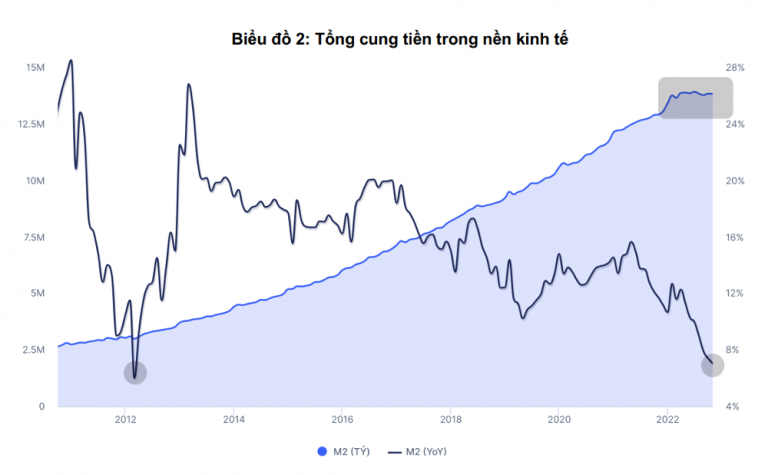

Tăng trưởng cung tiền M2 trong cả năm 2022 ước đạt mức thấp kỷ lục 6 – 7% so với mức bình quân 14% cho giai đoạn 2012- 2021, theo Chứng khoán KB Việt Nam (KBSV).

Số liệu của Ngân hàng Nhà nước (NHNN) cho biết tổng phương tiện thanh toán (cung tiền M2) tính cuối tháng 10 đạt 13,815 triệu tỷ đồng, tăng 3,08% so với hồi đầu năm và chỉ tăng 7,03% so với cùng thời điểm năm 2021 – mức tăng trưởng thấp nhất kể từ đầu năm 2012.

Riêng trong tháng 10, quy mô cung tiền đã giảm gần 17.941 tỷ đồng, tương đương gần 0,13%. Trước đó, trong quý III, cung tiền M2 cũng ghi nhận mức giảm gần 75.941 tỷ đồng, tương đương gần 0,55%.

Nhóm phân tích của KBSV chỉ ra hai nguyên nhân khiến cung tiền sụt giảm.

Thứ nhất là chính sách tiền tệ của NHNN, khi tỷ giá và thị trường ngoại tệ bị chịu áp lực do cân đối cung cầu ngoại tệ và thị trường quốc tế có diễn biến bất lợi (Fed 5 lần nâng lãi suất điều hành để kìm cương đà tăng của lạm phát và chỉ số USD Index tăng mạnh kể từ đầu năm) đã gây áp lực lên thị trường trong nước, buộc NHNN phải bán ngoại tệ khi cần thiết để ổn định thị trường.

Cụ thể, tổng lượng USD đã bán ước tính khoảng 25 tỷ USD (trong đó 18 tỷ USD đã thực hiện và còn 7 tỷ USD bán kỳ hạn đáo hạn trong quý I/2023), tương ứng NHNN đã hút về khoảng 400.000 tỷ đồng trong lưu thông, gia tăng áp lực thiếu thanh khoản tiền VND trong hệ thống.

Thứ hai, chi tiêu giải ngân đầu tư công của chính phủ ở mức thấp, tiền gửi không kỳ hạn của kho bạc nhà nước để tại NHNN ước tính tăng thêm 200.000 tỷ đồng trong năm 2022 đến từ việc thặng dư ngân sách nhà nước (số dư cuối năm 2021 đạt 600.000 tỷ đồng).

Theo ước tính của Bộ Tài chính, tỷ lệ giải ngân vốn đầu tư công của cả nước 11 tháng đầu năm 2022 mới đạt 52,43% kế hoạch.

TS. Cấn Văn Lực: ‘Cung tiền sẽ tăng trở lại trong năm 2023

Trao đổi với người viết, TS. Cấn Văn Lực, Thành viên Hội đồng tư vấn chính sách Tài chính – Tiền tệ quốc gia, Chuyên gia Kinh tế trưởng BIDV, cho biết cung tiền trong năm 2022 tăng trưởng thấp bởi nhiều lý do.

Thứ nhất, NHNN thận trọng trong việc kiểm soát lạm phát, có lúc NHNN bán ngoại tệ sau đó lại hút tiền về.

Thứ hai, thị trường trái phiếu doanh nghiệp và các kênh dẫn vốn khác bị tắc, nên doanh nghiệp bị thiếu vốn.

Thứ ba, do lạm phát toàn cầu, chi phí đầu vào tăng nhanh cũng đòi hỏi doanh nghiệp phải có vốn để bù đắp phần tăng thêm. Trong khi đó, hạn mức tăng trưởng tín dụng của ngân hàng cũng chỉ ở mức 14 – 15%, những kênh dẫn vốn khác bị ách tắc.

“Nhu cầu vốn tăng cao mà chưa được đáp ứng ngay khiến cho nhiều doanh nghiệp cảm thấy bị thiếu vốn”, ông Lực nói.

Thứ tư, giải ngân đầu tư công còn chậm dẫn tới việc ách tắc vốn.

Thứ năm, doanh nghiệp nợ đọng lẫn nhau khá nhiều, nhất là trong lĩnh vực xây dựng và thi công xây lắp.

Dự báo lượng cung tiền và vòng quay đồng tiền trong năm 2023 sẽ tốt hơn năm 2022

TS. Cấn Văn Lực, Thành viên Hội đồng tư vấn chính sách tài chính – tiền tệ quốc gia

Thứ sáu, vòng quay tiền trong năm vừa qua bị chậm lại, lý do chính là tồn kho (cả trong lĩnh vực bất động sản và các lĩnh vực khác) tăng mạnh khiến tiền bị đọng lại. Đồng thời, nhiều nhà đầu tư, doanh nghiệp bị mất niềm tin nên họ lưỡng lự và có xu hướng găm tiền để đó.

“Trong năm 2023, nếu như các kênh dẫn vốn cho nền kinh tế được tháo gỡ, đặc biệt là đầu tư công được đẩy mạnh, niềm tin của các nhà đầu tư và doanh nghiệp được khôi phục trở lại thì đương nhiên, vòng quay của tiền sẽ nhanh hơn và lượng cung tiền sẽ nhiều hơn. Người dân cũng gửi tiền vào ngân hàng nhiều hơn. Dự báo lượng cung tiền và vòng quay đồng tiền trong năm 2023 sẽ tốt hơn năm 2022”, TS. Cấn Văn Lực nhận định.

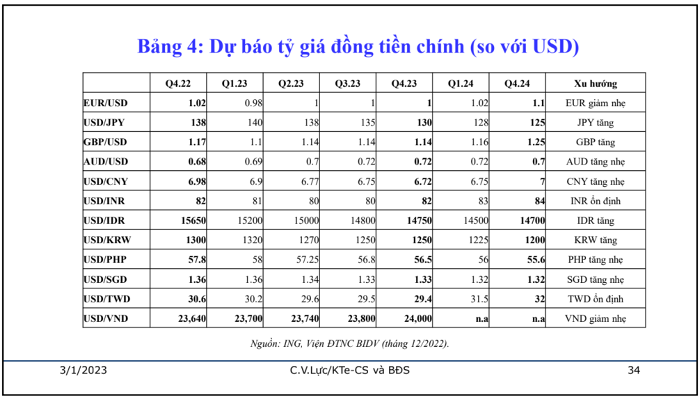

Nhận định về vấn đề tỷ giá, ông Lực cho biết tại thời điểm cuối tháng 10/2022, VND mất giá so với USD khoảng 8,8% nhưng trong hai tháng vừa qua, đồng USD đã và đang quay đầu giảm, các đồng tiền khác sẽ tăng giá trở lại, trong đó có VND. Tính chung cả năm 2022, đồng USD chỉ tăng khoảng gần 8%.

“VND đã mất giá khoảng 3,4% so với USD trong năm 2022. Dự kiến năm 2023, VND sẽ mất giá 2 – 3%, đây là mức hoàn toàn có thể chấp nhận được”, TS. Cấn Văn Lực nhận định

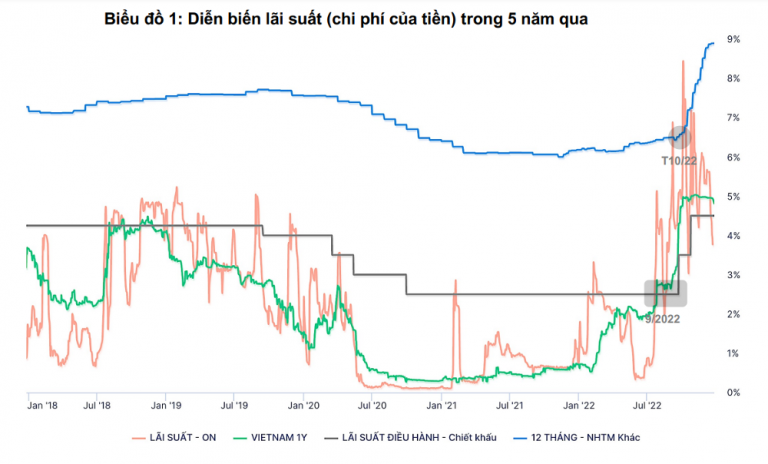

Cũng theo chuyên gia, áp lực tăng lãi suất trong năm 2023 vẫn còn bởi nhu cầu tín dụng trong nước vẫn khá lớn, áp lực lạm phát kéo dài ít nhất đến hết quý I/2023 sau đó mới chững lại (có thể sẽ giảm dần hoặc đi ngang).

Ngoài ra, áp lực tăng lãi suất trên toàn cầu sẽ tiếp tục diễn ra, ít nhất là đến hết quý I/2023 hoặc quý II/2023. “Do đó, năm 2023, Việt Nam giữ được bình ổn lãi suất đã là thành công”, ông Lực nhấn mạnh.

CEO Wigroup: 2023 sẽ là năm bắt đầu chu kỳ thanh khoản mở rộng

Ông Trần Ngọc Báu, CEO WiGroup, nhận định lần đầu tiên trong lịch sử, cung tiền đi ngang, tức tiền trong nền kinh tế không tăng từ đầu năm, thậm chí còn giảm.

Bức tranh này cho thấy sau 10 – 12 năm, Việt Nam mới chứng kiến giai đoạn tiền thiếu trên mọi mặt trận từ trong hệ thống ngân hàng đến nền kinh tế. Hạn mức tăng trưởng tín dụng mở ra trong hai tháng cuối năm nhưng cho vay hạn chế vì chính ngân hàng cũng thiếu tiền.

CEO WiGroup chỉ ra ba nguyên ngân khiến thanh khoản cạn kiệt trong thời gian vừa qua. Thứ nhất là chênh lệch giữa tín dụng và huy động. Cụ thể, có khoảng 11,6 triệu tỷ đồng tín dụng trong nền kinh tế nhưng ngân hàng chỉ huy động được từ người dân khoảng 11,2 triệu tỷ đồng hay nói cách khác ngân hàng phải xoay xở tiền từ khu vực khác để cho vay.

Thứ hai, NHNN bán ra 25 tỷ USD, tương đương rút 600.000 tỷ đồng. Điều này đến từ việc Việt Nam phải can thiệp về tỷ giá. Cuối cùng, lãi suất tăng cùng với việc siết quá mạnh thị trường trái phiếu doanh nghiệp gây ra đổ vỡ niềm tin và bán tháo tài sản tài chính.

Vị chuyên gia này đưa ra dự báo, năm 2023 sẽ là năm bắt đầu chu kỳ thanh khoản mở rộng. Theo đó, tỷ giá sẽ không còn chịu áp lực, thậm chí NHNN có thể quay trở lại mua dự trữ ngoại hối, tức bơm tiền vào thông qua kênh tỷ giá. Lãi suất cũng được dự báo sẽ bắt đầu giảm từ quý II/2023.

Thêm vào đó, tăng trưởng kinh tế toàn cầu và Việt Nam có thể sẽ xuất hiện dấu hiệu về một sự suy yếu trong khoảng quý I và quý II của năm 2023. Lạm phát toàn cầu đang giảm rất nhanh, trong khi áp lực lạm phát tại Việt Nam năm 2023 được dự báo sẽ rất cao, song ông Báu cho rằng lạm phát năm 2023 sẽ không cao, thiết lập đỉnh vào đầu năm và giảm dần về cuối năm.

“Khó khăn về tiền là khó khăn cấp thiết nhất cũng đã đi qua, chúng ta cùng đón một năm 2023 mà mọi thứ dễ thở hơn, cũng có thể gọi là ánh sáng cuối đường hầm”, CEO WiGroup nói.

Tiến Phát