Đầu tư giá trị: Phương pháp tạo ra hàng tỷ đô la của cặp bài trùng tỷ phú Warren Buffett – Charlie Munger

Suốt chặng đường hơn 60 năm đồng hành, bộ đôi tỷ phú Buffett và Munger là sự hợp tác tuân theo một tôn chỉ chiến lược, là “đầu tư giá trị”.

Tiểu sử về huyền thoại đầu tư Charlie Munger

Charlie Munger – huyền thoại đầu tư, nhà tư vấn tài chính đại tài, người được biết đến là cánh tay phải của tỷ phú Warren Buffett, đã ra đi mãi mãi tại một bệnh viện ở California vào ngày 28/11/2023, hưởng thọ 99 tuổi.

Sinh ra trong một gia đình có truyền thống coi trọng việc học, Charlie Munger luôn cố gắng học hành thật giỏi giang. Ông đã đỗ vào chuyên Toán của Đại học Michigan khi mới chỉ 17 tuổi.

Tuy nhiên, thế chiến thứ 2 xảy ra và ông đành phải bỏ ngang việc học để ghi danh vào quân đội.

Trong quân đội, ông vẫn đăng ký học hàm thụ của Đại học New Mexico và Học viện Công nghệ California để lấy các chứng chỉ ngành khí tượng học.

Sau đó, ông trở thành nhân viên khí tượng quân đội ở một trung tâm khí tượng tại Alaska.

Charlie Munger tự cho rằng mình không có ích nhiều cho quân đội và nhờ có may mắn mới được đóng quân xa vùng nguy hiểm.

Khi đó, rủi ro lớn nhất mà ông phải đối mặt đó là vấn đề tài chính. Chưa bằng lòng với những đồng lương quân đội ít ỏi, ông quyết định tăng thêm thu nhập bằng cách chơi poker.

Bản thân ông cũng bất ngờ vì nhận ra mình chơi rất tốt, vì đã tìm ra được cách thua nhanh khi gặp tình huống xấu và mạnh tay khi có những lá bài tốt trong tay.

Không ngờ đây cũng chính là tiền đề cho sự nghiệp tài chính sau này của ông.

Khi chiến tranh kết thúc, ông giải ngũ và tiếp tục sự nghiệp học hành của mình.

Không quá khó khăn, nhờ nỗ lực tham gia các khóa học cao cấp tại Caltech ông đã giành được một tấm vé vào thẳng Khoa Luật trường Đại học Harvard danh giá.

Khoảng thời gian này ông gặp được người phụ nữ của đời mình – Nancy Huggins – và nhanh chóng tiến tới hôn nhân khi mới chỉ 21 tuổi.

Mọi việc vẫn suôn sẻ và êm đẹp với Charlie Munger cho đến sau khi ông tốt nghiệp loại giỏi Đại học Harvard. Ông cùng gia đình chuyển tới một vùng quê ở Califonia để bắt đầu sự nghiệp luật sư tại nơi đây.

Charlie Munger khi còn sống ông là Phó Chủ tịch tập đoàn Berkshire Hathaway. Với khối tài sản ước tính khoảng 2,3 tỷ USD, Charlie Munger là một trong những tỷ phú giàu có nổi tiếng thế giới.

Nhắc đến những nhà đầu tư vĩ đại nhất trong nhiều thập kỷ qua, chắc hẳn ai cũng nghĩ ngay đến Warren Buffett, cùng với sự thành công của Berkshire Hathaway.

Nhưng có lẽ không nhiều người để ý đến người cộng sự thân cận, hay còn được gọi là “cánh tay phải” của ông – Charlie Munger.

Bạn có biết rằng, hầu hết những thương vụ thành công của Warren Buffett trong khoảng 40 năm trở lại đây hầu hết đều có bóng dáng của Charlie Munger phía sau?

Cuộc gặp gỡ định mệnh với Warren Buffett “Mở ra một chân trời mới”

Trong khoảng thời gian làm việc tại quê nhà, Munger bắt đầu mở rộng xây dựng các mối quan hệ xung quanh.

Khi đó, một người góp vốn vào quỹ Buffett do quý mến ông nên đã mời ông đến dùng bữa cùng Warren Buffett tại một câu lạc bộ dành riêng cho những người giàu có ở Omaha.

Họ nhanh chóng làm quen và trở nên thân thiết với nhau. Có lẽ nguyên nhân khiến họ thân thiết được với nhau hơn là do Munger không hề nể sợ tài năng của Buffett.

Chính Buffett là người thuyết phục Munger đổi nghề luật sư vì cho rằng “hành nghề luật sư là phí phạm tài năng”, và Munger cũng không phản đối ý kiến đó.

Cũng trong những cuộc trò chuyện với Buffett, Munger đã thể hiện sự hứng thú của mình trong lĩnh vực đầu tư.

Cuối cùng, sau nhiều tác động, ông đã thành lập quỹ Wheeler, Munger & Co vào năm 1962, với trụ sở đặt tại một văn phòng giao dịch chứng khoán Thái Bình Dương.

Quỹ đầu tư của Munger tăng trưởng với tỷ suất gộp hàng năm vào khoảng gần 20%, trong khi chỉ số Dow jones thời điểm đó chỉ đạt khoảng 5%.

Quỹ hoạt động được hơn 10 năm, cho đến khi sáp nhập với Berkshire Hathway vào cuối những năm 70.

Trước khi có Munger sát cánh, Buffett theo đuổi chiến lược đầu tư dựa trên triết lý của Benjamin Graham, người thầy đã dẫn dắt ông tại Khoa Kinh doanh thuộc Đại học Columbia. Tuy nhiên sau đó, Munger đã hướng Buffett đi theo một phong cách khác.

Triết lý của Graham cũng là “đầu tư giá trị”, nhưng theo hướng mua cổ phiếu giá rẻ của các công ty bị định giá thấp – được xác định qua phân tích báo cáo tài chính, rồi bán ra khi nó đạt được giá trị kỳ vọng. Nhưng Munger và Buffett tiếp cận nó theo cách khác, là đầu tư vào những doanh nghiệp đã vững chắc, có nền tảng, ở một mức giá hợp lý.

“Charlie đã hướng tôi vào việc không chỉ mua các cổ phiếu giá rẻ như thầy Graham”, trích một bài phỏng vấn của Buffett trên Forbes vào năm 1996. “Điều này đã tác động rất lớn, đưa tôi ra khỏi giới hạn tầm nhìn của thầy. Đó là sức mạnh tư duy của Charlie. Anh cho tôi thấy một chân trời khác”.

Giai đoạn thập niên 1980-1990, cặp bài trùng đã kết hợp với chiến lược của Graham để hình thành nên lý thuyết được người đời sau gọi là “One-decision theory” (tạm dịch: Lý thuyết một quyết định). Có thể hiểu như sau: Nhà đầu tư sẽ tiến hành nghiên cứu, lựa chọn các cổ phiếu từ công ty tốt rồi mua vào, nắm giữ nó mãi mãi. Buffett và Munger đã bỏ ra số tiền rất lớn ở thời điểm đó để đặt cược vào nhiều doanh nghiệp, trong đó có Coca-Cola, công ty bảo hiểm Geico, ngân hàng Wells Fargo, hãng dao cạo râu Gillette, và giày Dexter.

Chiến lược của họ khác xa so với thường thức bấy giờ. Phố Wall khi đó chuộng giao dịch nhanh, trong khi các quỹ phòng hộ hoặc công ty đầu tư tư nhân thường chỉ nắm cổ phiếu trong ngắn hạn rồi bán. Buffett và Munger đã mở rộng lựa chọn, đưa ra giải pháp thay thế. Tuy nhiên, cách họ làm có thể khiến nhiều người cảm thấy việc tìm các công ty bị định giá thấp là điều rất dễ dàng.

Munger thực sự tin rằng những nhà đầu tư đó đã bỏ qua sức mạnh của lãi kép – khoản lãi tích lũy từ số tiền gốc ban đầu, và lãi tích lũy từ tiền gửi, khoản vay hoặc nợ gốc. Ông thường mang theo một bảng biểu để giúp mọi người dễ hình dung về lợi nhuận khi tính lãi kép, để họ hiểu làm thế nào mức lãi 13.4%/năm lãi kép có thể biến 1 USD thành 43 USD sau 30 năm.

Với những công ty đã vững mạnh, bộ đôi chứng kiến sức mạnh vượt trội của lãi kép thông qua việc đặt cược vào doanh nghiệp có lợi thế cạnh tranh đặc biệt, không chịu ảnh hưởng từ lạm phát, lại có tiềm năng tăng trưởng liên tục đi kèm dòng tiền. Dòng tiền ấy trở về túi các nhà đầu tư dưới dạng cổ tức hoặc cổ phiếu thưởng.

Bộ đôi Buffett – Munger thường không tin tưởng các mô hình số liệu từ kế toán và ngân hàng. Họ chọn cách viết lại báo cáo tài chính dựa trên phân tích của bản thân. Các nghiên cứu ấy đã giúp họ tránh được những cổ phiếu thất thường, và tìm được những doanh nghiệp được quản lý tốt cùng nhiều lợi thế cạnh tranh trong sản phẩm.

Họ cũng gần như không bao giờ bán cổ phần để đổi lấy tiền. Như với Coca-Cola, họ nhìn nhận đó là nguồn cổ tức ổn định với sự tăng trưởng liên tục ở doanh thu trên phạm vi toàn cầu. Cả hai cho biết, họ sẵn sàng nắm giữ cổ phần này mãi mãi.

“Một lợi thế của Coca-Cola là nó hiện diện ở gần như mọi nơi trên thế giới”, trích lời Munger trong một bài phát biểu năm 1994 tại Đại học Nam California. “Chuỗi cung ứng toàn cầu – điều các doanh nghiệp lớn phải từ từ sở hữu – đã trở thành một lợi thế khổng lồ. Nghĩ kỹ thì một khi đã có đủ lợi thế, rất khó để bị một cái tên khác đánh bật”.

Phần lớn tài sản của Munger và Buffett được giữ trong cổ phần của Berkshire. Trong một bức thư gửi tới cổ đông, Buffett khẳng định “chúng tôi ăn những gì mình nấu (ám chỉ việc kiếm lời từ việc Berkshire hoạt động tốt)”. Họ muốn thu hút các nhà đầu tư dài hạn tới Berkshire, thay vì những tay “lướt sóng”.

ĐHĐCĐ thường niên của Berkshire tại Ohama cũng gần như khác biệt hoàn toàn so với các công ty đại chúng khác. Thông thường, các cuộc họp sẽ diễn ra theo khuôn khổ với nhiều thủ tục bắt buộc. Trong khi đó, Munger và Buffett biến đại hội và các cuộc họp liên quan thành tiệc ăn mừng, một nơi quy tụ những người trí thức. Hàng ngàn cổ đông tới tham dự mỗi năm, để được nghe Munger và Buffett giải đáp những câu hỏi về thị trường, nền kinh tế, về đầu tư, và nhiều chủ đề khác nữa.

Bộ đôi này cũng thường xuyên chỉ trích các ngân hàng đầu tư truyền thống và những mô hình tài chính phổ biến tại Phố Wall, thường được sử dụng để dự đoán thu nhập và bút toán giảm trong tương lai. Họ xem nhẹ “thuyết thị trường hiệu quả” trong kinh tế – một lý thuyết cho rằng thị trường luôn hoàn hảo. Bởi lẽ, sự thành công họ có được là dựa vào việc tìm ra các điểm chưa hiệu quả của thị trường, khai thác nó bằng toán học, khoa học, tâm lý học, và logic.

“Học hỏi không phải là công việc. Với tôi, đó là trò chơi. Tôi là một kẻ tò mò bẩm sinh”, trích chia sẻ của Munger với các nhà đầu tư vào năm 2010. “Nếu điều đó không hiệu quả với bạn, hãy tự tìm ra hệ thống của mình”.

Phương pháp đầu tư giá trị 4M

4M là từ viết tắt của 4 tiêu chí lựa chọn cổ phiếu theo quan điểm của Phil Town, bao gồm:

- Meaning

- Moat

- Management

- Margin of safety

Theo ông, những cổ phiếu thỏa mãn cả 4 tiêu chí này sẽ là khoản đầu tư tuyệt vời và tích lũy chúng là cách để những nhà đầu tư cá nhân trở nên giàu có.

1. Ý nghĩa (Meaning)

“Meaning” có nghĩa là hiểu về ngành. Khi bạn đã hiểu cực kỳ sâu về một lĩnh vực thì bạn sẽ dễ dàng hình dung ra môi trường kinh doanh của doanh nghiệp, liệu ngành nghề đó có khả năng tăng trưởng trong tương lai hay không? Hoặc bạn cũng sẽ biết đâu là lợi thế cạnh tranh đặc biệt trong ngành (những doanh nghiệp khác rất khó có) từ đó có thể chọn ra khoản đầu tư tuyệt vời.

Nếu bạn thích máy tính thì ngành công nghiệp máy tính có thể có những công ty mà bạn có khả năng thấu hiểu. Nếu bạn là bếp trưởng, ngành công nghiệp nhà hàng có thể hợp với bạn. Nếu bạn thích thức ăn nhanh, thì ngành thức ăn nhanh chính là điều bạn cần tìm.

2. Lợi thế cạnh tranh (Moat – con hào kinh tế)

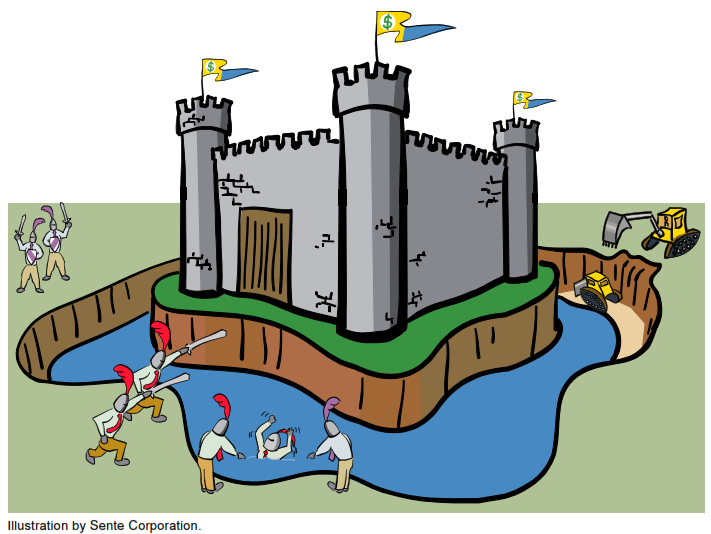

Con hào kinh tế (Moat) là cách nói ví von, vì nếu ví doanh nghiệp là một tòa lâu đài, thì người chủ và quản lý doanh nghiệp ấy phải có chức năng và nhiệm vụ xây dựng được nhiều con hào rộng, nước sâu và cắm thật nhiều chông (sắt) để cho “quân địch” không tiến tới xâm chiếm thành trì (doanh nghiệp) của mình.

Lợi thế cạnh tranh là lợi thế cạnh tranh của công ty so với các đối thủ cùng ngành, nó được bảo vệ khỏi đối thủ, bền vững và tạo ra lợi nhuận.

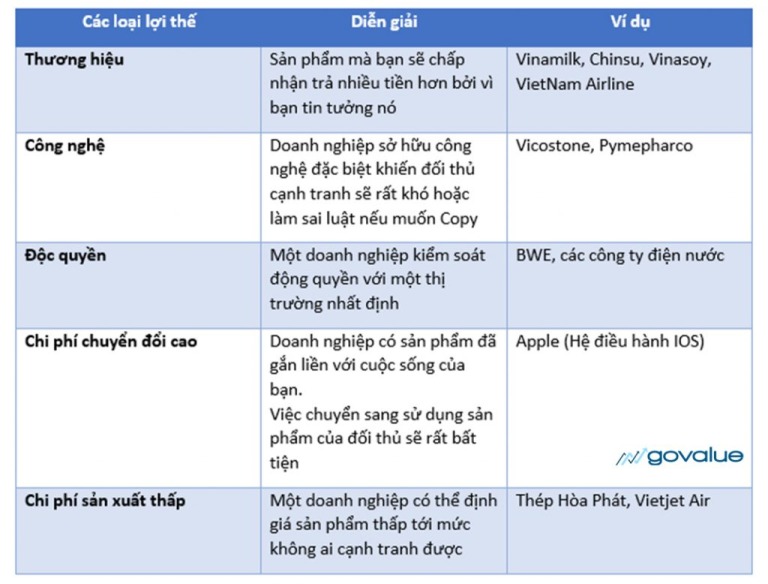

Có 5 loại “con hào kinh tế” lớn

Khi đầu tư chứng khoán thì: Đằng sau mỗi một cổ phiếu luôn là những câu chuyện thực thụ về mỗi doanh nghiệp!

Hãy thử hình dung vào thời điểm đầu năm 2020, dịch Covid lan mạnh khiến các cửa hàng, trung tâm thương mại buộc phải đóng cửa,… người dân chẳng còn thiết tha gì hàng xa xỉ như kim cương, đồng hồ đắt tiền nữa.

Chính điều này đã làm ảnh hưởng nghiêm trọng tới những doanh nghiệp bán lẻ hàng xa xỉ như Vàng bạc đá quý Phú Nhuận (Mã: PNJ).

Tuy nhiên nếu xem xét kỹ hơn về những lợi thế cạnh tranh mà PNJ có được bỏ xa các đối thủ cùng ngành như:

- Thị phần số 1 về bán lẻ trang sức với chuỗi hơn 300 cửa hàng

- Làm chủ khâu chế tác với hơn 70% số lượng nghệ nhân kim hoàn cả nước (2014)

- Hợp tác chiến lược với hãng kim cương nổi tiếng Swarovski và được quyền khai thác thương hiệu của Disney

Đây sẽ là lợi thế cạnh tranh bền vững giúp PNJ tồn tại qua thời kỳ khó khăn (ảnh hưởng nhất định) và trở lại mạnh mẽ khi sức mua của người dân tăng trở lại.

Nếu được biểu thị trên những yếu tố định lượng, Phil Town cũng cho ta 5 chỉ số tài chính định lượng nhất định:

| Chỉ số tài chính | Điều kiện |

| ROIC | ít nhất tăng trưởng 20%, bền vững qua nhiều năm |

| Tăng trưởng vốn chủ sở hữu | Tối thiểu tăng trưởng kép 10%/năm |

| Tăng trưởng lợi nhuận ròng | Tối thiểu tăng trưởng kép 10%/năm |

| Dòng tiền từ hoạt động kinh doanh chính | Xắp xỉ lợi nhuận, ổn định qua nhiều năm |

| Nợ vay ròng | Không vượt quá 3 năm lợi nhuận sau thuế |

3. Ban điều hành (Management)

Một doanh nghiệp sẽ có khả năng kiếm tiền dài hạn trong tương lai nếu doanh nghiệp có ban điều hành tận tụy, nhiệt tình và chân thật. Họ sẽ nghĩ về lợi ích của cổ đông, nhân viên, môi trường, cộng đồng hơn chính bản thân họ. Điều chúng ta cần tìm chính là một vị CEO tuyệt vời.

Để nhận biết một CEO tuyệt vời:

Ban lãnh đạo hoạt động vì lợi ích cổ đông:

Vơi tư cách là cổ đông nhỏ lẻ, cổ tức tiền mặt hay phần lợi nhuận được trích ra để chia cổ đông hằng năm luôn là phần được quan tâm nhất.

Ban lãnh tốt phải là người biết cân bằng hài hòa lợi ích của cổ đông và lợi ích của doanh nghiệp trong từng trường hợp.

Ví dụ: Với những doanh nghiệp đã tăng trưởng tới mức độ nhất định và ít có khả năng mở rộng thêm như Công ty Cổ phần Tập đoàn Thiên Long, Nhựa Bình Minh,… Công ty nên tăng tỷ lệ chi trả cổ tức bằng tiền mặt hằng năm.

Tránh trường hợp ban lãnh đạo luôn đề xuất, vẽ ra những dự án mới và liên tục huy động thêm vốn, chi trả cổ tức bằng cổ phiếu cho cổ đông.

Có tinh thần phục vụ, không vị kỷ: Ban lãnh đạo một lòng phục vụ những cổ đông của công ty – những chủ nhân thực sự, thương hiệu, nhân viên, cộng đồng, các nhà phân phối, khách hàng. Người lãnh đạo chỉ “ăn” khi mọi người đã có phần.

Đam mê: Ban lãnh đạo toàn tâm toàn ý vì công ty. Họ đam mê những gì công ty gầy dựng nên, đam mê những gì công ty đại diện cho và niềm đam mê của họ có tính lây nhiễm, mọi nhân viên trong công ty đều thừa hưởng niềm đam mê ấy.

Danh dự: Ban điều hành sẽ không bao giờ đánh đổi danh dự và danh tiếng để đổi lấy tiền bạc hay một sự biệt đãi.

BAG: Mục tiêu lớn đầy thách thức (Big Audacious Goal). Một vị CEO muốn làm thay đổi thế giới sẽ cuốn hút được nhiều người theo giúp đỡ. Nhiệt huyết sẽ dẫn dắt toàn bộ tổ chức và đó là khởi nguồn của lợi nhuận kếch xù.

Margin of Safety – Nên đầu tư vào những doanh nghiệp có biên an toàn

Doanh nghiệp có tốt đến đâu thì cũng nên mua ở mức giá hợp lý.

Đây là chính điểm thú vị của thị trường chứng khoán khi bạn hoàn toàn có quyền lựa chọn thời điểm mua/bán cổ phiếu mà không bị ràng buộc gì, bạn không có nghĩa vụ phải gắn bó với doanh nghiệp đó cả đời,…

Bạn có thể chờ đợi giá cổ phiếu của những doanh nghiệp tốt xuống thấp để mua vào và bán ra cổ phiếu của những doanh nghiệp đang có giá cao hơn so với giá trị thực của chúng.

Phil Town khuyên bạn nên chờ đợi thị giá giảm hơn khoảng 25 – 50% so với giá trị thực của chúng để mua vào.

Happy Live team sưu tầm tổng hợp