Dòng tiền “cá mập” trong nước và khối ngoại sẽ trỗi dậy chi phối thị trường chứng khoán năm 2023

Dòng tiền của nhà đầu tư tổ chức gồm tổ chức trong nước và khối ngoại sẽ chi phối thị trường trong cả năm 2023. Hoạt động mua ròng của các nhà đầu tư tổ chức kỳ vọng có thể kéo dài đến Q2/2023.

Kết thúc phiên giao dịch cuối cùng của năm 2022, VN-Index đã điều chỉnh nhẹ 2,20 điểm về vùng 1.007 điểm, đánh dấu một năm buồn với chứng khoán Việt Nam khi có những tháng lập kỷ lục giảm sâu nhất thế giới, nhà đầu tư cá nhân rút ròng từ đầu năm đến cuối năm.

Thanh khoản cũng lập kỷ lục khi giá trị giao dịch của toàn HoSE chỉ là 7.423 tỷ đồng. Đây là mức thấp nhất của năm 2022 và chỉ được thấy trong giai đoạn năm 2020.

Tuy nhiên, nhận định về thanh khoản của thị trường trong năm 2023, ông Trần Kỳ Anh, chuyên gia phân tích của Chứng khoán Rồng Việt cho rằng, trên cơ sở phân tích tương quan thanh khoản thị trường và điểm số Vn-Index theo dữ liệu quá khứ, kỳ vọng thanh khoản khớp lệnh trung bình của Vn-Index 13.000 – 16.000 tỷ đồng/phiên trong năm 2023.

Trong đó, dòng tiền tham gia thị trường của các nhà đầu tư cá nhân vào thị trường chứng khoán khả năng chưa có sự cải thiện đáng kể trong nửa đầu năm 2023.

Tính đến cuối Quý 3 năm 2022, dư nợ cho vay ký quỹ và tỷ lệ cho vay ký quỹ trên tổng vốn chủ sở hữu của các công ty chứng khoán đã giảm so với mức đỉnh Q1/2022, tuy nhiên vẫn đang ở mức khá cao so với các giai đoạn quá khứ. Bên cạnh đó, sau các đợt giảm điểm mạnh của thị trường trong năm 2022, nhà đầu tư cá nhân cần thêm thời gian để cải thiện hiệu quả danh mục và tâm lý đầu tư.

Ngược lại, dòng tiền của nhà đầu tư tổ chức gồm tổ chức trong nước và khối ngoại sẽ chi phối thị trường trong cả năm 2023. Hoạt động mua ròng của các nhà đầu tư tổ chức kỳ vọng có thể kéo dài đến Q2/2023.

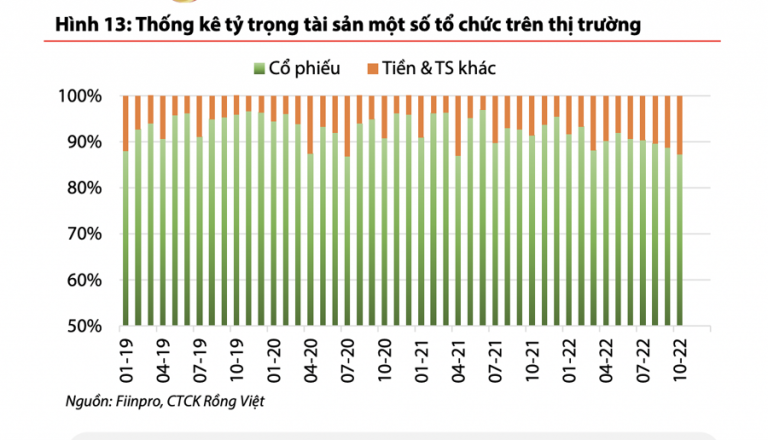

Theo số liệu thống kê của Fiinpro, trong giai đoạn từ tháng 08-10/2022, tỷ trọng nắm giữ tiền của các tổ chức đã đưa về mức hai con số. Cuối tháng 10 con số này đang ở mức 12,7%, đây là mức khá cao so với con số bình quân thường ở mức dưới 5%. Trong quá khứ các năm 2019 và 2020 trung bình phải mất 6-8 tháng để tỷ trọng tiền mặt của các tổ chức cân đối quay trở lại mức thấp.

Theo dự báo của các tổ chức kinh tế, tốc độ tăng trưởng GDP Việt Nam vẫn có thể đạt được mức tăng trưởng khả quan 6-7% trong năm 2023. Trong khi đó, các nên tảng về vĩ mô khác bao gồm lãi suất, lạm phát và tỷ giá được kỳ vọng sẽ ổn định hơn đáng kể so với các quốc gia khác trong khu vực.

Do đó, kỳ vọng Vn-Index sẽ tiếp tục thu hút dòng tiền khối ngoại dựa trên nền tảng vĩ mô ổn định so với các quốc gia trong khu vực.

Về điểm số, ông Trần Kỳ Anh kỳ vọng thị trường sẽ tiếp tục xu hướng đi ngang trong nửa đầu năm trong biên độ 930 -1.060 điểm do chưa có nhiều động lực hỗ trợ.

Sang nửa cuối 2023, trong kịch bản cơ sở, kỳ vọng lãi suất Fed sẽ bắt đầu hạ nhiệt và giảm về ở mức 4,6% thời điểm cuối năm. Đồng thời, hoạt động kinh doanh các doanh nghiệp niêm yết bắt đầu xu hướng hồi phục và đạt mức tăng trưởng lợi nhuận sau thuế 5-10% so với cùng kỳ trong hai quý cuối 2023.

Ngoài ra, các rủi ro về trái phiếu doanh nghiệp bắt đầu đi qua giai đoạn khó khăn nhất từ Q3/2022 sẽ tạo động lực cho thị trường bắt đầu xu hướng tăng điểm. Trên cơ sở này, Vn-Index có thể tiến về ngưỡng 1.200-1.270 trong những tháng cuối năm 2023.

Trong kịch bản kém tích cực hơn, Fed có thể duy trì mức lãi suất cao ở mức 5,00- 5,25% cho đến hết 2023 nếu lạm phát vẫn chưa thể hạ nhiệt như kỳ vọng. Đồng thời yếu tố lãi suất cao rủi ro kéo dài cũng sẽ tác động rất lớn đến triển vọng phục hồi kinh tế toàn cầu trong năm sau, cũng như sự ảnh hưởng đến tỷ giá, lãi suất và sự phục hồi tăng trưởng của các doanh nghiệp Việt Nam.

Trong kịch bản này, lợi nhuận sau thuế các doanh nghiệp niêm yết có thể tiếp tục duy trì ở mức thấp từ 0% đến -5% yoy. Vn-Index ước tính sẽ dao động ở mức 930-1.060 điểm.

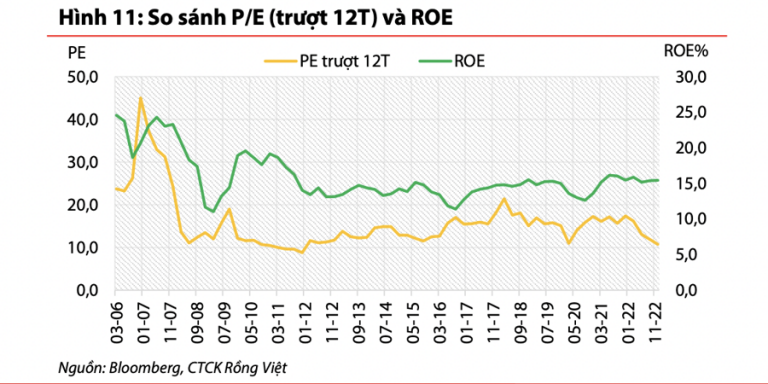

Về mặt định giá, Vn-Index đang được định giá hấp dẫn trong dài hạn. Hiệu suất P/E trượt 12T của Vn-Index thời điểm hiên tại (05/12/2022) ước tính ở mức 8,9%, cao hơn 1,5% so với mức lãi suất huy động. Đồng thời, mức chênh lệch này cũng đang khá hấp dẫn (cao) so với dữ liệu lịch sử.

Ngoài ra, nếu so sánh định giá P/E của Vn-Index trong quá khứ, ở thời điểm hiện tại VN-Index đang được giao dịch ở mức PE trượt 12T: 11,3x, cũng đang nằm ở vùng định giá thấp, khi vẫn đang nằm dưới mức trung bình (14x) 01 độ lệch chuẩn trong giai đoạn 2009-2022.

“Định giá P/E của thị trường chỉ giảm về mức 9.x – 11.x trong những giai đoạn vĩ mô đối diện thử thách và việc mua và nắm giữ cổ phiếu khi P/E thị trường ở mức 9.x – 11.x sẽ mang lại hiệu suất đầu tư cao vượt trội so với lãi suất tiết kiệm nếu nắm giữ khoản đầu tư trong hai năm. Do vậy, bên cạnh việc phân bổ vốn vào kênh tiết kiệm, nhà đầu tư dài hạn có thể cân nhắc giải ngân ở những cổ phiếu tốt thuộc các nhóm ngành hưởng lợi lớn trong xu hướng tích cực trong dài hạn của vĩ mô Việt Nam”, chuyên gia phân tích của Rồng Việt nhấn mạnh.

Tiến Phát

Có thể bạn quan tâm

Bộ sách Phân tích kỹ thuật toàn diện kiếm tiền trên mọi thị trường