Hiểu đúng về Rủi ro đuôi (Tail risk) trong tài chính

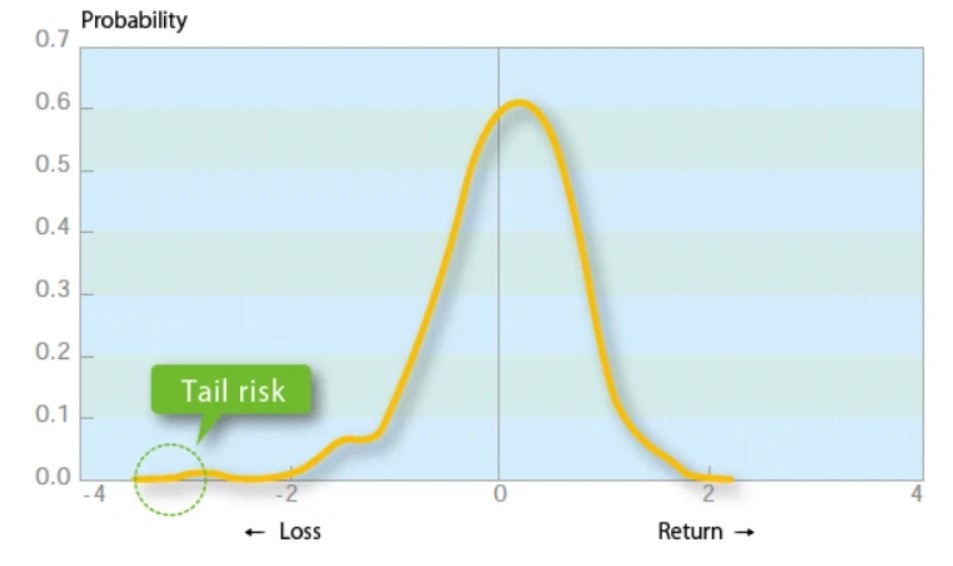

Rủi ro đuôi (tiếng Anh: Tail risk) là một dạng rủi ro của danh mục đầu tư, có xác suất xảy ra nhỏ nhưng có ảnh hưởng lớn đến lợi nhuận, phát sinh khi khoản đầu tư di chuyển nhiều hơn ba lần độ lệch chuẩn tính từ giá trị trung bình.

Rủi ro đuôi

Rủi ro đuôi (tiếng Anh là Tail Risk) là một dạng rủi ro của danh mục đầu tư, phát sinh khi khoản đầu tư di chuyển nhiều hơn ba lần độ lệch chuẩn tính từ giá trị trung bình (lớn hơn so với phân phối chuẩn).

Rủi ro đuôi bao gồm các sự kiện có xác suất xảy ra nhỏ và xảy ra ở cả hai đầu của đường cong phân phối chuẩn.

Nội dung

Chiến lược danh mục đầu tư truyền thống thường theo giả định rằng lợi nhuận thị trường tuân theo phân phối chuẩn. Tuy nhiên, khái niệm rủi ro đuôi đưa ra giả thuyết rằng phân phối lợi nhuận không theo phân phối chuẩn: bị lệch và có “đuôi mập” (fat tail).

Các đuôi béo chỉ ra rằng có một xác suất nhỏ rằng một khoản đầu tư sẽ vượt ra ngoài ba lần độ lệch chuẩn. Các phân phối có đuôi béo tiêu biểu là lợi nhuận của quĩ phòng hộ.

Phân phối chuẩn và lợi nhuận

Người ta cho rằng việc phân phối lợi nhuận của một danh mục đầu tư sẽ tuân theo phân phối chuẩn. Theo giả định này, xác suất lợi nhuận sẽ di chuyển giữa giá trị trung bình và ba lần độ lệch chuẩn (cả giá trị dương và âm) xấp xỉ 99,7%. Điều này có nghĩa là xác suất lợi nhuận di chuyển nhiều hơn ba lần độ lệch chuẩn tính từ giá trị trung bình là 0,3%.

Lợi nhuận thị trường tuân theo phân phối chuẩn là giả định chính cho nhiều mô hình tài chính, như lí thuyết danh mục đầu tư hiện đại (MPT) của Harry Markowitz và mô hình định giá quyền chọn Black-Scholes Merton.

Tuy nhiên, giả định này không phản ánh đúng lợi nhuận thị trường. Các sự kiện đuôi (tail event) mặc dù xác suất xảy ra nhỏ nhưng có ảnh hưởng lớn đến lợi nhuận của thị trường.

Độ nhọn của phân phối

Lợi nhuận thị trường chứng khoán có xu hướng tuân theo một phân phối có độ nhọn lớn hơn (excess kurtosis) phân phối chuẩn. Độ nhọn là một phương pháp thống kê mô tả hình dạng phân phối của dữ liệu được quan sát có phân phối đuôi nặng trong mối quan hệ với phân phối chuẩn.

Đường cong phân phối chuẩn có độ nhọn là 3. Do đó, nếu phân phối của chứng khoán có độ nhọn lớn hơn 3, nó được gọi là phân phối có đuôi béo.

Phòng hộ chống lại rủi ro đuôi

Mặc dù các sự kiện đuôi ảnh hưởng tiêu cực đến danh mục đầu tư có xác suất xảy ra rất thấp, nhưng chúng có thể dẫn đến lợi nhuận âm rất lớn. Do đó, các nhà đầu tư nên phòng ngừa rủi ro những sự kiện này. Bảo hiểm rủi ro đuôi nhằm mục đích tăng lợi nhuận trong dài hạn, nhưng các nhà đầu tư phải chịu chi phí ngắn hạn.

Các nhà đầu tư có thể tìm cách đa dạng hóa danh mục đầu tư của họ để phòng ngừa rủi ro đuôi. Ví dụ: nếu một nhà đầu tư là các quĩ ETF theo Chỉ số Standard & Poor’s 500 (S&P 500), nhà đầu tư có thể phòng ngừa rủi ro đuôi bằng cách mua các công cụ phái sinh trên sàn giao dịch quyền chọn “Chicago Board Options Exchange (CBOE)”, tương quan nghịch với S&P 500.

Nguồn tham khảo: Investopedia, Vietnambiz

Có thể bạn quan tâm: Điều Quan Trọng Nhất – Howard Marks

Sự khôn ngoan khác biệt dành cho những nhà đầu tư thông minh

(Cuốn sách huyền thoại Warren Buffett khuyên mọi NĐT nên đọc)