Mô hình Giao cắt chết chóc (Death Cross) trong phân tích kỹ thuật – định nghĩa và ví dụ

“Death cross” trong phân tích kỹ thuật là một mô hình biểu đồ thị trường phản ánh sự suy yếu của giá gần đây, là khi một chỉ báo giảm giá khi một đường trung bình động dài hạn cắt xuống dưới một đường trung bình động ngắn hạn.

Định nghĩa về mô hình Giao cắt chết chóc (Death Cross) trong phân tích kỹ thuật?

Mô hình Giao cắt chết chóc (Death Cross) đề cập đến sự sụt giảm của một đường trung bình động ngắn hạn—có nghĩa là mức trung bình của giá đóng cửa gần đây đối với một cổ phiếu, chỉ số chứng khoán, hàng hóa hoặc tiền điện tử trong một khoảng thời gian nhất định—dưới mức trung bình động dài hạn. Các đường trung bình động của thị trường chứng khoán được theo dõi chặt chẽ nhất là đường trung bình động 50 ngày và 200 ngày. Mặc dù có cái tên đáng lo ngại, nhưng death cross không phải là một cột mốc đáng sợ trên thị trường. Lịch sử thị trường cho thấy nó có xu hướng đi trước sự phục hồi trong thời gian ngắn với lợi nhuận trên mức trung bình.

Ý nghĩa của mô hình Giao cắt chết chóc (Death Cross) trong phân tích kỹ thuật

Death cross chỉ cho bạn biết rằng hành động giá đã xấu đi trong khoảng thời gian dài hơn hai tháng một chút, nếu việc giao nhau được thực hiện bởi đường trung bình động 50 ngày. (Đường trung bình động không bao gồm các ngày cuối tuần và ngày lễ khi thị trường đóng cửa.)

Những người bị thuyết phục về khả năng dự đoán của mô hình lưu ý rằng death cross xảy ra trước tất cả các thị trường giá xuống nghiêm trọng trong thế kỷ trước, bao gồm các năm 1929, 1938, 1974 và 2008. Đó là một ví dụ về sai lệch lựa chọn mẫu, được thể hiện bằng cách chỉ sử dụng các điểm dữ liệu chọn lọc hữu ích cho điểm được tranh luận.

Theo nghiên cứu của Fundstrat được trích dẫn trên Barron’s, chỉ số S&P 500 cao hơn một năm sau điểm Giao cắt chết chóc khoảng 2/3 thời gian, trung bình tăng 6,3% trong khoảng thời gian đó. Đó là con số khá tốt so với mức tăng hàng năm 10,5% của S&P 500 kể từ năm 1926, nhưng hầu như không phải là thảm họa trong hầu hết các trường hợp.

Hồ sơ theo dõi về điểm giao cắt tử thần với tư cách là tiền thân của thị trường tăng thậm chí còn hấp dẫn hơn trong các khung thời gian ngắn hơn. Kể từ năm 1971, 22 trường hợp trong đó đường trung bình động 50 ngày của chỉ số Nasdaq Composite giảm xuống dưới mức trung bình động 200 ngày của nó đã dẫn đến lợi nhuận trung bình khoảng 2,6% trong tháng tiếp theo, 7,2% trong ba tháng và 12,4% trong sáu tháng. Vài tháng sau điểm giao tử, gần gấp đôi lợi nhuận điển hình của Nasdaq trong các khung thời gian đó, theo Nautilus Research. Lần thứ 23 như vậy xảy ra vào tháng 2 năm 2022. Các cuộc khảo sát gần đây khác về lợi nhuận sau điểm giao tử cũng cho thấy mối tương quan tích cực với hiệu suất vượt trội.

Theo trực giác, điểm giao cắt Giao cắt chết chóc có xu hướng cung cấp tín hiệu xác định thời điểm thị trường giảm giá hữu ích hơn khi xảy ra sau khi thị trường thua lỗ từ 20% trở lên, bởi vì đà đi xuống ở các thị trường yếu có thể cho thấy các nguyên tắc cơ bản đang xấu đi. Nhưng hồ sơ theo dõi lịch sử của nó cho thấy rõ ràng death cross là một chỉ báo ngẫu nhiên về sự suy yếu của thị trường chứ không phải là một chỉ số dẫn đầu.

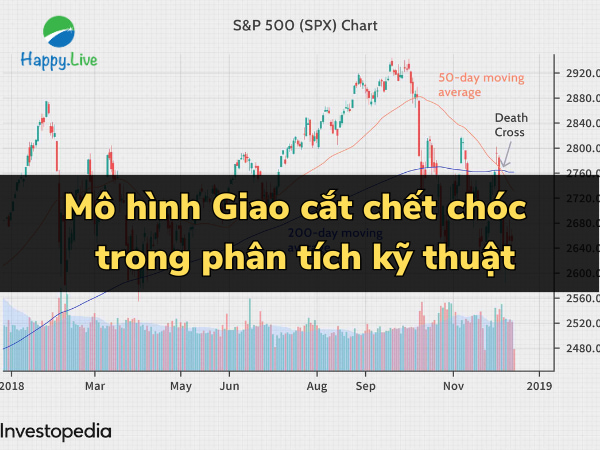

Ví dụ về mô hình Giao cắt chết chóc (Death Cross) trong phân tích kỹ thuật

Dưới đây là ví dụ về death cross trên S&P 500 vào tháng 12 năm 2018: Nó dẫn đến các tiêu đề mô tả “một thị trường chứng khoán tan nát.” Chỉ số tiếp tục mất thêm 11% trong hai tuần và một ngày tiếp theo, S&P sau đó tăng 19% từ mức thấp đó trong hai tháng và cao hơn 11% so với mức của nó tại thời điểm mô hình Giao cắt chết chóc chưa đầy sáu tháng sau đó.

Một giao cắt tử thần khác của S&P 500 đã diễn ra vào tháng 3 năm 2020 trong đợt hoảng loạn COVID-19 ban đầu và S&P 500 tiếp tục tăng hơn 50% trong năm tiếp theo.

Tất nhiên, những ví dụ này không đại diện cho đầy đủ các kết quả có thể xảy ra sau một death cross. Nhưng ít nhất chúng cũng đại diện hơn cho các điều kiện thị trường hiện tại so với các lần xuất hiện death cross trước đó.

Mô hình Deadth Cross và mô hình Golden Cross trong phân tích kỹ thuật

Ngược lại với death cross là golden cross, khi đường trung bình động ngắn hạn của một cổ phiếu hoặc chỉ số di chuyển lên trên đường trung bình động dài hạn của nó. Nhiều nhà đầu tư xem mô hình này như một chỉ báo tăng giá, mặc dù điểm giao tử chết thường được theo sau bởi mức tăng lớn hơn trong những năm gần đây.

Giao cắt vàng có thể chỉ ra một xu hướng giảm kéo dài đã hết đà.

Hạn chế của việc sử dụng Death Cross trong phân tích kỹ thuật

Nếu các tín hiệu thị trường đơn giản như sự tương tác giữa các đường trung bình động 50 ngày và 200 ngày có giá trị dự đoán, thì bạn sẽ cho rằng chúng sẽ mất giá trị đó một cách nhanh chóng khi những người tham gia thị trường cố gắng tận dụng lợi thế. Death cross tạo ra các tiêu đề hấp dẫn nhưng trong những năm gần đây, nó là một tín hiệu tốt hơn về đáy ngắn hạn trong tâm lý hơn là sự khởi đầu của một thị trường giá xuống hoặc suy thoái.

Nguồn: Happy Live Team biên dịch – investopedia

Có thể bạn quan tâm:

Bộ Sách Phân Tích Kỹ Thuật Toàn Diện Kiếm Tiền Trên Mọi Thị Trường