Mohnish Pabrai – Mối liên hệ giữa kinh doanh và đầu tư

Tốt nghiệp với tấm bằng công nghệ thông tin, Mohnish Pabrai chưa bao giờ nghĩ mình sẽ tiếp xúc với thị trường chứng khoán hay thậm chí là kinh doanh. Tuy nhiên trong một lần tình cờ đọc được cuốn sách về cuộc đời của Warren Buffett, Mohnish bắt đầu nhìn thấy mối liên hệ giữa kinh doanh và đầu tư, cũng như lý do ông quyết định thay đổi “số phận” của 1 triệu đô la kiếm được sau khi bán doanh nghiệp cung cấp dịch vụ IT của mình.

Chàng kỹ sư bén duyên chứng khoán nhờ… đọc sách

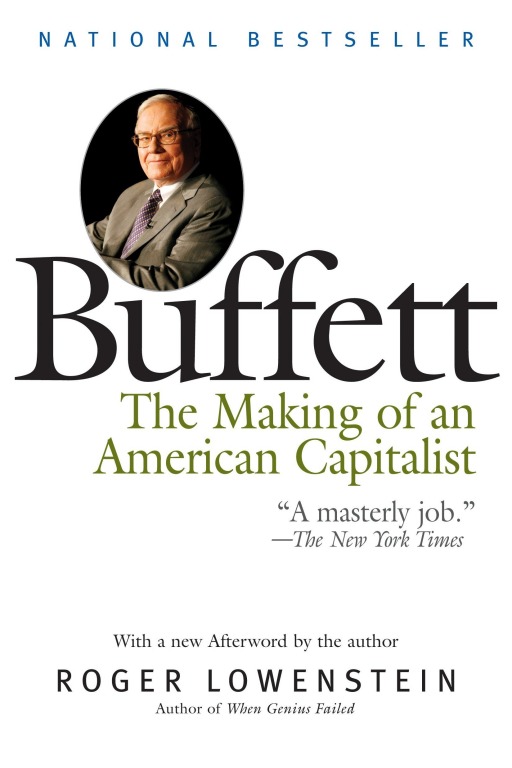

Như nhiều bạn ngồi ở đây, tôi vốn là kỹ sư. Tôi tốt nghiệp ngành kỹ sư máy tính, thực sự, tôi chưa bao giờ nghĩ đến thị trường chứng khoán hay có ý định học kinh doanh. Vào năm 1994, khá là tình cờ, tôi đọc được sách như các bạn nhìn thấy trên màn hình trình chiếu của tác giả Roger Lowenstein về cuộc đời của Warren Buffett mang tên “Warren Buffett – Quá trình hình thành một nhà tư bản Mỹ.”

Tôi rất may mắn vì đọc đúng lúc một số sách về cuộc đời của Warren Buffett vừa phát hành. Khi đọc sách, tôi như vỡ ra nhiều bài học quan trọng. Cuối cùng nó dẫn tôi phải nói là gần như ngay tức thì, bắt đầu dành 20 giờ mỗi tuần để nghiên cứu các khoản đầu tư. Sau đó khoảng 5 năm, tôi đã dành toàn thời gian cho đầu tư cũng như thành lập quỹ đầu tư. Tôi nhận ra điều cực kỳ thu hút về cuốn sách là câu nói của Warren Buffett: “Tôi làm doanh nhân tốt hơn, vì tôi là một nhà đầu tư và tôi là nhà đầu tư tốt hơn vì tôi là một doanh nhân.”

Tôi rất may mắn vì đọc đúng lúc một số sách về cuộc đời của Warren Buffett vừa phát hành. Khi đọc sách, tôi như vỡ ra nhiều bài học quan trọng. Cuối cùng nó dẫn tôi phải nói là gần như ngay tức thì, bắt đầu dành 20 giờ mỗi tuần để nghiên cứu các khoản đầu tư. Sau đó khoảng 5 năm, tôi đã dành toàn thời gian cho đầu tư cũng như thành lập quỹ đầu tư. Tôi nhận ra điều cực kỳ thu hút về cuốn sách là câu nói của Warren Buffett: “Tôi làm doanh nhân tốt hơn, vì tôi là một nhà đầu tư và tôi là nhà đầu tư tốt hơn vì tôi là một doanh nhân.”

Điều hành doanh nghiệp và quản lý danh mục đầu tư có tác động tương hỗ (tác động qua lại), khi đọc về cuộc đời của Buffett, đột nhiên tôi nhận ra công cụ mà bạn sử dụng trong đầu tư gần như giống hệt công cụ bạn sử dụng khi điều hành doanh nghiệp.

Lấy tôi ngày xưa làm ví dụ, tôi từng điều hành một công ty dịch vụ IT. Có lẽ tôi dành 2 – 3% quỹ thời gian của mình để vạch chiến lược và định hướng, nghiên cứu xem lĩnh vực nào chúng tôi cần tập trung. 97% thời gian còn lại là dành cho công việc khó khăn, đó là xây dựng, giải quyết vấn đề và hiện thực hóa chiến lược. Thời gian đầu, khi làm việc này vào những năm đầu tiên, tôi rất hào hứng vì căn bản là bạn có một lý thuyết, sau đó bạn đem ý tưởng ra thế giới và hiện thực hóa lý thuyết, cuối cùng bạn có kết quả để đối chiếu.

Khi đọc về cuộc đời của Warren Buffett, tôi nhận ra công việc trong 3% thời gian của tôi thì đối với những người như Warren Buffett là 80%. Vì điều ông có thể làm là áp dụng các phân tích giống nhau, để thấu hiểu công ty và ngành nghề kinh doanh, xem đó có phải là khoản đầu tư tuyệt vời hay không.

Phần não mà bạn dành để hoạch định chiến lược và định hướng cho doanh nghiệp, gần giống như với công việc của bạn khi là một nhà đầu tư. Cá nhân tôi cảm thấy 3% (thời gian tư duy chiến lược) hứng thú hơn 97% (thời gian thực thi). Ý tôi là tôi vẫn thích 97% nhưng không bằng 3%. Ý tưởng nâng cấp từ 3% lên 80% bằng cách tìm người phù hợp vận hành doanh nghiệp thật hiệu quả, còn bản thân thì công việc phân bổ vốn. Đó là điều tôi cực kỳ hào hứng và từ đó dẫn tôi đến việc bán một số tài sản trong doanh nghiệp. Đây là lần đầu tiên tôi sở hữu 1 triệu đô la, tôi không có nhu cầu tiêu số tiền lớn như vậy, do đó tôi quyết định đem 1 triệu đô la đi đầu tư.

Vì muốn thí nghiệm việc tôi lấy Buffett làm hình mẫu hiệu quả đến mức nào, tôi áp dụng các phân tích tương tự. Về cơ bản, tôi dành khoảng 20 giờ mỗi tuần để nghiên cứu các khoản đầu tư, trong khi trước đây tôi dành 1 – 2 tuần mỗi năm nghiên cứu và khối thời gian còn lại cho việc thực thi.

Thắng đậm ở thương vụ đầu tiên

Một trong những khoản đầu tư đầu tiên tôi thực hiện vào năm 1995, nó cho thấy tác động tương hỗ giữa thế giới thực và thế giới đầu tư. Lúc đó tôi đang điều hành công ty dịch vụ IT, có một công ty Ấn Độ tên là Satyam, Satyam muốn mở rộng kinh doanh ở Mỹ. Bộ phận kinh doanh đã đến gặp tôi ở Chicago. Họ muốn tìm hiểu và cân nhắc xem chúng tôi có nên hợp tác hay không.

Tôi chưa từng hợp tác nhưng tôi rất quý họ, tôi thích làm việc với những con người đó, tôi thích cách họ vận hành doanh nghiệp của mình và định vị chính họ. Do đó, tôi quyết định nghiên cứu Satyam như một cổ phiếu, vì bấy giờ công ty này được niêm yết ở Ấn Độ. Khi bắt tay vào nghiên cứu, tôi vẫn là nhà đầu tư tay mơ, nhưng tôi vô cùng ngạc nhiên vì vốn hóa thị trường của Satyam thấp hơn giá trị của số bất động sản họ có ở thành phố Hyderabad.

Do đó cổ phiếu đang giao dịch ở giá thấp hơn so với giá thanh khoản trên bất động sản của công ty, hơn nữa, đây là một công ty dịch vụ IT, với khả năng tăng trưởng khoảng 17%/năm, biên lợi nhuận cực cao. Tôi bất ngờ trước triển vọng lớn như vậy. Dù sao đi nữa, tôi đã thành công với 10 nghìn đô đầu tư ở Satyam (tăng 140 lần vào năm 2007). Tôi cũng mua 3 – 4 cổ phiếu khác nữa, Satyam là một trong số đó. Tôi quyết định, đây là một trong những khoản đầu tư mà bạn mua và quên nó đi. Đừng nhìn lại và hãy để nó hoạt động trong 10 năm.

Nguồn: Talks at Google

Bài viết: Happy.live

Có thể bạn quan tâm: Nghệ thuật đầu tư Dhandho

(Phương pháp đầu tư rủi ro thấp, lợi nhuận cao)