Một câu chuyện thay ngàn con số: cám dỗ, bơm thổi và bánh vẽ trong đầu tư

Nhiều nhà đầu tư vì nghe được một cậu chuyện hay mà bỏ qua những nghiên cứu, phương pháp đã được đúc kết từ lâu trên thị trường chứng khoán, dẫn tới mất tiền oan uổng.

Rượu đắt – rượu rẻ: Rượu nào ngon hơn?

Một giả thuyết từng được các nhà tâm lý học đưa ra là những câu chuyện và ví dụ thực tế sinh động có khả năng tác động tới quyết định của con người lớn hơn nhiều so với những số liệu thống kê khô khan. Để kiểm nghiệm giả thuyết này, một cuộc thí nghiệm đã được tiến hành.

Những người tham gia thí nghiệm này là những bệnh nhân đang chờ được áp dụng một phương pháp chữa bệnh mới, tạm gọi là A. Các bệnh nhân này được chia làm 2 nhóm.

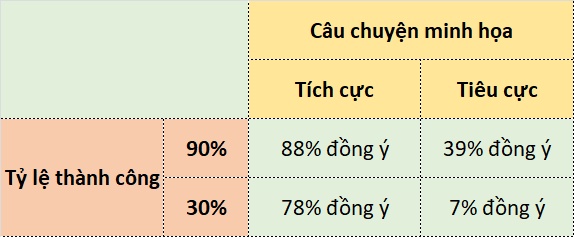

Nhóm thứ nhất được cho biết rằng phương pháp A có tỷ lệ thành công 90% và được nghe một câu chuyện tích cực – về một bệnh nhân hồi phục nhanh chóng nhờ phương pháp này. Kết quả là 88% số bệnh nhân thuộc nhóm thứ nhất đồng ý chữa trị theo phương pháp A

Nhóm thứ hai cũng được cho biết rằng phương pháp A có tỷ lệ thành công 90% nhưng câu chuyện mà họ được nghe lại là về một bệnh nhân không may bị biến chứng và đang phải chịu nhiều đau đớn. Kết quả là chỉ có 39% số bệnh nhân thuộc nhóm này đồng ý áp dụng phương pháp A.

Lẽ ra, người bệnh chỉ nên quyết định dựa trên tỷ lệ thành công (90%) vì suy cho cùng, phương pháp nào cũng có những ca thành công và thất bại và do vậy luôn có những câu chuyện không may xảy ra. Nhưng trong thực tế, câu chuyện được kể kèm với số liệu thống kê đã có tác động rất lớn đến tâm lý và quyết định của bệnh nhân.

Tương tự, khi được cho biết tỷ lệ thành công chỉ là 30% và nghe một ví dụ tích cực, tỷ lệ đồng ý chữa trị theo phương pháp mới là 78%. Trong khi đó nếu được nghe một câu chuyện tiêu cực, tỷ lệ đồng ý chỉ còn 7%.

Đôi khi, giá cả cũng có thể đóng vai trò một câu chuyện. Những sản phẩm có giá cao thường được mặc định là đã trải qua quy trình sản xuất cầu kỳ với nguyên liệu hảo hạng, sử dụng công nghệ hiện đại và do vậy có chất lượng cao hơn.

Trong một thí nghiệm khác, những người tham gia được cho nếm thử hai loại rượu, một loại có giá 90 USD/chai và một loại có giá 10 USD/chai. Hầu như tất cả đều cho rằng chai rượu có giá 90 USD ngon hơn hẳn chai rượu rẻ tiền, nhưng thực tế đây là hai loại rượu giống hệt nhau!

Cổ phiếu tốt thường mang câu chuyện xấu?

Một trong những trường phái đầu tư nổi tiếng và mang lại nhiều thành công là trường phái đầu tư giá trị. Theo trường phái này, nhà đầu tư nên mua cổ phiếu ở dưới giá trị thực (intrinsic value) của cổ phiếu đó rồi đợi đến khi thị trường nhận ra sức hấp dẫn của công ty và đưa cổ phiếu về đúng giá trị.

Tại sao một cổ phiếu lại giao dịch ở mức giá dưới giá trị thực? Có thể có một số lý do như:

- Thứ nhất, công ty/cổ phiếu này ít được biết đến, do vậy lực cầu đối với cổ phiếu thấp và giá thấp. Tình trạng này thường xảy ra với những cổ phiếu vốn hóa nhỏ, hoặc công ty mới.

- Thứ hai, cổ phiếu thuộc những nhóm ngành bị cho là “buồn tẻ” như hàng tiêu dùng, may mặc, ….

- Thứ ba, công ty gặp khủng hoảng hoặc bê bối. Trường hợp này thường khiến giá cổ phiếu giảm rất nhanh và mạnh do tâm lý hoảng sợ của nhà đầu tư dẫn tới phản ứng bán tống bán tháo.

- Thứ tư, xuất hiện các thông tin tiêu cực như không hoàn thành kế hoạch kinh doanh hàng quý, xuất hiện chính sách mới bất lợi cho hoạt động kinh doanh, …

Nhìn chung, những cổ phiếu phù hợp cho đầu tư giá trị thường mang bên mình một câu chuyện không mấy sáng sủa (vì thế nên thị giá mới ở dưới giá trị thực).

Và do vậy nên khi phải lựa chọn giữa một bên là cổ phiếu của các ông lớn trong những ngành hot như ngân hàng, dầu khí, công nghệ… và một bên là một công ty ít tên tuổi và/hoặc đang dính “phốt”, nhà đầu tư thường nghiêng về phương án đầu tiên.

Tuy nhiên theo lời của huyền thoại đầu tư Warren Buffett: Cổ phiếu cũng như quần áo, chỉ nên mua khi có đợt giảm giá, nếu chỉ tập trung vào những cổ phiếu nổi tiếng với câu chuyện lớn lao, đang được người người săn đón với mức giá trên trời thì sao có thể “ăn bằng lần” được?

Năm 1963, công ty dầu thực vật Allied Crude sử dụng các bể lớn chứa 800.000 tấn dầu salad làm tài sản thế chấp cho khoản vay từ American Express (AmEx). Sự thực là các bể chứa của Allied chứa chủ yếu là nước, chỉ có một lớp dầu mỏng nổi bên trên.

Sau khi sự việc vỡ lở, AmEx thiệt hại 58 triệu USD, giá cổ phiếu lao dốc hơn 50%. Nhận thấy bê bối này không đe dọa sự tồn tại của AmEx và sản phẩm chính của công ty là thẻ tín dụng vẫn được ưa chuộng, Warren Buffett đầu tư 13,5 triệu USD vào cổ phiếu AmEx. Chỉ 5 năm sau, giá cổ phiếu AmEx tăng gấp 5 lần.

Khi nghe câu chuyện kinh hoàng American Express đang thiệt hại nặng, giá cổ phiếu lao dốc không phanh, mấy ai có đủ can đảm để mua vào cổ phiếu AmEX?

“Bánh vẽ” mỗi đợt IPO

Rất nhiều nghiên cứu trên thị trường chứng khoán đã chỉ ra rằng các cổ phiếu được chào bán lần đầu ra công chúng (IPO) nhìn chung không mang lại lợi nhuận lớn như nhiều nhà đầu tư kỳ vọng.

Một thống kê tại Mỹ trong giai đoạn 1980-2007 cho thấy: sau 3 năm, các cổ phiếu IPO có suất sinh lợi thấp hơn khoảng 21%/năm so với trung bình toàn thị trường.

Tại Việt Nam, nhiều cổ phiếu IPO trong năm nay như BSR, POW, OIL, … có nhiều phiên giảm và hiện đã mất từ 26% đến 47% giá trị so với ngày chào sàn. Nhiều doanh nghiệp muốn “ăn một lần”, chỉ mong thu về càng nhiều tiền từ IPO càng tốt nên không ngại vẽ lên nhiều viễn cảnh tươi sáng, “bơm thổi” kế hoạch kinh doanh, mục tiêu doanh thu – lợi nhuận để lôi kéo nhà đầu tư “xuống tiền”.

Phải chăng chính vì những câu chuyện tốt đẹp được doanh nghiệp tô vẽ nên mà nhà đầu tư quên mất những rủi ro hiển hiện khi đầu tư cổ phiếu IPO?

Nguồn: Kinh tế & Tiêu dùng

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(đầu tư theo phong cách Warren Buffett, Charlie Munger)