NĐT đối lập với Warren Buffett – Jerry Tsai và bài học về chuyện đi nhanh hay đi chậm

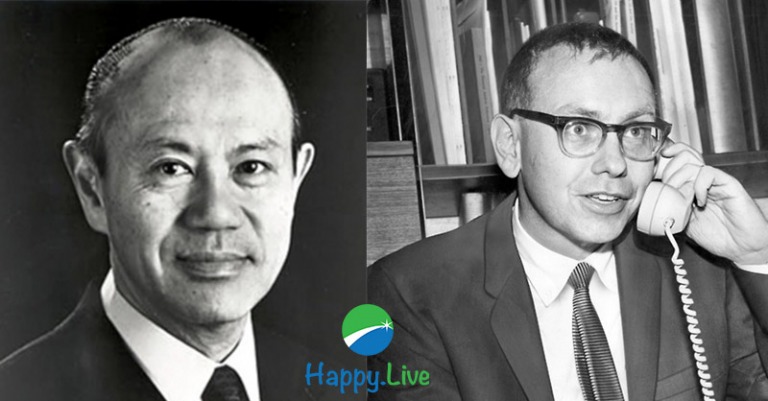

Nếu ai đó có thể được coi là hình ảnh đối lập của Warren Buffett trong những năm tháng của Công ty Hợp danh, thì đó sẽ là Jerry Tsai. Cả hai đều bắt đầu hoạt động đầu tư vào nửa cuối những năm 1950 và đều rời khỏi vào cuối những năm 1960, nhưng còn các mặt khác thì họ gần như hoàn toàn khác nhau, đặc biệt khi nói về phương pháp của họ, lợi nhuận cá nhân và lợi nhuận của những người đầu tư cùng họ. Nếu Warren Buffett ôm hôn mấy đứa nhóc, thì Jerry Tsai lại đi trộm kẹo mút của chúng.

1. Jerry Tsai là ai?

Jerry Tsai, một người Mỹ gốc Trung 29 tuổi làm việc ở Fidelity trong suốt 5 năm qua, đã đánh dấu sự khởi đầu của một bình minh mới cho các quỹ tương hỗ của Mỹ vào năm 1957. Năm đó, Quỹ Fidelity Capital của ông đã mở ra một phong cách đầu tư mới hoàn toàn khác biệt với phong cách thận trọng thông thường của các nhà quản lý đầu tư tiền nhiệm. Tsai, người mà nhanh chóng nổi tiếng với “sự nhanh trí như mèo” và khả năng làm đảo lộn thị trường ngắn hạn, đã phá vỡ phong cách quản lý quỹ đầu tư thông thường bằng việc tập trung vào các công ty tăng trưởng có tính đầu cơ – Xerox, Polaroid, Litton Industries, ITT, v.v. – các công ty mà những nhà quản lý quỹ trước đây cho rằng hoàn toàn không có triển vọng, rủi ro và không thể đầu tư được. Vào thời điểm đó, các hoạt động của ông được cho là giống đánh bạc hơn là đầu tư, nhưng xu hướng của thị trường về rủi ro chỉ bắt đầu ngấm dần sau khi hầu như bất động từ thời kỳ suy thoái. Ở đây, Jerry Tsai đã đúng khi đưa ra một sản phẩm đầu tư mới cho những người có khẩu vị đầu cơ đang dần trỗi dậy. Chúng được gọi là các quỹ thành tích.

Nếu ai đó có thể được coi là hình ảnh đối lập của Buffett trong những năm tháng của Công ty Hợp danh, thì đó sẽ là Jerry Tsai. Cả hai đều bắt đầu hoạt động đầu tư vào nửa cuối những năm 1950 và đều rời khỏi vào cuối những năm 1960, nhưng còn các mặt khác thì họ gần như hoàn toàn khác nhau, đặc biệt khi nói về phương pháp của họ, lợi nhuận cá nhân và lợi nhuận của những người đầu tư cùng họ. Nếu Buffett ôm hôn mấy đứa nhóc, thì Tsai lại đi trộm kẹo mút của chúng.

Việc so sánh hai người đàn ông này sẽ giúp chúng ta có cái nhìn sâu sắc về môi trường mà BPL hoạt động trong suốt những năm 1950 và 1960, qua đó cho thấy Công ty Hợp danh đặc biệt thế nào và làm nổi bật các khía cạnh độc đáo trong hành động cũng như quá trình suy nghĩ của Warren Buffett.

2. Thành tích của Jerry Tsai

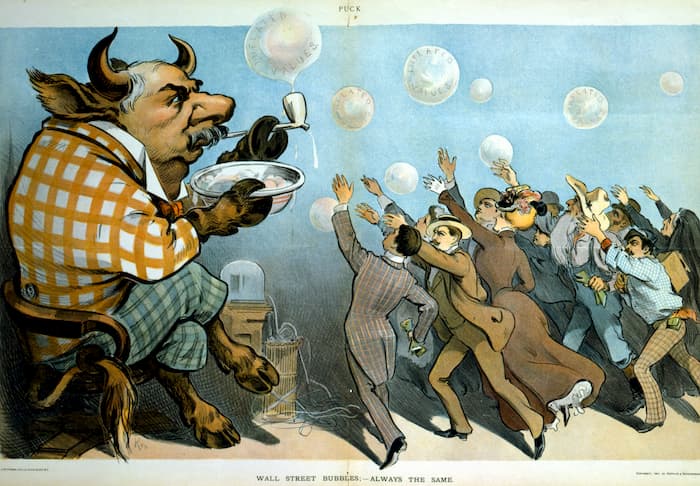

Vào cuối những năm 1950, giới đầu tư mà trước đây từng quan tâm đến việc mua cổ phiếu trực tiếp đã thay đổi sở thích của họ sang các quỹ tương hỗ; thuận lợi cho ngành này quá lớn. Vào năm 1946, Fidelity chỉ quản lý 13 triệu đô la, nhưng tính tới năm 1966, tài sản của nó đã lên tới 2,7 tỷ đô la. Do thị trường giá lên mạnh xuất hiện vào những năm 1960, nên thời kỳ này được gọi là năm Đi Nhanh, bởi tính chất tiết tấu nhanh, điên cuồng của nó. Việc chọn đúng thời điểm cho quỹ mới của Jerry Tsai và phong cách đầu cơ mà ông tán thành đã kết hợp với sợ thay đổi sở thích của giới đầu tư để đưa quỹ, sự nghiệp và danh tiếng của ông lên một tầm cao mới. Đây là nền tảng đầu tư trái ngược với những gì Công ty Hợp danh Buffett đang cố gắng vận hành một cách thận trọng và chủ yếu theo phong cách đầu tư của Ben Graham. Vào thời điểm đó, người thường sẽ nói rằng chính Jerry Tsai mới là người đi tiên phong; còn Buffett chỉ là một nhà đầu tư vô danh.

Giờ chúng ta hãy quay lại với Jerry Tsai và nhìn vào khoảng thời gian đó dưới góc nhìn của ông với vai trò nhà quản lý của Quỹ Fidelity Capital, bạn sẽ nhớ lại rằng Quỹ này được bắt đầu vào năm 1957 cùng thời điểm với Công ty Hợp danh. Tsai nhìn thị trường trong những năm đó dưới góc độ khác biệt một phần do phương pháp của ông hoàn toàn khác biệt với phương pháp của các nhà đầu tư giá trị. Trong từ vựng của Benjamin Graham và Warren Buffett, thì ông là một nhà đầu cơ. Khi một nhà giao dịch lướt sóng tập trung vào những cái tên quyến rũ và đà chuyển động của giá, thì ông lại khoe khoang về việc nắm giữ và bán cổ phiếu chỉ trong tích tắc. Đó là cách ông ta được huấn luyện. Thầy giáo và cũng là sếp của ông tại Fedelity, Ed Johnston II, từng mô tả phương pháp của họ như thế này: “Chúng tôi không muốn cảm thấy rằng chúng tôi phải ‘kết hôn’ với một cổ phiếu khi chúng tôi mua nó. Bạn có thể nói rằng chúng tôi thích nghĩ quan hệ của chúng tôi như ‘hôn nhân có thỏa thuận.’ Nhưng từ đó cũng chưa diễn tả đủ. Có thể lúc này hay lúc khác, chúng tôi sẽ muốn ‘ngoại tình’ – hay thậm chí, thỉnh thoảng, ‘tình vài đêm.’” Trong khi Warren Buffett luôn nhìn vào các giá trị cơ bản của doanh nghiệp để tìm hiểu giá trị nội tại của chúng và sẵn sàng giữ chúng trong thời gian dài, thì Tsai lại nhìn các đồ thị cổ phiếu và các chỉ số kỹ thuật để ra các quyết định của mình. Nó cũng hiệu quả với Tsai… trong một lúc.

Bằng việc khôn ngoan mua rồi bán cổ phiếu, khuấy đảo số vốn của mình qua các ý tưởng đầu tư khác nhau ở mức lợi suất hơn 100% mỗi năm (một mức lợi suất cao lạ thường tại thời điểm đó), Tsai đã tạo ra các mức lợi suất cao trong nhiều năm. Thời điểm quyết định xảy ra vào đầu năm 1962 khi thị trường giảm mạnh 25%, kéo theo danh mục cổ phiếu đang “bay cao” của ông cùng đi xuống. Thành tích vượt trội lúc trước khiến nhiều nhà đầu tư đổ xô đầu tư vào họ tới mức số người phải nếm mùi “trái đắng” thành tích tệ hại trong năm nay nhiều hơn nhiều số người được hưởng thụ những “trái ngọt” trong những năm trước đây.

Tsai cố gắng giảm bớt ảnh hưởng của đợt suy thoái đầu năm 1962. Sau đó, ông đưa thêm 28 triệu đô la vào hoạt động trong tháng 10 năm đó. Toàn bộ quỹ tăng trưởng ngoại mục tới 68% vào cuối năm khi thị trường hồi phục. Có vẻ Tsai đã quá quen thuộc với thị trường này rồi. Ông đã để lại dấu ấn của mình. Thị trường giá lên vẫn nguyên vẹn và việc chọn thời điểm của ông là hoàn hảo. Năm 1965 lại là một năm xuất sắc khi lợi nhuận của ông tăng gần 50% trong khi chỉ số Dow tăng 14,2%. Các quỹ thành tích vẫn giữ vững vị trí là một thể loại mới đang nổi còn Tsai thì trở thành ngôi sao. Đó là thời điểm để ông kiếm tiền từ danh tiếng của mình.

Ông rời khỏi Fidelity để bắt đầu công ty quản lý đầu tư riêng của mình ở New York. Ông sống trong một dãy phòng xa xỉ tại Khách sạn Regency và đặt trụ sở công ty tại một chuỗi các văn phòng phô trương ở số 680 đại lộ Công viên xa xỉ. Tsai đã trở nên quá nổi tiếng trong giới đầu tư tới mức khi ông mở quỹ mới của mình cho các nhà đầu tư vào năm 1966, ông đã huy động được gần gấp 10 lần số vốn ông kỳ vọng. Mức vốn khởi đầu tốt là 25 triệu đô la; Tsai đã khởi đầu “Quỹ Manhattan” với số vốn tới 247 triệu đô la, một khoản huy động vốn kỷ lục.

Thật không may, việc căn thời gian của ông, dù trước đó rất hoàn hảo, lại không tốt như mong đợi. Quỹ Manhattan bắt đầu giao dịch vào tháng 2 năm 1966, đúng vào tháng chỉ số Dow đạt mức cao kỷ lục trong thập kỷ. Không có gì ngạc nhiên, thành tích của Tsai đã “bốc hơi” cùng với đà tăng của thị trường. Tuy nhiên, danh tiếng của ông tại thời điểm đó lớn tới mức các nhà đầu tư tiếp tục đổ thêm 250 triệu đô la vào khoản huy động vốn ban đầu trong suốt mùa hè năm 1968, bất chấp thành tích tệ hại của quỹ. Sau đó, có lẽ do đã thấy rõ rằng phong cách đầu tư của ông không còn phù hợp với thị trường không có đà thay đổi giá, nên Tsai đã khôn ngoan khi quyết định bán công ty. Mùa thu năm đó, với hơn 500 triệu đô la trong tổng số tài sản, công ty mẹ sở hữu Quỹ Manhattan được bán với giá 27 triệu đôlà và Tsai ra đi với tư cách một người giàu có. Đáng buồn thay, các nhà đầu tư của ông không từ biệt vui vẻ như thế. Quỹ tiếp tục mất đi 90% giá trị của mình trong vài năm tiếp theo.

3. Kết quả khác nhau

Mặc dù Warren Buffett không hề biết thời điểm xảy ra hay mức độ thua lỗ mà các nhà đầu tư của Tsai phải chịu, nhưng ông vẫn không bị đánh lui bởi phong cách đầu tư “thời thượng” này. Trong suốt thập kỷ, ông đã nói rõ rằng ông cảm thấy nó rất dễ kết thúc trong tồi tệ, nhưng chỉ không biết khi nào xảy ra. Ông đã cố gắng hạ thấp kỳ vọng của mọi người từ lúc bắt đầu, đặc biệt với các thành viên góp vốn của chính ông. Một lần nữa ông lại vạch trần Tsai, lần này thì chỉ đích danh, trong bức thư giữa năm của ông vào tháng 7 năm 1968 (nhớ rằng chỉ vài tháng sau, Tsai đã bán quỹ đầu tư của mình).

Dù Warren Buffett và Jerry Tsai đều rời khỏi quỹ của mình vào những năm 1960 với khoản tiền gần 30 triệu đô la, nhưng tiền Jerry Tsai nhận được là từ việc bán quỹ của mình trong khi Warren Buffett đơn giản chỉ nhận cổ phần của ông trong số vốn của Công ty Hợp danh – từ khi bắt đầu, ông đã bỏ lại gần như toàn bộ khoản phí thành tích của ông vào Công ty Hợp danh, nơi mà ông đầu tư cùng những người khác. Chắc chắc, ông có thể kiếm thậm chí còn nhiều hơn nếu cũng quyết định bán Công ty Hợp danh nhưng thay vào đó, ông lại chọn giải thể quỹ. Rõ ràng, ông có cơ hội nhưng ông lại khước từ. Khi làm như vậy, Warren Buffett vẫn duy trì được việc thống nhất động cơ của ông và lợi ích của các thành viên góp vốn – điều mà ông nghĩ là quan trọng nhất. Ông kiếm tiền cùng họ, chứ không phải từ họ. Việc giải thể và không bán quỹ đơn giản là một quyết định đúng đắn để thực hiện. Nếu không nghĩ mình nên đầu tư, thì sao ông nên bảo họ làm vậy chứ?

Sự thống nhất đáng chú ý giữa động cơ của ông và các thành viên góp vốn đã khiến ông luôn hoạt động và giao tiếp một cách trung thực và minh bạch, điều mà tất cả các nhà tư vấn và ủy thác đầu tư tốt nên làm. Bằng cách nói thẳng về các triển vọng đối với Công ty Hợp danh và hành động vì lợi ích tốt nhất cho các thành viên góp vốn thậm chí khi nó đi ngược lại động cơ tài chính của ông với tư cách thành viên hợp danh, một lần nữa Warren Buffett lại chứng minh mình là một nhân vật xứng đáng làm gương cho ngành dịch vụ tài chính này.

Nguồn: Luật của Warren Buffett/Tổng hợp & Biên tập: Happy Live

Có thể bạn quan tâm: Bộ sách Đầu tư giá trị từ A đến Z