Edward Thorp đánh giá về cổ phiếu Berkshire Hathaway

Nếu gia đình, bạn bè và đối tác có xin lời khuyên, tôi sẽ khuyến nghị cổ phiếu Berkshire Hathaway, cùng với câu chuyện nắm giữ dài hạn với một tương lai có thể biến động. Tôi không gợi ý cho những ai không thể hiểu lý do đằng sau việc mua một mã cổ phiếu và những ai sẽ run sợ trước cú sụt giảm lớn. Phản ứng đôi khi thật mệt mỏi.

Edward Thorp đánh giá về cổ phiếu Berkshire Hathaway

Tuy có phong cách đầu tư vô cùng khác biệt nhưng hai nhà đầu tư huyền thoại Edward Thorp và Warren Buffett vẫn là những người bạn chơi bài Bridge thân thiết và chia sẻ cùng nhau rất nhiều góc nhìn về đầu tư. Cha đẻ đầu tư định lượng Edward Thorp còn là một trong những NĐT nắm giữ cổ phiếu Berkshire Hathaway lâu dài, ông cũng từng tham dự đại hội cổ đông Berkshire Hathaway và có những phân tích rất hay về cổ phiếu này.

Mua và nắm giữ dài hạn cổ phiếu Berkshire Hathaway

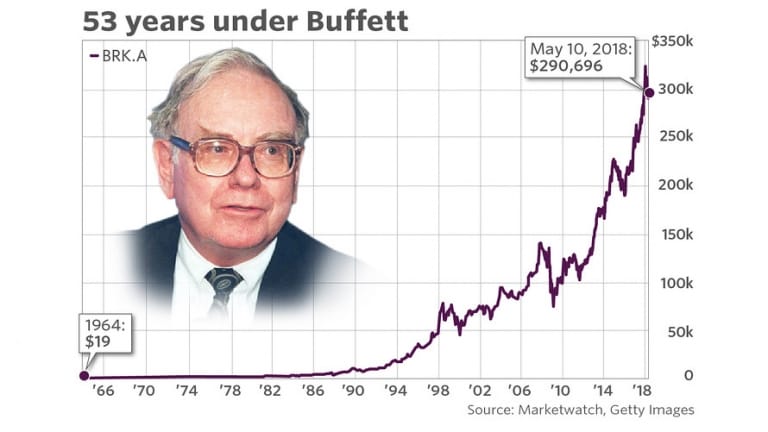

Vào năm 1983, tôi nghe nhắc đến sự tăng trưởng ngoạn mục của một công ty có tên Berkshire Hathaway. Nào có hay đó là cỗ máy đầu tư của Warren, tôi ngưng chú ý nó thời năm 1969, lúc đó giá giao dịch bấy giờ là 42 đô la một cổ phiếu nếu bạn có thể tìm được người sở hữu nào muốn bán. Còn năm 1983 thì cổ phiếu của Berkshire Hathaway được giao dịch công khai với giá trên 900 đô la một cổ phiếu. Tôi hiểu ngay ý nghĩa của nó. “Mẩu xì gà” trở thành hộp giữ độ ẩm cho xì gà của Havanas (thủ đô Cuba). Mặc dù cổ phiếu tăng lên hơn 23 lần trong vòng 14 năm, tôi thực hiện lượt mua đầu tiên với giá 982,50 đô la mỗi cổ phiếu và tiếp tục tích lũy. Ngược lại, vào năm 2004, trong dịp nói chuyện với một chủ tịch ngân hàng ở San Francisco, ông kể chuyện mẹ mình từng là đối tác góp vốn của Buffett Partnership, Ltd. và nhận về một số cổ phiếu Berkshire Hathaway như là một phần phân phối khi công ty hợp danh đóng cửa. “Thật tuyệt vời,” tôi cao giọng. “Với mức giá ngày hôm nay (khoảng 80.000 đô la một cổ phiếu) bà ấy hẳn phải rất giàu có nhỉ” “Đáng buồn là bà đã bán ở giá 79 đô la để thu về lợi nhuận vài trăm phần trăm mất rồi,” ông tiếc nuối.

Nếu gia đình, bạn bè và đối tác có xin lời khuyên, tôi sẽ khuyến nghị cổ phiếu Berkshire Hathaway, cùng với câu chuyện nắm giữ dài hạn với một tương lai có thể biến động. Tôi không gợi ý cho những ai không thể hiểu lý do đằng sau việc mua một mã cổ phiếu và những ai sẽ run sợ trước cú sụt giảm lớn. Phản ứng đôi khi thật mệt mỏi.

Năm 1985, người giúp việc nhà của chúng tôi là Carolyn, cô đã ly hôn và vừa nhận 6.000 đô la tiền xử lý vụ tai nạn xe hơi. Cô ấy muốn đầu tư để dành cho con cái mình, một cháu năm tuổi, một cháu sáu tuổi và một cháu thì đang học đại học. Hết tuần này sang tuần nọ, cô nài nỉ tôi tư vấn cho mình, nhưng vì cô ấy hoàn toàn không biết gì về chứng khoán hay đầu tư, tôi từ chối. Tuy nhiên, do người coi bói của cô ta nói với cô là tôi sẽ là người giúp cô nâng gấp đôi hoặc thậm chí gấp ba số tiền của mình, cô lại càng nài nỉ. Trong phút mủi lòng, tôi chấp nhận với điều kiện cô phải mua cổ phiếu tôi đề nghị và không bao giờ bán trước khi hỏi qua tôi. Tôi thu xếp một khoản phí mua hoa hồng thấp cho cô ấy, không mất tiền nhờ một người bạn môi giới, và cô mua hai cổ phiếu Berkshire Hathaway (BRK) với giá 2.500 đô la mỗi cổ phiếu. Sau đó cô nghỉ lau dọn nhà để làm nhân viên văn phòng, từ đó chúng tôi mất liên lạc. Trong khi đó, BRK tăng lên khoảng 5.000 đô la mỗi cổ phiếu ngay trước khủng hoảng tháng 10 năm 1987. Về sau tôi mới nghe người môi giới kể Carolyn bán ra sát đáy hậu khủng hoảng ở giá 2.600 đô la một cổ phiếu. Mười sáu năm sau, vào quý đầu năm 2003, có lẽ cũng là thời điểm con cái cô học xong đại học, cổ phần của BRK đã dao động từ khoảng 60.000 đô la đến 74.000 đô la một cổ phiếu.

Tham dự Đại hội cổ đông Berkshire Hathaway

Năm 2003, vợ chồng tôi, Raun (con gái đầu của tôi), chồng của Raun là Briand và cháu gái của tôi Ava, cũng như Jeff (con trai tôi) quyết định tham dự cuộc họp thường niên của Berkshire Hathaway vào tháng Năm năm 2003, như thường lệ tại quê nhà Omaha, Nebraska của Warren, theo đề nghị của Jeff. Tôi viết trước cho Warren lá thư đề cập đến việc chúng tôi sắp tham dự hội nghị thường niên này và cũng nói là Ava cháu tôi bảy tuổi, cũng là cổ đông của BRK, đã có những câu hỏi cho ông. Mặc dù chúng tôi không liên lạc từ năm 1969, ông vẫn nhớ rõ buổi gặp mặt của chúng tôi và muốn gửi đến Ava lời nhắn rằng ông sẽ “chăm chỉ” chuẩn bị cho các câu hỏi của con bé.

Cuộc họp cổ đông diễn ra vào một sáng thứ bảy và chúng tôi bay tới trước vào thứ Năm, và dự kiến sẽ rời đi vào Chủ nhật và Thứ Hai. Các cuộc họp cổ đông nhỏ hàng năm của 30 năm trước nâng cấp thành một bữa tiệc khổng lồ vinh danh “các triệu phú Berkshire” và được gọi là “Woodstock (đại nhạc hội rock’n roll) dành cho các nhà tư bản”.

Chúng tôi bắt đầu bằng cách ghé ngẫu nhiên các gian hàng trong khối công ty của Berkshire bao gồm Dairy Queen (chuỗi cửa hàng chế biến kem), trang sức Borsheims (cửa hàng trang sức độc lập lớn nhất) và tỷ lệ chiết khấu đặc biệt dành riêng cho hội nghị thường niên cho cổ đông của BRK, Nebraska Furniture Mart (cửa hàng nội thất độc lập lớn nhất) và tất nhiên là See’s Candies, hãng bánh kẹo ưa chuộng ở California. Tất cả nhân viên của công ty Berkshire có trao đổi với chúng tôi đều độc đáo cả, dường như họ đầy năng lực, nhã nhặn và được đào tạo kỹ lưỡng, một sự thật đáng chú ý là bản thân việc học hỏi đó (trong mối tương quan xét theo quy mô vốn góp của chúng tôi tại BRK) làm chuyến đi trở nên đáng giá. Tối thứ Sáu, chúng tôi đến nhà hàng yêu thích của Buffett, Gorat’s Steak House và một miếng thịt thăn chữ T lớn và ngon lành với rau thơm trang trí… chỉ tốn 18,95 đô la. Buffett và đối tác kinh doanh của ông, Charlie Munger, lên lịch ăn tối ở đây vào thứ Bảy cùng các cổ đông đặc biệt, vì vậy chúng tôi cũng đặt bàn.

Cuộc họp thứ bảy bắt đầu lúc 7 giờ 30 phút sáng với video trình chiếu cho những ai đến sớm. Chúng tôi ngủ dậy muộn và thong dong đi đến Hội trường công dân Omaha ngay trước 9 giờ 30 phút, lúc Warren và Charlie bước lên sân khấu. Trên đường, chúng tôi đi ngang qua nhiều người biểu tình la hét rời rạc (những người đầu tiên chăng?) họ buộc tội Warren và công ty tiếp tay giết trẻ sơ sinh. Họ hô hào những bức hình những bào thai máu me bị phá bỏ và cáo buộc công ty vô căn cứ là ủng hộ thai thân. Hậu quả mỉa mai này được trình bày dưới đây.

Trước hội trường công dân Omaha tràn kín 14.000 người, chúng tôi buộc phải tham gia ở phòng tăng cường cùng hơn hai nghìn người khác. Warren và Charlie trình bày súc tích hiệu quả một tài khoản năm vừa rồi của Berkshire, còn chúng tôi thì quan sát qua một chiếc TV màn ảnh rộng, sau đó hai ông trả lời các câu hỏi.

Mười trạm micro với một rừng danh sách câu hỏi đăng ký tại mỗi trạm. Ava của chúng tôi đứng thứ chín trong danh sách ngắn nhất chúng tôi có thể tìm thấy. Sau một giờ, tốc độ chậm rãi của câu hỏi và trả lời là bằng chứng ngời ngời cho cái lượt không bao giờ đến của con bé. Trên đường ra về, chúng tôi ghé thăm sản phẩm trưng bày của nhiều công ty thuộc Berkshire. Bạn có thể mua bánh kẹo See’s Candies, bộ bách khoa toàn thư, và với tám đô la bạn đã có bức ảnh chụp cùng một hình nộm là “Warren bìa cứng”. Như lời của Vivian thì “Họ chẳng cho không thứ gì.”

Từ những ngày chọn cổ phiếu giản đơn của thập niên 1960 Berkshire tiến triển thành một tập đoàn với ba mảng chính. Mảng đầu tiên là nắm giữ cổ phiếu thường trong các công ty như Coca-Cola, Gillette, và The Washington Post. Mảng thứ hai là sở hữu toàn bộ hoặc dành quyền kiểm soát các công ty như Wesco Financial, World Book Encyclopedia, và Clayton Homes. Báo cáo thường niên năm 2003 liệt kê khoảng 66 công ty dạng này, với 172.000 nhân viên. Lúc đầu thì do đích thân Warren và Charlie tiến hành các thương vụ, sau đó thì họ đã mở rộng văn phòng đầu tư lên tới 16 nhân viên. Mảng thứ ba và có lẽ cũng quan trọng nhất là phân khúc bảo hiểm chủ yếu bao gồm công ty Bảo hiểm GEICO và công ty tái bảo hiểm General Re.

Chúng tôi dùng bữa trưa và đi đến triển lãm NetJets tại sân bay địa phương. Tối thứ bảy chúng tôi trở lại nhà hàng Gorat’s. Giá bữa tối thịt thăn như chúng tôi thưởng thức hôm thứ Sáu rồi bây giờ còn hơn ba đô la với giá “đặc biệt ưu đãi cho các cổ đông của BRK”. Charlie Munger bất đắc dĩ “phải” làm việc trong bữa tối này và tôi có đề cập đến một câu chuyện thời còn trẻ của ông. Charlie nhập học tại trường luật Harvard, và sau đó vài năm, bạn của tôi là Paul Marx lấy bằng cử nhân, anh ta mới hay Charlie là một huyền thoại – nhiều người cho biết ông là người thông minh nhất trường từ trước đến giờ. Họ kháo nhau mới năm nhất mà Charlie đã thường xuyên hăm dọa các giáo sư. Trong một cuộc trao đổi nổi tiếng, giáo sư gọi tên Charlie đứng lên trả lời câu hỏi về một vụ án, mà ông ấy không đọc trước khi giảng. Charlie ngay lập tức đối đáp: “Thưa thầy, thầy cho em biết sự việc rồi em sẽ nói thầy hay điều luật.” Trong khi ký tên lên trên thực đơn của tôi, Charlie buồn bã: “Chuyện đã lâu… lâu lắm rồi.”

Phân tích về cổ phiếu Berkshire Hathaway

Trước khi quyết định mua cổ phiếu Berkshire Hathaway bạn có thể làm một phân tích nhỏ. Như đề cập ở trên, Berkshire có ba mảng chính. Đầu tiên là vị thế trong các công ty giao dịch đại chúng như Coca-Cola, The Washington Post, và Gillette. Các thị trường chứng khoán định giá chúng mỗi ngày. Liệu danh mục đầu tư này của Buffett có đáng giá hơn, ít hơn, hay ngang bằng giá thị trường của nó? Có nên thêm một phí bảo hiểm cho năng lực định thời điểm thị trường (market timing) và việc chọn cổ phiếu của Buffett?

Thứ hai là tập hợp các công ty sở hữu toàn bộ như See’s Candies, Clayton Homes, và NetJets. Chúng tôi có thể đánh giá chúng bằng cách áp dụng các nguyên tắc phân tích chứng khoán cho bảng cân đối kế toán, và xem xét tỷ lệ tăng trưởng, “giá trị nhượng quyền thương mại” của các công ty và chất lượng ban điều hành.

Thành phần thứ ba là nhóm bảo hiểm, với GEICO là đầu tàu. Để đánh giá các công ty không niêm yết đại chúng, bên cạnh các nguyên tắc phân tích chứng khoán như trên, chúng tôi đánh giá “float”. Đây là phí bảo hiểm thu thường xuyên nhằm chi trả cho phần đòi bồi thường trong tương lai (nếu có). Buffett đem khoản tiền này đi đầu tư và thu được lợi nhuận vượt trội so với chi phí đòi bồi thường. Đến mức giá trị của Berkshire càng lớn hơn nhờ Warren tạo ra lợi nhuận ưu việt dựa trên float, cũng như duy trì bán bảo hiểm khi giá cao và bước sang một bên khi đối thủ cạnh tranh giảm giá. Một vài năm trước năm 2008, Berkshire có một khoản dư tiền mặt “nằm không” lên đến 40 tỷ đô la, vì Buffett nhìn thấy các cổ phiếu nói chung bị định giá cao. Vì nhiều tiền mặt quá nên giá cổ phiếu Berkshire Hathaway tăng yếu ớt trong khoản thời gian đó. Rồi thị trường sụp đổ năm 2008, ông đã cho số tiền này có “công ăn việc làm”.

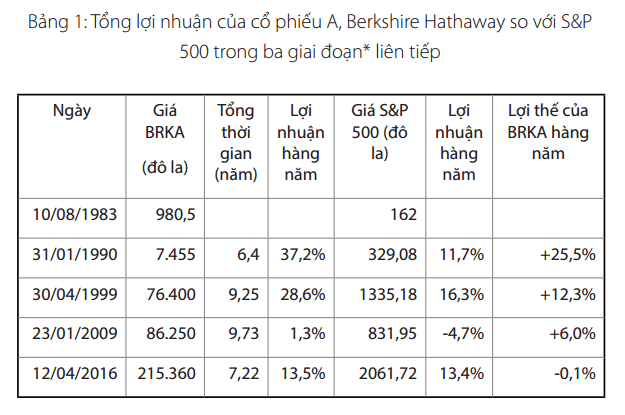

Khi Berkshire ngày càng “phình to”, tỉ lệ tăng trưởng của Buffett so với chỉ số S&P 500 đã bị thu hẹp đáng kể, chính Buffett cũng đã dự báo điều này. Bảng 1 bao gồm kinh nghiệm của tôi, cho thấy điều này. Lợi thế giảm trong mỗi giai đoạn mới. Đánh bại chỉ số trong tương lai sẽ khó khăn hơn bao giờ hết. Ngoài ra, cũng tồn tại một rủi ro về giá phát sinh từ sự không chắc chắn khi Buffett ngừng quản lý Berkshire. Mặc dù người kế vị của ông gần như phải là nhân tài kiệt xuất, nhưng giá cổ phiếu có thể giảm mạnh, có lẽ trong một thời gian dài.

Không lâu sau khi mua cổ phiếu Berkshire Hathaway, tôi bắt đầu đưa một số lợi nhuận PNP của mình vào các quỹ phòng hộ khác. Kết nối với một số trong những người thông minh và giàu có bậc nhất Phố Wall, chia sẻ thông tin và cơ hội đầu tư, tôi cũng thu được nhiều lợi ích từ việc đa dạng hóa danh mục đầu tư cá nhân của mình.

(*) Tôi đã chọn những ngày này làm thời điểm bắt đầu cho ba giai đoạn vì biểu đồ giá đề nghị rằng chúng là phần đoạn tự nhiên. Giai đoạn thứ tư và cuối cùng cho thấy hậu quả của đại khủng hoảng.

Happy Live Team

Nguồn: Trích sách Người Đàn Ông Đánh Bại Mọi Thị Trường

Có thể bạn quan tâm

Người Đàn Ông Đánh Bại Mọi Thị Trường – Edward Thorp

Từ sòng bạc Las Vegas tới phố Wall