Nến Nhật ABC: Nến và đường trung bình động

Nến Nhật ABC- Đường trung bình động là một công cụ theo xu hướng (trend following), sức mạnh của nó nằm ở chỗ nó cho nhà giao dịch khả năng bắt các nhịp giá lớn. Do đó, nó được sử dụng hiệu quả nhất trong các thị trường có xu hướng.

ĐƯỜNG TRUNG BÌNH ĐỘNG ĐƠN GIẢN (SIMPLE MOVING AVERAGE)

Loại cơ bản nhất của Đường trung bình động, như tên gọi của nó, là Đường trung bình động đơn giản (simple moving average – hay viết tắt là SMA hoặc MA). Nó là giá trung bình của tất cả các mức giá được sử dụng.

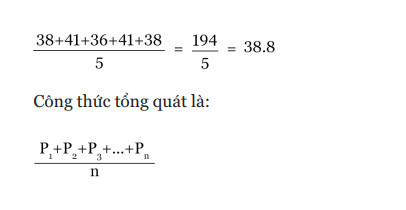

Ví dụ: giả sử giá đóng cửa của cổ phiếu năm ngày gần nhất là 38 đô la, 41 đô la, 36 đô la, 41 đô la và 38 đô la. Đường trung bình động 5 ngày MA 5 của các mức giá đóng cửa này sẽ là:

Trong đó:

P1 = Mức giá gần nhất

P2 = Mức giá gần nhất thứ 2 và các mức giá sau tiếp tục như vậy

n = Số phiên tính toán

Thuật ngữ “động” được sử dụng trong Đường trung bình động là do khi dữ liệu mới nhất được thêm vào Đường trung bình động, dữ liệu cũ nhất sẽ bị loại. Do đó, giá trung bình luôn luôn di động khi có dữ liệu mới được thêm vào.

Như trong ví dụ Đường trung bình động đơn giản trên, giá cổ phiếu mỗi ngày đóng góp 1/5 vào Đường MA (vì đây là mức trung bình dộng trong 5 ngày). Đường trung bình động 9 ngày nghĩa là mỗi ngày sẽ chỉ góp 1/9 vào trung bình động. Do đó, Đường trung bình động càng dài, mức giá một phiên sẽ càng ít ảnh hưởng đến nó.

Thời gian của Đường trung bình động càng ngắn, nó lại càng “ôm” lấy giá. Đây là một điểm cộng vì hành động giá càng gần thì MA càng nhạy. Điểm trừ là MA có khả năng bị nhiễu cao hơn. Các MA dài hạn cho đường trơn hơn, nhưng lại ít nhạy với các giá gần đây hơn.

Đối tượng sử dụng Đường trung bình động rất phong phú, từ nhà giao dịch trong ngày (intraday) dùng MA giao dịch theo thời gian thực, đến những nhà giao dịch phòng hộ thiên về các MA tháng hoặc thậm chí MA năm

Đường trung bình động có trọng số( Weighted Moving Average – WMA)

Đường trung bình động có trọng số WMA gán một trọng số khác nhau cho mỗi mức giá được sử dụng để tính trung bình. Hầu hết tất cả các Đường trung bình động có trọng số nặng về phần đầu. Có nghĩa là các mức giá gần nhất có ảnh hướng lớn hơn so với các mức giá cũ. Trọng số cho dữ liệu thế nào lại là tùy theo mỗi người chọn lựa.

Đường trung bình động hàm mũ (Exponential Moving Average – EMA)

Đường trung bình động hàm mũ EMA là một loại Đường trung bình động có trọng số đặc biệt. Giống như Đường trung bình động có trọng số cơ bản, Đường trung bình động hàm mũ có trọng số nặng hơn ở các dữ liệu gần nhất. Tuy nhiên, không giống các Đường trung bình động khác, Đường trung bình theo hàm mũ kết hợp tất cả các mức giá trước được sử dụng trong dữ liệu. Mỗi trọng số nhỏ dần theo cấp số nhân so với trọng số trước đó, do đó, tên gọi của nó là Đường trung bình động hàm mũ.

Một trong những cách sử dụng phổ biến nhất của Đường trung bình động hàm mũ là trong chỉ báo MACD (Đường trung bình động Hội tụ – Phân kỳ).

CÁCH SỬ DỤNG ĐƯỜNG TRUNG BÌNH ĐỘNG

Đường trung bình động có thể cung cấp các chiến lược khách quan với quy tắc giao dịch được xác định rõ ràng. Rất nhiều hệ thống giao dịch kỹ thuật được vi tính hóa xây dựng dựa trên Đường trung bình động. Vậy làm thế nào có thể sử dụng MA?

Câu trả lời cho câu hỏi trên là rất đa dạng vì có nhiều phong cách và triết lý giao dịch khác nhau. Một số cách sử dụng MA phổ biến bao gồm:

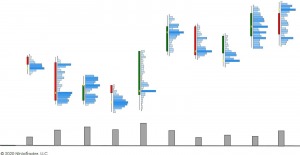

- So sánh giá với MA, dùng MA như chỉ báo xu hướng. Ví dụ, một thước đo tốt để xem liệu thị trường có nằm trong xu hướng tăng trung hạn hay không là giá phải nằm trên MA 65 ngày. Đối với một xu hướng tăng dài hạn hơn, giá phải nằm trên MA 40 tuần.

- .Sử dụng MA làm hỗ trợ hoặc kháng cự. Giá đóng cửa trên một MA nhất định là tín hiệu tích cực. Giá đóng cửa dưới MA cho tín hiệu tiêu cực.

- Theo dõi Dải MA (envelope). Các dải này nằm trên hoặc dưới MA theo tỷ lệ nhất định và có thể đóng vai trò là mức hỗ trợ hoặc kháng cự.

- Xem độ dốc của MA. Ví dụ, nếu MA đi ngang hoặc dốc xuống sau một thời gian tăng giá liên tục, đó có thể là tín hiệu tiêu cực. Vẽ đường xu hướng trên MA là một phương pháp đơn giản để theo dõi độ dốc của chúng.

- . Giao dịch với hệ thống MA kép. Ta có thể so sánh MA ngắn và MA dài với nhau. Nếu MA ngắn cắt dưới MA dài, xu hướng sẽ chuyển qua giảm. Ở Nhật, giao cắt như vậy được gọi là “giao cắt chết chóc”. Khi MA ngắn cắt lên MA dài, người Nhật gọi đây là “giao cắt vàng” vì nó được xem là tín hiệu tích cực tiềm năng. Một số nhà giao dịch thậm chí còn nâng MA kép xa hơn khi quan niệm để xu hướng tăng lên, MA ngắn không chỉ cần nằm trên MA dài, mà cả hai MA đều phải dốc lên.

Các ví dụ sau đây sử dụng rất nhiều Đường trung bình động. Nhìn chung, tôi nhận thấy MA 30 ngày và MA 5 ngày ngắn hạn là các công cụ tốt cho thị trường cổ phiếu. Đối với hợp đồng tương lai thì MA 40 và MA 65 ngày lại hữu ích hơn.

Chúng không dựa trên Đường trung bình động tối ưu nhất. MA tối ưu nhất hôm nay có thể không phải MA tối ưu nhất ngày mai. Độ dài của MA dùng trong các ví dụ sau không phải điều quan trọng. Quan trọng ở đây là MA phối hợp với nến ra sao.

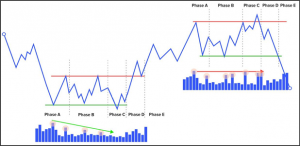

Trong Hình 13.1 ta thấy MA đóng vai trò làm vùng hỗ trợ tuyệt vời. Có thể trước Tháng 08 (lúc đồ thị này bắt đầu), MA này không hiệu quả như khoảng thời gian ở đây. Tuy nhiên, khi đã xác định được MA hữu hiệu, như cuối Tháng 08 và cuối Tháng 09, ta có thể chú ý vào MA này với kỳ vọng giá điều chỉnh sẽ giữ hỗ trợ ở MA. Trong tuần ngày 11 tháng 10, khi nhịp giảm bắt đầu với mẫu hình Nhấn chìm giảm, ta xem MA là hỗ trợ tiềm năng.

Khi cổ phiếu về MA vào ngày 15 tháng 10, giá tạo nến Búa và theo sau là nến trắng hoàn thành mẫu hình Nhấn chìm tăng. Sự hội tụ của các yếu tố (MA làm hỗ trợ, nến Búa, mẫu hình Nhấn chìm tăng) tạo đáy của nhịp điều chỉnh gần 48.75 đô la. Dù MA rất có ích, tôi không khuyến nghị vào vị thế chỉ với lý do duy nhất là MA, dù nó bảo vệ giá thành công thường xuyên đến đâu. Trước khi mở hoặc đóng vị thế, điều quan trọng là phải có tín hiệu nến xác nhận hỗ trợ hay kháng cự của MA.

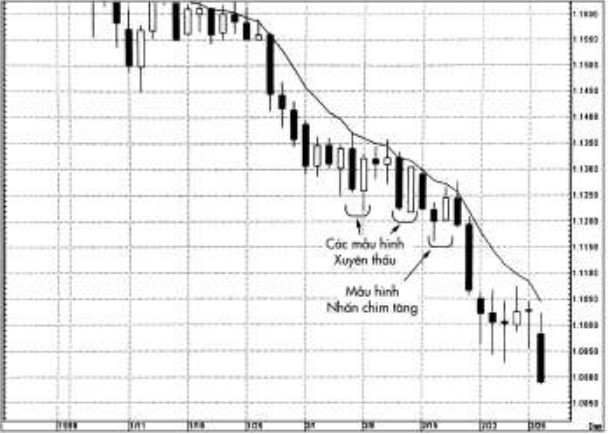

Trong Hình 13.2, ta có một MA ngắn hạn. Ta biết nó là MA ngắn hạn vì đường này ôm sát giá. Thật ra đây là EMA 9, một chỉ báo rất phổ biến với những nhà giao dịch Forex. Ta có thể thấy đường MA này đóng vai trò làm vùng kháng cự trên trong đợt giảm từ giữa Tháng 01 như thế nào. Đầu Tháng 02 đến giữa Tháng 02, có rất nhiều tín hiệu nến tạo đáy bao gồm hai mẫu hình Xuyên thấu và mẫu hình Nhấn chìm tăng. Tuy nhiên, kháng cự ở MA vẫn rất mạnh.

Vì thế, để xác nhận tín hiệu tích cực tiềm năng của các tín hiệu nến này, ta nên đợi giá bứt phá trên vùng kháng cự của MA. Nhưng không có bứt phánào, thành ra ta không mở vị thế mua.

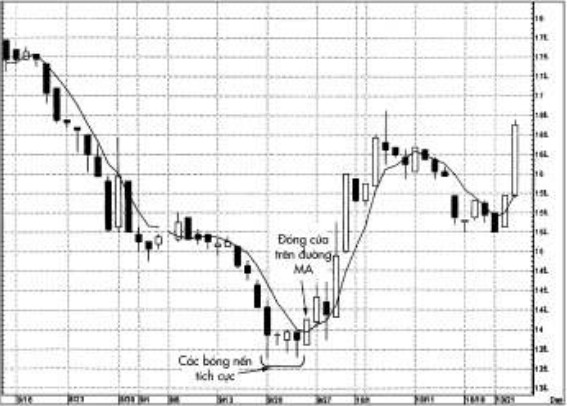

Hình 13.3 cho thấy một MA ngắn hạn làm kháng cự trong nhịp giảm bắt đầu từ giữa Tháng 08. Vào ngày 30 và 31 tháng 08, cổ phiếu vượt kháng cự này trong ngày nhưng không đóng cửa trên vùng này thành công nên xu hướng vẫn đang là đi xuống.

Vào ngày 07 và 08 tháng 09, có chút trồi sụt khi cổ phiếu đóng cửa trên MA nhưng rồi lại thất bại. Tuy nhiên, nhìn chung, ta nên xem MA này (MA 5 ngày) là kháng cự vì nó rất có hiệu quả. Bắt đầu từ ngày 20 tháng 09, cổ phiếu tạo một chuỗi bóng nến dưới dài tích cực với nến có bóng dưới dài cuối cùng vào ngày 24 tháng 09 là nến Búa.

Dù các nến này báo hiệu trực quan rằng thị trường đang tạo đáy, phải đến giá đóng cửa ngày 25 tháng 09 mới cho xác nhận tích cực cuối cùng khi nến tạo mẫu hình Nhấn chìm tăng và đóng cửa trên MA. Hãy để ý MA giữ làm hỗ trợ vào nhịp tăng cuối Tháng 09 và làm kháng cự trong đợt giảm đầu Tháng 10.

Hình 13.4 minh họa MA có thể trở thành hỗ trợ và khángcự như thế nào.

Vào nhịp tăng đầu tiên tuần ngày 08 tháng 05, khí tự nhiên tăng và duy trì hỗ trợ của MA này (thể hiện ở các mũi tên). Vào ngày 05 tháng 07, hỗ trợ của MA bị xuyên thủng với Cửa sổ giảm.

Vì thế, ta có hai lý do kháng cự. Một là MA. MA này hoạt động rất hiệu quả với vai trò hỗ trợ, nên khả năng cao nó cũng sẽ thành kháng cự mạnh tương đương.

Hai, Cửa sổ giảm giữa 4.29 đô la và 4.41 đô la trở thành kháng cự. Nhịp tăng đầu Tháng 07 cũng thất bại vì vùng kháng cự ở Cửa sổ.

Happy Live team tổng hợp/Tuyệt kỹ giao dịch bằng đồ thị nến Nhật

Có thể bạn quan tâm: Tuyệt kỹ giao dịch bằng đồ thị nến Nhật

Những góc nhìn độc nhất về sức khỏe thị trường và những tín hiệu đảo chiều sớm