Nhà đầu tư thông minh (kỳ 5) – Biên an toàn

Sau tất cả những bài học triết lý ở bốn kì trước, nếu phải chỉ ra một nguyên tắc duy nhất giúp một cá nhân có thể trở thành một nhà đầu tư giỏi, chúng tôi tin rằng không có nhân tố nào trong đầu tư chứng khoán quan trọng hơn thứ được gọi là “biên độ an toàn” (margin of safety).

Ngẫm lại cuộc đời mình, nhà đầu tư giỏi nhất thế giới – ngài Warren Buffett – đã luôn nói rằng hai chương 8 & 20 trong quyển The Intelligent Investor của thầy Graham (tức hai chương về Mr. Market và biên độ an toàn) đã hoàn toàn thay đổi số phận của ông vĩnh viễn…

I. Nguyên tắc vĩnh cửu: Biên độ toàn

Khái niệm biên an toàn (margin of safety)

Biên an toàn không chỉ là nguyên tắc, mà là một tư duy mang tính logic và thận trọng về mặt bản chất giúp một nhà đầu tư, hay một nhà kinh doanh, hay thậm chí là một kĩ sư xây dựng có thể giảm thiểu rủi ro và đảm bảo sự bền vững trong bất cứ quyết định nào của mình.

Khái niệm về biên độ an toàn rất đơn giản, nhưng không hề dễ dàng để áp dụng. Trong quyển The Intelligent Investor chương 20, ngài Graham viết: “… Với thách thức phải gói gọn tất cả nguyên tắc về đầu tư thành ba chữ, chúng tôi đã sáng tạo ra thuật ngữ, BIÊN AN TOÀN. Đây chính là thứ sợi chỉ đã kết nối tất cả những nguyên tắc và triết lí đầu tư mà chúng tôi đưa ra ở trên, đôi khi được đề cập trực tiếp, đôi khi đề cập gián tiếp.

… Ở đây, biên an toàn – về mặt bản chất – là một khái niệm hoàn toàn trái ngược với nỗ lực ước tính chính xác tương lai mà các nhà phân tích thường làm. Nếu biên an toàn đủ lớn, chúng ta có thể giả định rằng lợi nhuận tương lai sẽ không giảm quá sâu so với quá khứ, thứ sẽ giúp các nhà đầu tư cá nhân được bảo vệ đáng kể đối với sự biến đổi của thời gian.”

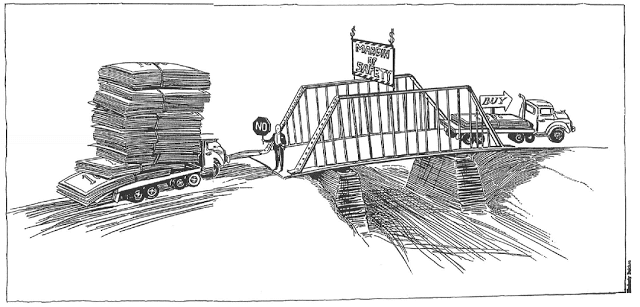

Một cách dễ hiểu hơn, học trò nổi danh nhất của Graham – ngài Warren Buffett – đã giải thích biên an toàn bằng một hình tượng ví von về cây cầu: “… Đầu tiên, bạn phải có một chút kiến thức để ước lượng được giá trị thực của doanh nghiệp đằng sau mỗi cổ phiếu. Nhưng bạn không thể dừng ở đó. Đó chính thứ mà thầy Graham muốn truyền tải qua khái niệm biên an toàn. Bạn không cố gắng mua doanh nghiệp trị giá $83 triệu bằng cách bỏ ra $80 triệu. Bạn cần phải để cho mình một biên an toàn khổng lồ. Cũng như khi xây một cây cầu, bất kỳ vị kỹ sư nào cũng bắt buộc phải thiết kế cho nó phải tải được 30,000 tấn; trong khi trên thực tế chỉ có 10,000 tấn phương tiện chạy qua. Đó chính là nguyên tắc tối thượng trong đầu tư mà tôi muốn nói tới.”

Hơn thế nữa, dựa trên ý tưởng của Graham, nhà đầu tư huyền thoại Seth A. Klarman, quản lý quỹ Baupost Group, đã viết ra hẳn một cuốn sách tên là “Margin of Safety”, 1991 với giá hơn 1000USD vì độ quý hiếm của nó. Trong quyển này, ông đã định nghĩa khái niệm biên an toàn theo cách hiểu của mình rằng: “Biên an toàn sẽ được đáp ứng khi mà chứng khoán được mua với giá thấp hơn đáng kể so với giá trị nội tại, giúp bảo đảm bù đắp được sai lệch trong cách định giá của con người, những biến động phức tạp của thị trường và thậm chí là vận xui mà một cá nhân phải đối mặt.”

Một vài triết lý về định giá (valuation)

“Định nghĩa nghe hay thật, nhưng cách nào tôi có thể định giá được một cách tương đối nhằm ước lượng được biên an toàn mà quý ngài nói?” – các vị đọc giả sẽ hỏi chúng tôi.

Thứ nhất, chúng tôi muốn nhấn mạnh một nguyên tắc mà ngài Graham thường xuyên dặn dò rằng: định giá một cách chính xác là một nỗ lực sai lầm (!) Ngay cả với ngài Buffett, đôi khi ông chỉ ước tính trong đầu nhanh chóng 5 phút trước khi quyết định thâu tóm hẳn một doanh nghiệp lớn. Do đó, con số định giá chính xác không quan trọng bằng KHOẢNG CÁCH LỚN giữa giá phải trả và giá trị định ra một cách tương đối đó.

Trong xác suất thống kê, khả năng dự đoán một giá trị chính xác có xác suất gần như bằng 0, trong khi đó khả năng chúng ta dự đoán một vùng có xác suất chính xác cao hơn nhiều. Chính vì vậy, trong quyển Security Analysis, 1934 – ngài Graham đã dặn dò rằng giá trị thực là một khái niệm rất linh động. Ông khẩn nài các nhà đầu tư nên dùng vùng giá trị thực (range of value) và chỉ hành động khi giá cổ phiếu thấp hơn đáng kể so với vùng đó. Ông ví dụ rằng nếu cổ phiếu General Electric được nhà đầu tư định giá trong khoảng từ [$30.0-$120.0], anh ta sẽ hoàn toàn có thể quyết định đầu tư nếu giá của GE chỉ đang được bán ở $38 trên mỗi cổ phiếu, và có thể tự tin mua thêm nếu giá giảm.

Thứ hai, định giá thực sự sẽ không phức tạp hơn các phép toán cộng trừ nhân chia mà ngay cả học sinh cấp 1 cũng làm được. Ngài Peter Lynch, nhà quản lý quỹ tương hỗ thành công nhất mọi thời đại, đã có câu châm ngôn gây sốc rằng: “Tất cả các phép toán bạn cần cho thị trường chứng khoán, bạn đã học từ hồi lớp 4.” Ông lập luận dựa trên kinh nghiệm cá nhân rằng nếu định giá thực sự phức tạp như vậy, thì các vị giáo sư đại học đã trở thành tỷ phú rồi.

Ở đây chúng tôi cũng đưa ra góc nhìn ngược chiều rằng phương pháp định giá chiết khấu dòng tiền (DCF) phức tạp với nhiều giả định chủ quan, những dự phóng xa xôi tới tương lai sẽ chỉ đem lại kết quả tồi tệ cho các chuyên viên phân tích mê muội tin tưởng vào nó (!) Theo quan điểm của chúng tôi, phương pháp này gặp hai bất lợi căn bản: một, nó dựa trên dự phóng tương lai thay vì dữ liệu thực làm cơ sở – vốn tiềm ẩn rất nhiều tính chủ quan và sai sót; hai, mô hình DCF nếu thực hiện sẽ tốn vô cùng nhiều thời gian – trong khi nguyên tắc để đầu tư thành công là phải lọc rất nhiều các khoản đầu tư, thứ mà một chuyên viên phân tích quá sâu sẽ không thể làm được.

Trước đây ngài Warren Buffett có viết trong bức thư gửi cổ đông thường niên rằng ông sử dụng phương pháp DCF này với cổ phiếu Coca Cola (NYSE: KO). Chúng tôi ngờ rằng đây chỉ là một cách “tung hỏa mù” để nhiều nhà đầu tư không hỏi ông về “bí quyết định giá” nữa. Khi ông đề cập tới phương pháp này trong đại hội Berkshire Hathaway, ngài Charlie Munger ngồi cạnh ông đã chêm vào một cách hài hước: “Tôi chưa bao giờ thấy ông ta làm bất cứ thứ gì tương tự vậy cả! (cười)

Các phương pháp định giá mà chúng tôi thấy hiệu quả

Nỗ lực định giá chính xác là một sai lầm trong khi định giá thực sự không phức tạp như mọi người thường nghĩ. Như vậy, cách định giá nào không mắc phải cả hai vấn đề trên?

(1) Đầu tiên, phương pháp P/E hay earnings yield là phương pháp chúng tôi cho rằng hiệu quả nhất trong đa số các trường hợp. Với việc dùng một khoảng P/E (range) như ngài Graham đã đề cập trong Security Analysis để xác định vùng giá trị thực, nhà đầu tư có thể giảm bớt sai sót của mình, đồng thời xác định biên độ an toàn của mình dễ dàng hơn.

Tuy nhiên, nhà đầu tư cần sử dụng con số lợi nhuận đã được bình thường hóa (normalized) – bằng cách loại trừ thu nhập đột biến/tính trung bình 3 năm gần nhất – để không bị con số lợi ngắn hạn “bẫy” như đã đề cập trong bài viết ấn phẩm kì III. Nếu như chỉ dùng con số P/E trailing gần nhất, chúng ta sẽ gặp phải một số trường hợp hạch toán lợi nhuận không thực như FLC, SHN hoặc bị bẫy lợi nhuận chu kỳ như ngành thép, đầu tư tài chính, bất động sản, v.v

Ngoài ra, đối với một số ngành tăng trưởng đều như tiêu dùng, bán lẻ, việc kết hợp thêm “nhân tố tăng trưởng g” thông qua chỉ số PEG ratio mà ngài Peter Lynch thường dùng khá hiệu quả trên quan điểm của chúng tôi.

(2) Thứ hai, phương pháp P/B (price-to-book) còn là một phương pháp vô cùng hiệu quả nhưng thường bị nhiều nhà đầu tư cá nhân và các chuyên gia xem thường.

Ở đây chúng tôi có nhìn nhận khá ngược chiều rằng phương pháp P/B thật sự khá hiệu quả khi định giá các ngành nghề có tính chu kỳ (cyclical). Đặc biệt là các ngành nghề liên quan đến tài chính như ngân hàng, chứng khoán và bảo hiểm, P/B là phương pháp hợp lí nhất vì tài sản hữu hình của các doanh nghiệp này dưới dạng tiền/đầu tư có tính thanh khoản cao hơn máy móc, hàng tồn kho. Một nhà đầu tư giá trị trong đội biên tập chúng tôi đã lãi lớn khi mua cổ phiếu SHB với giá [4.5] cuối 2016 với mức P/B chỉ 0.5 lần.

Phương pháp P/B còn phù hợp với các ngành công nghiệp nặng mang tính chu kỳ sở hữu tài sản cổ định lớn như thép, hóa chất, logistics. Thời điểm tốt nhất để mua cổ phiếu thép vào cuối năm 2012 hay cuối năm 2014 khi P/B toàn ngành chỉ xấp xỉ 1.3 lần, trong khi hiện nay là 2.4 lần – thể hiện mức tăng giá đáng kể nếu chưa tính tới tăng trưởng thuần về book value.

Một số nhà đầu tư huyền thoại như Walter Schloss, Seth Klarman cũng nhấn mạnh chỉ số P/B. Ngài Graham cũng từng cho rằng nếu chỉ số P/B của một cổ phiếu lớn bé hơn 1.2x sẽ là một nhân tố quyết định tốt cho biên độ an toàn vì chưa tính tới các giá trị vô hình của doanh nghiệp.

(3) Cuối cùng, định giá trị tài sản (asset valuation) cũng là một phương pháp vừa hợp lí, vừa có thể ước tính đơn giản

Chẳng hạn, cách tìm những cổ phiếu “món hời vốn lưu động” của ngài Graham là một trong những cách tìm cổ phiếu kinh điển theo phương pháp định giá trị tài sản này. Ông cho rằng những cổ phiếu được bán thấp hơn 2/3 vốn lưu động ròng là một món hời lớn vì chưa tính đến tài sản dài hạn và vô hình của công ty.

Ngoài ra, trong các trường hợp như các công ty khoáng sản, hoặc các công ty sở hữu tài sản ẩn (hidden assets) lớn như bất động sản, khoản đầu tư có giá trị thị trường cao hơn con số trên bảng cân đối kế toán, việc đầu tư sẽ đem lại lợi nhuận đáng kể cho những nhà đầu tư thông minh một khi được hiện thực hóa.

Một vài lưu ý cuối về biên an toàn

Chúng tôi tin rằng bất kỳ ai từng tìm hiểu về triết lý đầu tư giá trị đều sẽ tự hỏi hai vấn đề sau: (1) mức biên an toàn bao nhiêu thì hợp lý để chúng ta quyết định? (2) ngay cả khi ta có được biên độ an toàn, chúng ta phải chờ bao lâu trước khi cổ phiếu trở về giá trị thực của nó?

Để giải quyết vấn đề thứ nhất, đầu tiên chúng ta phải có một mức biên an toàn lớn tối thiểu cho mọi khoản đầu tư của mình. Trong quyển The Intelligent Investor, ngài Graham thường xuyên đề cập rằng một nhà đầu tư nên quyết định giải ngân chỉ khi giá thị trường thấp hơn 2/3 giá trị thực (two-thirds of appraisal value), tương ứng với mức biên an toàn là 50%. Những người học trò khác của Graham như Buffett, Walter Schloss và Bill Ruane cũng áp dụng mức biên an toàn tối thiểu này cho mọi quyết định đầu tư của mình. Hơn nữa, nếu mức biên an toàn của một cổ phiếu càng lớn, chúng ta càng có thể tự tin vào nhận định của mình và phân bổ danh mục lớn hơn cho cổ phiếu này.

Trong khi đó, vấn đề thứ hai lại là một vấn đề tương đối khó. Trên thị trường chứng khoán, trong ngắn hạn, khá nhiều nhân tố như triển vọng, sự nổi tiếng (popularity) và tâm lý quyết định lên giá thị trường. Do đó, hoàn toàn không dễ để giá một cổ phiếu có thể trở về giá trị thực ngay tức khắc – thậm chí nhiều trường hợp có thể mất nhiều năm trước khi thị trường kịp phản ánh (!)

Phải thú thật rằng chúng tôi không thể có câu trả lời cụ thể. Tuy nhiên, nếu danh mục của một nhà đầu tư thông minh sở hữu nhiều cổ phiếu có tỷ lệ reward/risk theo hướng thuận lợi, xác suất rất cao anh ta sẽ có mức sinh lời thỏa đáng thay vì phải lo lắng khi nào cổ phiếu tăng giá. Cũng như ngài Buffett từng nói: “Investing is quite simple than many thought. But, it is far from being easy.”

II. Nhà đầu tư vs Ban lãnh đạo doanh nghiệp

Trước khi kết thúc quyển The Intelligent Investor, 1949, ngài Graham đã bàn về ban quản trị doanh nghiệp:

“Kể từ 1934, chúng tôi đã bàn luận về cách mà một nhà đầu tư có thể tham gia vào công việc quản trị một cách năng động và thông minh nhất. Chúng tôi đã khuyên họ nên có thái độ hào phóng với những nhà quản trị đang làm tốt. Chúng tôi cũng khuyên họ nên đặt yêu cầu sự giải thích rõ ràng từ ban quản trị nếu kết quả tệ hơn lẽ ra chúng nên có.

Các cổ đông hoàn toàn được quyền đặt câu hỏi về khả năng của ban lãnh đạo nếu kết quả kinh doanh: (1) vốn đã tệ hại (2) tệ hơn các doanh nghiệp đối thủ cùng ngành (3) đã được phản ánh vào mức giá giảm trong thời gian dài.

Trong 36 năm ròng rã vừa qua, thực tế là không có một hành động nào thông minh được đưa lên trong tập thể lớn các cổ đông nhỏ. Một kẻ lí trí – nếu như có – sẽ lấy ba dấu hiệu trên như là một dấu hiệu rằng anh ta đang lãng phí thời gian của mình, và chọn phương pháp bán đi cổ phiếu cho nhanh gọn.”

Tại Việt Nam, chúng tôi cũng nhận thấy một tình trạng tương tự khi vô số các cổ đông nhỏ lẻ mà chúng tôi từng chứng kiến đang khá bức xúc với tình trạng các ban lãnh đạo, đặc biệt số công ty có phần sở hữu Nhà nước trên 51%, đang đưa công ty đến bờ vực phá sản nhưng không thể làm gì được.

Trong các trường hợp đó, chính chúng tôi cũng tin rằng biện pháp tốt nhất là tránh xa , hoặc bán đứt cổ phiếu để giải quyết nhanh chóng (!) Song, ngài Graham cho rằng những tình trạng trên có thể thực sự được cải thiện nếu có một nhóm các nhà đầu tư chủ động thâu tóm phiếu biểu quyết. Vì thế, ông khẩn nài các cổ đông hãy đọc kĩ thư mời gọi hoặc yêu cầu giúp đỡ của các cá nhân dũng cảm trên để hỗ trợ họ cải thiện tình hình.

Thứ hai, bàn về chính sách cổ tức, ông tin rằng nhà đầu tư nên đòi hỏi mức chi trả cổ tức (dividend payout) ít nhất 2/3 lợi nhuận giữ lại hoặc nếu chi trả thấp hơn thì phải giải thích rõ ràng kế hoạch tái đầu tư tại sao sẽ mang lại khoảng thặng dư cho phần EPS của cổ đông. Hơn nữa, ông cũng cho rằng sự kết hợp giữa chia cổ tức bằng cổ phiếu và cổ tức tiền mặt sẽ đem lại dòng tiền đáng kể cho cổ đông – như đã đề cập trong bài viết “Bản chất của việc chia cổ tức bằng cổ phiếu” của ấn phẩm I.

III. Kết luận cho quyển “Nhà đầu tư thông minh”

Chúng ta đã trải qua một quãng đường khá dài trước khi kết thúc quyển sách; tuy nhiên, nếu phải đưa ra một phần kết luận súc tích nhất cho toàn bộ quyển sách, thì không có cách nào hợp lí bằng việc dịch thuật lại đoạn văn cuối cùng của ngài Graham:

“Đầu tư sẽ thông minh nhất khi nó giống như việc kinh doanh nhất (investing is most intelligent when it is most businesslike). Thật thú vị khi nhận thấy những doanh nhân cố gắng hoạt động trên phố Wall với việc từ bỏ tất cả các nguyên tắc căn bản của kinh doanh vốn đã giúp họ trở nên thành công:

+ Nguyên tắc căn bản và đầu tiên, “Hiểu rõ công việc kinh doanh và hiểu rõ bạn đang làm gì”. Đối với các nhà đầu tư, điều này có nghĩa rằng: “Đừng cố gắng kiếm lợi nhuận kinh doanh phi thường từ cổ phiếu – trừ lợi suất mỗi năm và cổ tức – ngoài trường hợp bạn hiểu rõ giá trị thực của thứ cổ phiếu bạn mua.”

+ Nguyên tắc thứ hai: “Đừng để người khác điều hành công việc kinh doanh của bạn.” trừ khi bạn tin vào độ trung thực, năng lực của người đó và bạn có thể giám sát được họ.

+ Nguyên tắc thứ ba: “Đừng bao giờ tham gia một thương vụ, sản xuất hay bán buôn bất cứ sản phẩm gì, trừ khi tính toán sơ bộ của chúng ta cho rằng ít nhất nó đem lại một mức lợi suất hợp lí. Hay nói một cách khác, “hãy tránh xa những thương vụ nơi mà bạn kiếm được rất ít trong khi khả năng mất mát rất cao.”

+ Nguyên tắc cuối cùng thì lạc quan hơn: “Hãy tin tưởng vào kiến thức và kinh nghiệm của bạn. Nếu bạn đã rút ra kết luận dựa trên những dữ liệu thực tế và bạn biết rằng lập luận của bạn hợp lí, hãy hành động ngay cả khi những kẻ khác chần chừ.” Bạn đúng hay sai không phải vì đám đông đồng ý với bạn. Bạn đúng bởi vì dữ liệu và lập luận của bạn chính xác.

Thật may mắn cho các nhà đầu tư tiêu biểu, bởi vì không nhất thiết họ phải hội tụ đủ tất cả nhân cách trên nếu như họ biết giới hạn tham vọng của họ xuống con đường đầu tư an toàn của nhà đầu tư phòng thủ. Lời cuối, để đạt được kết quả vừa đủ dễ hơn nhiều người nghĩ, nhưng để đạt được kết quả phi thường thì sẽ khó hơn chúng ta tưởng rất nhiều.”

Nguồn: newslettervietnam/ The Intelligent Investor

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(đầu tư theo phong cách Warren Buffett, Charlie Munger)