Vấn đề lớn nhất của thị trường chứng khoán là dòng tiền không tốt

Nền kinh tế vĩ mô năm 2022 của Việt Nam tăng trưởng tích cực, lạm phát thấp nhưng dòng tiền lại không tốt do ngân hàng trung ương các nước tăng mạnh lãi suất và gây áp lực lên tỷ giá, dòng vốn chảy ra nước ngoài.

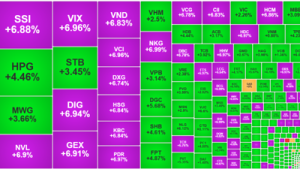

Thị trường chứng khoán Việt Nam chủ yếu biến động theo dòng tiền nên dự báo giá cổ phiếu 2022 vẫn diễn biến tiêu cực dù kinh tế vĩ mô có nhiều yếu tố để lạc quan.

Nhận định trên là của nhiều chuyên gia tài chính tại tọa đàm “Thị trường chứng khoán 2023: Xu thế mới, lựa chọn mới” diễn ra vào ngày 27-9 tại TPHCM. Theo đó, Ngân hàng Nhà nước (NHNN) ngày càng có xu hướng thắt chặt chính sách sách tiền tệ, với cung tiền giảm, lãi suất và tỷ giá đua nhau tăng. Dự kiến, từ nay đến cuối năm, dòng tiền vẫn khó thông suốt và tương đối khó khăn cho tới quý 1-2023.

Thi trường nóng lòng chờ NHNN “bơm tiền” trở lại?

Trong bối cảnh hiện nay, nhiều ý kiến cho rằng thị trường chứng khoán đang đối mặt với áp lực lớn vì lãi suất ngân hàng tăng mạnh. Tuy nhiên các chuyên gia tại tọa đàm lại cho rằng, giai đoạn tăng mạnh nhất của lãi suất đã qua đi, vấn đề lớn nhất của thị trường là dòng tiền đang rất xấu. Trong ngắn hạn, thị trường đang nóng lòng chờ đến thời điểm NHNN bơm tiền trở lại.

Ông Trần Ngọc Báu, Tổng giám đốc WiGroup (đơn vị chuyên cung cấp dữ liệu tài chính) cho rằng, yếu tố về tăng trưởng kinh tế và lạm phát không phải nguyên nhân để cơ quan điều hành tiền tệ của Việt Nam tăng lãi suất. Lý do của việc tăng lãi suất lần này chủ yếu vì áp lực liên quan đến tỷ giá.

“Chúng ta bắt buộc phải tăng lãi suất cho tới khi lãi suất tại Việt Nam cân đối ở mức tương đối so với lãi suất của Fed. Như vậy, nếu Fed tiếp tục tăng lãi suất thì áp lực tăng lãi suất của chúng ta vẫn còn” đại diện WiGroup nhận định.

Bên cạnh lãi suất, ở góc độ tỷ giá, ông Huỳnh Minh Tuấn, Công ty cổ phần FIDT, chuyên gia tư vấn đầu tư và hỗ trợ giải pháp quản lý tài sản, cho rằng đồng đô la trở nên mạnh hơn là điều không mấy bất ngờ.

Về vĩ mô, Việt Nam tương đối “khéo” trong điều hành chính sách. Lợi thế của Việt Nam là tỷ lệ nợ công/GDP đang giảm nhiều, hiện chỉ 43% trong khi trần nợ công là 65%. Nếu so sánh với giai đoạn Trung Quốc đưa nền kinh tế qua cuộc khủng hoảng năm 2008-2011 thì Việt Nam hiện cũng có tỷ lệ nợ công tương tự.

Đầu tư công cũng sẽ giúp nền kinh tế và là động lực chính cho nền kinh tế trong giai đoạn này. Bức tranh trung hạn của Việt Nam vẫn hấp dẫn, bởi duy trì mức tăng trưởng GDP cao (dự phóng tăng trưởng trưởng GDP 7% năm 2022). Dòng vốn FDI, FII vào Việt Nam đều nhìn vào các chính sách và các chỉ số như trên.

Dù lạc quan về yếu tố vĩ mô nhưng trong ngắn hạn, ông Tuấn cho rằng, dòng tiền vẫn đang trong giai đoạn cực khó khiến cho thị trường chứng khoán thiếu động lực tăng trưởng.

Đồng quan điểm, nhiều chuyên gia cũng nhận định, giai đoạn tăng mạnh nhất của lãi suất đã qua đi nên đây không phải yếu tố tác động quá nhiều đến thị trường thời gian tới. Hiện tại, phản ứng tiêu cực của thị trường liên quan đến dòng tiền nhiều hơn vì dòng tiền trong giai đoạn căng cứng về thanh khoản, rất khó để thị trường bứt tốc lên được.

Ông Trần Ngọc Báu cho rằng, các nhà đầu tư quan tâm việc thời điểm nào là giai đoạn chuyển giao thanh khoản, tức là lúc nào NHNN có trạng thái bơm tiền trở lại hỗ trợ nền kinh tế qua những kênh như đầu tư công, kênh thị trường mở hoặc các kênh như kênh mua ngoại hối.

Dưới góc độ điều tiết dòng tiền, các nhà đầu tư chưa thể kỳ vọng trong năm nay mà phải đến năm sau (2023), tức là dòng tiền từ nay đến cuối năm vẫn khó khơi thông nhưng tình hình sẽ dịu hơn rất nhiều từ quý 1-2023.

Nhà đầu tư cần tìm đúng “long mạch” để vượt lên

Thị trường chứng khoán đang trong một bức tranh màu xám và chưa rõ xu hướng. Tuy nhiên, ở cương vị là người đầu tư và quản lý tài sản cũng như phân bổ tài sản cho khách hàng, ông Huỳnh Minh Tuấn đặc biệt ưa thích thích giai đoạn này.

Theo ông, đây là giai đoạn lựa chọn hàng tốt và lợi thế thuộc về người mua. Đây cũng là giai đoạn có thể giúp nhà đầu tư đổi đời nếu tìm đúng “long mạch”. FIDT dự báo VN-Index có thể hồi phục lên tầm 1.300 điểm vào cuối quí 4 năm nay. Đồng thời NHNN sẽ nới tay hơn trong việc điều chỉnh room tín dụng.

Trong khi đó, ông Đào Minh Châu, Phó giám đốc phân tích cổ phiếu SSI Research cũng đưa ra những khuyến nghị về chiến lược đầu tư trong bối cảnh hiện nay và nhấn mạnh về việc chỉ số định giá của VN-Index rất nhạy cảm với đường lãi suất.

Trong thời gian qua, lãi suất điều hành đã điều chỉnh tăng thêm 1 điểm phần trăm và dự báo trong giai đoạn cuối năm 2022 – đầu năm 2023 sẽ tăng thêm 1 – 1,5 điểm phần trăm, gây áp lực lên các chỉ số định giá cũng như chỉ số VN-Index nói chung.

Cũng theo ông, thị trường chứng khoán vẫn sẽ có những nhịp tăng/giảm, có sự phân hoá giữa các nhóm ngành và chính các cổ phiếu trong từng nhóm ngành. Các doanh nghiệp đầu ngành sẽ được lưu ý hơn do có sức khoẻ tài chính tốt. Thị trường trong giai đoạn sàng lọc mạnh cả về doanh nghiệp lẫn nhà đầu tư.

“Trong sức ép của việc chặt tiền tệ, nhiều nhà đầu tư cá nhân có xu hướng rút tiền ra khiến cho thanh khoản ngày một tiêu cực hơn. Trong khi đó, các nhà đầu tư có chiến lược dài hạn sẽ tìm được cơ hội bứt phá với những cổ phiếu trong những nhóm ngành tiềm năng”, ông Châu nói.

Một số nhóm ngành cổ phiếu tiềm năng có thể kể đến các ngành mang tính phòng thủ, ít phụ thuộc chu kỳ kinh tế như bán lẻ, tiêu dùng, y tế, công nghệ thông tin; cổ phiếu hưởng lợi từ đầu tư công và FDI; cổ phiếu hưởng hưởng lợi từ giá đầu vào giảm như cao su, săm lốp, hoá chất…

Thêm vào đó là cổ phiếu có câu chuyện kinh doanh riêng như IPO, thoái vốn công ty con hoặc kết quả kinh doanh phục hồi từ đáy; các cổ phiếu có vị thế tiền mặt lớn hưởng lợi từ môi trường lãi suất.

Tiến Phát

Có thể bạn quan tâm: Bộ sách Đầu tư giá trị từ A đến Z