Vì sao cổ phiếu của các công ty tốt không phải lúc nào cũng tốt?

Đây đều là các công ty ổn định và đã phát triển gần như “chạm đỉnh”. Họ có một quá khứ tuyệt vời, với doanh thu và lợi nhuận tăng trưởng trong suốt nhiều thập kỷ. Thời điểm huy hoàng của họ là khi thế hệ baby boomer của Mỹ đang còn ở độ tuổi lao động. Tuy nhiên, những ngày huy hoàng đó đã qua: thị trường đã gần như bão hòa, và thị phần của các đối thủ cạnh tranh đang ở mức cao. Họ có thể đổi mới, sáng tạo cả ngày, nhưng người tiêu dùng sẽ không uống thêm nhiều thức uống có ga, mặc thêm nhiều tã lót hay ăn thêm nhiều phần súp đóng hộp.

Nếu có dịp được nhìn thấy các báo cáo tài chính của những công ty này thì bạn sẽ chẳng có ấn tượng gì. Chúng chỉ toàn là một bức tranh điển hình của một doanh nghiệp già nua. Doanh thu của họ không tăng trưởng trong nhiều năm và trong nhiều trường hợp lại còn giảm. Một vài công ty trong số đó có thể kiếm được lợi nhuận cao hơn một chút dù doanh thu đình trệ nhờ cắt giảm chi phí, nhưng chiến lược đó lại có những hạn chế của nó – khó mà kiếm được gì từ cách này, trừ khi ai đó mua lại công ty, thay cả đội ngũ, và bắt đầu cắt giảm những chi phí như cách mà công ty 3G Capital đã làm tại Budweiser và Heinz. Trong 10 năm tới, các doanh nghiệp này vẫn sẽ tồn tại, nhưng lợi nhuận của họ có lẽ sẽ không khác lắm với mức hiện tại (không cao hơn nhiều, nhưng có lẽ cũng không thấp hơn nhiều).

Tuy nhiên, nếu bạn nghiên cứu các biểu đồ cổ phiếu của những công ty này, bạn sẽ không thấy bất kì dấu hiệu già nua nào, vì những cổ phiếu này đã tăng thẳng đứng trong vài năm qua. Vì vậy, đây là những gì mà nhà đầu tư đang thấy: các “cụ” gà trống già đang giả vờ làm các chú gà trống choai.

Chúng ta hãy xem xét kĩ trường hợp Coca-Cola. Không giống như chính phủ Mỹ, Coca-Cola không có giấy phép in tiền (cũng không sở hữu vũ khí hạt nhân), nhưng đó là một thương hiệu mạnh trên toàn cầu. Vì thế, nhà đầu tư không quan tâm đến khả năng sinh lợi về mặt tài chính của Coca-Cola mà chỉ đổ tiền vào công ty này như thể đó là chính phủ Mỹ. Nhà đầu tư phớt lờ những gì họ đang trả cho Coca-Cola và chỉ tập trung vào một điều “lấp lánh” duy nhất, đó là mức cổ tức 3,3%.

Điều đó cũng giống như trường hợp của anh chàng Gulliver bị lạc vào vùng đất Liliputt của người tí hon, trừ khi nhà đầu tư đang phớt lờ một sự thật chẳng vui vẻ gì: họ đang trả một cái giá khá đắt cho cổ tức này. Coca-Cola hiện giao dịch ở mức gấp 23 lần lợi nhuận. Đây không phải là lần đầu (cũng sẽ không phải là lần cuối) điều này xảy ra với cổ phiếu của Coca-Cola. Nhà đầu tư mua cổ phiếu Coca-Cola vào năm 1998 đã bị lỗ đến 50% một thập kỷ sau đó và không hòa vốn được trong suốt hơn 15 năm sau đó.

Điều đó nghĩa là nhà đầu tư đang trả một cái giá gấp 23 lần lợi nhuận cho một doanh nghiệp đã “chín rục”. Mức tiêu thụ thức uống có ga của Coca-Cola hiện đang giảm ở những thị trường phát triển, nơi mà người dân rất ý thức đến vấn đề sức khỏe, và bạn có thể thấy rõ điều này trong báo cáo thu nhập của công ty này – doanh số và lợi nhuận của họ đã suy giảm suốt thập kỷ qua.

Giả sử rằng Coca-Cola đang làm những gì họ đã không làm suốt thập kỷ trước và đang tăng trưởng lợi nhuận với mức 3%/năm, dù sở thích của người tiêu dùng thay đổi từ thức uống có đường sang thức uống cho người ăn kiêng. Nếu sau 10 năm nữa, tỷ số P/E vẫn ổn định ở mức khoảng 13 đến 15 lần thì những nhà đầu tư “hạnh phúc” của Coca-Cola sẽ mất đi một vài điểm phần trăm mỗi năm theo đà giảm giá của cổ phiếu công ty này, cũng đồng nghĩa rằng, đống cổ tức ấy sẽ bị cuốn phăng bởi sự “xói mòn” trong tỷ số P/E của Coca-Cola.

Tới một mức độ nào đó thì Coca-Cola hiện là ví dụ hoàn hảo của thị trường chứng khoán Mỹ. Nếu 10 năm tới, dù phải đối mặt với những trở ngại, thì Coca-Cola có thể tăng trưởng lợi nhuận ở một tốc độ nhanh hơn 3% và nếu lãi suất vẫn ở mức hiện tại, thì cổ phiếu của công ty này sẽ mang lại một mức lợi nhuận đáng giá. Tuy nhiên, có nhiều điều đáng suy nghĩ ở đây.

Nếu lãi suất tăng và sở thích của người tiêu dùng tiếp tục thay đổi từ thức uống có lượng đường cao sang loại nước có lượng đường thấp thì Coca-Cola sẽ bị ảnh hưởng từ hai phía – lợi nhuận của họ sẽ chững lại, và nhà đầu tư sẽ không còn chú ý đến mức cổ tức “lấp lánh” của họ nữa. Đột nhiên, họ sẽ thấy Coca-Cola giống như thực tế của nó: một biểu tượng 124 năm già nua của nước Mỹ với những ngày tăng trưởng đã bị bỏ lại sau lưng.

Ở đây, tác giả sử dụng Coca-Cola chỉ để minh họa cho tầm quan trọng của sự khác biệt giữa một công ty tốt với một cổ phiếu tốt, và sự nguy hiểm khi tập trung quá mức vào một điều gì đó “lấp lánh” – mà cụ thể ở đây là cổ tức – khi bạn đang phân tích các cổ phiếu.

Thế thì phải đầu tư như thế nào trong thị trường được định giá quá mức này? Có lẽ điều đó là nằm ngoài khuôn khổ của bài viết này.

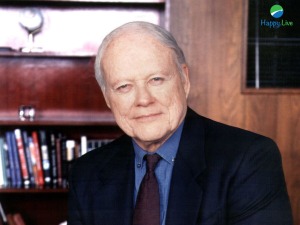

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(đầu tư theo phong cách Warren Buffett, Charlie Munger)