Dẫn nhập vào thế giới Tài chính hành vi (Behavioral Finance)

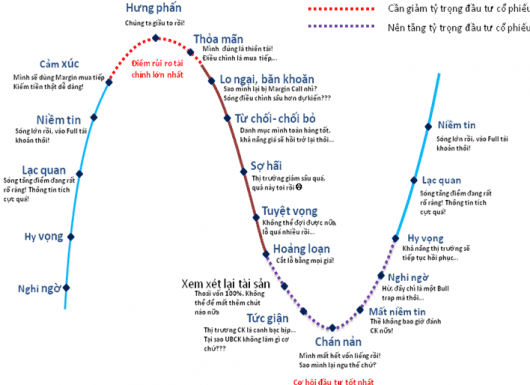

Theo lý thuyết về tài chính thông thường, phần lớn mọi người sẽ phản ứng lý trí nhằm tối đa hóa lợi nhuận. Tuy nhiên, có nhiều minh chứng cho thấy cảm xúc và tâm lý ảnh hưởng đến quyết định của chúng ta, tạo nên những phản ứng không thể dự đoán hoặc hoàn toàn phi lý trí.

Tài chính hành vi là một lĩnh vực tương đối mới, kết hợp giữa hành vi và lý thuyết tâm lý học nhận thức với kinh tế học và tài chính nhằm cung cấp lý giải cho việc tại sao con người đưa ra những quyết định phi lý trí.

Trong chuỗi bài viết dưới đây, bạn sẽ hiểu rõ hơn về những điều dị thường mà lý thuyết tài chính thông thường không giải thích được. Ngoài ra, bạn sẽ có được cái nhìn sâu hơn vào những lý do cơ sở và khuynh hướng thiên lệch/ thành kiến khiến một số người phản ứng theo cách phi lý trí (và thường đi ngược lại với lợi ích lớn nhất của họ). Hi vọng kiến thức mới này có thể giúp bạn có thêm lợi thế trước khi đưa ra các quyết định tài chính.

Nền tảng của tài chính hành vi

Trước khi đi vào những khái niệm cụ thể đứng sau hành vi tài chính, hãy cùng dành ít phút để có cái nhìn tổng quan về nhánh tài chính này. Ở đây, chúng ta sẽ so sánh tài chính hành vi với tài chính thông thường và 3 con người có đóng góp quan trọng trong lĩnh vực này, cùng ý kiến của các nhà phê bình về tài chính hành vi.

Vì sao tài chính hành vi lại cần thiết?

Khi sử dụng nhãn dán “thông thường” hoặc “hiện đại” để mô tả ngành tài chính, chúng ta đang nói về tài chính dựa trên lý thuyết lý trí hoặc logic, ví dụ như Mô hình định giá tài sản vốn (Capital Asset Pricing Model – CAPM) hay lý thuyết thị trường hiệu quả (Efficient Market Hypothesis – EMH). Các lý thuyết này giả định rằng con người hầu như hành động theo lý trí và có thể dự đoán được.

Trước đây, lý thuyết và dẫn chứng thực nghiệm cho thấy CAMP, EMH và các lý thuyết tài chính lý trí khác soi đường cho việc dự đoán và giải thích một số sự kiện nhất định. Tuy nhiên, theo thời gian, các học giả tài chính lẫn kinh tế bắt đầu tìm thấy những vấn đề bất thường và hành vi không thể lý giải bằng các học thuyết trên. Tuy những lý thuyết này có thể lý giải những sự kiện trong điều kiện “lý tưởng”, nhưng thực tế vô cùng phức tạp còn những người tham gia thị trường thường hành động ngoài dự đoán.

Homo Economicus – Con người kinh tế

Một trong các giả định phôi thai của kinh tế học và tài chính thông thường là con người hành động lý trí nhằm “tối đa hóa lợi nhuận”, họ luôn tìm cách gia tăng lợi ích cho chính bản thân. Theo kinh tế học thông thường, cảm xúc và các tác động ngoại lai khác không ảnh hưởng đến quyết định kinh tế của con người.

Tuy nhiên trong phần lớn trường hợp, giả định này không phản chiếu đúng hành vi của con người trong thế giới thực. Sự thật là con người thường phản ứng phi lý trí. Hãy nhìn vào số lượng người mua vé số với hi vọng trúng độc đắt mà xem. Nếu nhìn từ góc độ logic, việc mua vé số với tỷ lệ thắng cược cực kỳ nhỏ là không hợp lý (khoảng 1 phần 146 triệu hay 0, 0000006849%), nhưng thực tế có đến hàng triệu người nướng tiền vào vé số mỗi ngày.

Sự bất thường này đưa các nhà lý luận đến tâm lý học nhận thức để xem xét hành vi phi lý trí hoặc phi logic mà kinh tế học hiện đại không thể lý giải. Tài chính hành vi tìm kiếm lý giải cho hành động của chúng ta dưới góc độ một con người, còn tài chính hiện đại thì tìm lý giải thích cho các hành động dưới góc độ “con người kinh tế” (homo economicus).

Những người đóng góp quan trọng cho tài chính hành vi

Cũng như các phân nhánh khác của tài chính, lĩnh vực tài chính hành vi cũng có những người xây dựng nên lý thuyết và thực nghiệm nền tảng. Sau đây là những tên tuổi hàng đầu trong lĩnh vực này.

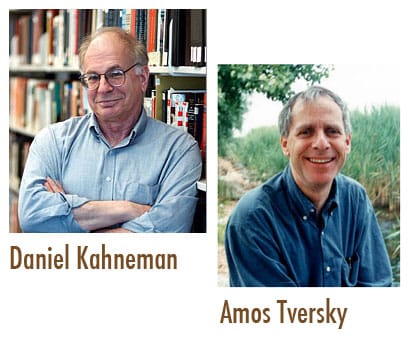

Daniel Kahneman và Amos Tversky

Các nhà tâm lý học nhận thức Daniel Kahneman và Amos Tversky được xem là cha đẻ của tài chính hành vi. Số nghiên cứu hợp tác của bộ đôi kể từ cuối thập niên 1960 đã lên đến 200 nghiên cứu, phân lớn liên quan đến các khái niệm tâm lý gắn chặt với tài chính hành vi. Vào năm 2002, Kahneman đoạt giải Nobel Khoa học Kinh tế cho các nghiên cứu về tính hợp lý trong kinh tế học.

Kahneman và Tversky tập trung nghiên cứu khuynh hướng thiên lệch nhận thức và phương pháp giải quyết vấn đề qua thực nghiệm, khiến con người có hành vi phi lý trí không thể dự đoán. Nghiên cứu nổi tiếng và phổ biến nhất của bộ đôi này bao gồm lý thuyết triển vọng (prospect theory) và ác cảm thua lỗ (loss aversion) – chủ đề sẽ được đề cập sau.

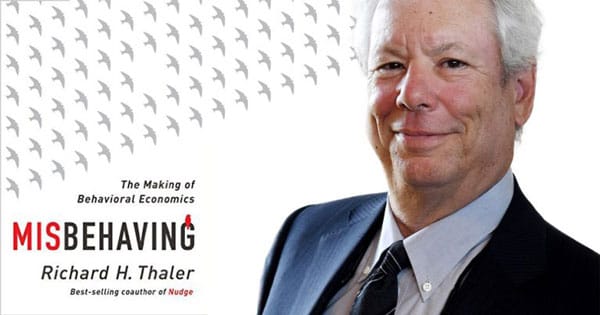

Richard Thaler

Nếu như Kahneman và Tversky cung cấp lý thuyết tâm lý ban đầu, tạo nền tảng cho lĩnh vực tài chính hành vi, thì lĩnh vực này không thể phát triển khi thiếu đi nhà kinh tế học Richard Thaler.

Trong quá trình nghiên cứu, Thaler ngày càng nhận thức được khiếm khuyết của những lý thuyết kinh tế thông thường liên quan đến hành vi con người. Sau khi đọc bản khái quát về lý thuyết triển vọng của Kahneman và Tversky, Thaler nhận ra rằng không như lý thuyết kinh tế thông thường, lý thuyết tâm lý có thể lý giải hành vi phi lý trí.

Thaler đã hợp tác cùng Kahneman và Tversky, kết hợp kinh tế học và tài chính với tâm lý học để tạo ra những khái niệm, như kế toán nhận thức (mental accounting), hiệu ứng của sự sở hữu (endowment effect),….

Những nhà phê bình

Dù tài chính hành vi nhận nhiều ủng hộ gần đây, nhưng không vắng bóng phê bình, chẳng hạn như một số người ủng hộ EMH chỉ trích tài chính hành vi rất nhiều.

Lý thuyết Thị trường hiệu quả – EMH – được cho là nền tảng lý thuyết tài chính hiện đại. Tuy nhiên, lý thuyết này không đánh động gì đến tính phi lý trí vì nó giả định giá thị trường của một chứng khoán đã phản ánh toàn bộ thông tin liên quan khi được công bố.

Một trong những nhân vật chỉ trích tài chính hành vi nổi tiếng là Eugene Fama, cha đẻ của lý thuyết thị trường hiệu quả. Giáo sư Fama cho rằng dù nhiều điểm không thể giải thích bằng lý thuyết tài chính hiện đại nhưng lý thuyết thị trường hiệu quả không thể bị bỏ qua hoàn toàn so với hành vi tài chính.

Trên thực tế, ông lưu ý rằng nhiều điểm bất thường trong lý thuyết thông thường có thể xem là các sự kiện thay đổi trong ngắn hạn và cuối cùng sẽ điều chỉnh theo thời gian. Trong nghiên cứu năm 1998 với tựa đề “Thị trường hiệu quả, Lợi nhuận dài hạn và Tài chính hành vi”, Fama lập luận rằng nhiều vấn đề trong tài chính hành mâu thuẫn lẫn nhau, và nói chung bản thân tài chính hành vi chỉ là tập hợp những điều bất thường và có thể được giải thích bằng thị trường hiệu quả.

Nguồn: Investopia, Happy Live dịch

Có thể bạn quan tâm:

Làm giàu từ chứng khoán bằng phương pháp VSA chính gốc

Nghiên cứu chuyên sâu về cách giao dịch của Wyckoff