Nguồn gốc sâu xa của một chu kỳ đầu cơ điển hình

Hầu hết những người kinh doanh chứng khoán chuyên nghiệp trên thị trường sẽ đều phải thừa nhận rằng những biến động giá cả không đáng kể – dao động trong khoảng từ năm đến mười đô-la – xảy ra ở những cổ phiếu có tính đầu cơ cao – phần lớn đều là do vấn đề tâm lý. Chúng là kết quả của rất nhiều cách phản ứng khác nhau của đám đông, hay nói chính xác hơn là thái độ của những người đang tham gia thị trường tại thời điểm đó.

Nguồn gốc của biến động giá cả

Những biến động giá cả như vậy thường bắt nguồn từ:

1. Những “yếu tố kinh tế cơ bản” – nghĩa là những thay đổi thật sự trong chính sách trả cổ tức hay sự biến động trong khả năng sinh lời của một công ty niêm yết nào đó. Tuy nhiên, nó cũng có thể hoàn toàn không phải vậy. Thông thường, những biến động lớn trên thị trường trong vòng một vài tháng hay thậm chí là một vài năm là kết quả của những thay đổi trong khía cạnh tài chính; nhưng

2. Những biến động nhỏ và ngắn hạn hơn thường là kết quả của những thay đổi trong suy nghĩ của đám đông các nhà đầu tư và kinh doanh, thứ có thể có hoặc không trùng khớp với những thay đổi trong các yếu tố cơ bản của nền kinh tế.

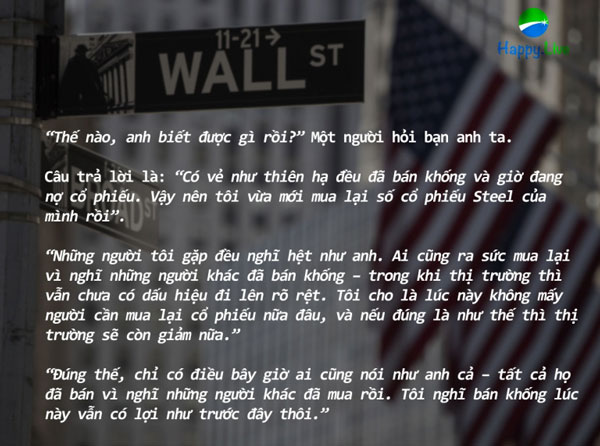

Để bạn đọc thấy rõ hơn yếu tố tâm lý đang từng ngày từng giờ ảnh hưởng tới thị trường chứng khoán như thế nào, ta sẽ cùng nghe lại một mẫu đối thoại giữa những người kinh doanh chứng khoán chuyên nghiệp.

Rõ ràng là chuỗi tư duy đó có thể sẽ tiếp diễn không bao giờ ngừng. Những thay đổi nhanh chóng trong đánh giá về thị trường của mọi người khiến ta liên tưởng tới trò chơi bập bênh, trong đó mỗi bên lần lượt giành phần thắng cho mình trong chuỗi tư duy liên tục và cuối cùng chẳng có ai đi tới cái đích cụ thể nào cả.

Suy luận của hai nhân vật này dựa vào một điểm mấu chốt, họ cho rằng suy nghĩ của một người đang đầu tư (hay đầu cơ) theo giá lên sẽ hoàn toàn khác so với suy nghĩ của một người đang đầu cơ theo giá xuống. Và do đó, trong những cuộc hội thoại như thế này, điều mà họ đang nói tới chính là thái độ của đám đông những người đang tham gia vào thị trường lúc bấy giờ ra sao. Nếu phần đông các nhà đầu tư lướt sóng, vốn rất dễ lung lay, lạc quan cho rằng thị trường sẽ đi lên thì bất cứ dấu hiệu nào của điều ngược lại cũng sẽ khiến họ nhanh chóng bán ra, kết quả là thị trường sẽ đi xuống. Trong khi đó, nếu phần đông những người này cho rằng thị trường đang đi xuống thì một dấu hiệu đi lên sẽ lại khiến họ lập tức mua vào và cùng với nó thị trường sẽ đi lên.

Vấn đề tâm lý trong đầu cơ có thể được xem xét từ hai khía cạnh với tầm quan trọng tương đương.

Một là, tâm lý của công chúng sẽ có tác động như thế nào tới thị trường? Và một thị trường bị ảnh hưởng bởi tâm lý như vậy sẽ diễn biến ra sao?

Hai là, tâm lý của cá nhân một nhà đầu tư hay kinh doanh sẽ ảnh hưởng thế nào tới khả năng có được lợi nhuận của chính anh ta? Liệu anh ta có vượt qua được trở ngại do chính những kỳ vọng, nỗi sợ hãi, sự dè dặt cũng như ngoan cố của bản thân gây ra hay không? Và nếu có thì anh ta sẽ làm được tới đâu?

Hai khía cạnh này trong thực tế liên quan tới nhau chặt chẽ đến mức khả năng xem xét chúng một cách riêng rẽ là hầu như không có. Đầu tiên chúng ta cần nghiên cứu vấn đề tâm lý đầu cơ một cách tổng thể, rồi sau đó mới có thể thử đưa ra các kết luận về cả những tác động của nó lên thị trường cũng như ảnh hưởng của nó tới khả năng thành bại của cá nhân các nhà đầu tư.

Một chu kỳ đầu cơ điển hình

Để cho thuận lợi có lẽ chúng ta nên bắt đầu bằng cách tìm lại nguồn gốc sâu xa của một chu kỳ đầu cơ điển hình, một kịch bản lâu nay vẫn lặp đi lặp lại, hết lần này đến lần khác, hết năm này sang năm khác ở các thị trường chứng khoán và đầu cơ trên toàn thế giới – và có lẽ sẽ còn tiếp diễn chừng nào giá cả vẫn được định đoạt thông qua quá trình tranh giành lợi ích giữa người bán và người mua còn con người thì vẫn mải miết chạy đua tìm kiếm lợi nhuận và tránh xa khỏi thua lỗ.

Ban đầu, giao dịch không hề sôi động, giá cả biến động rất ít còn công chúng thì hầu như chẳng để tâm chút nào tới thị trường. Sau đó giá cả có dấu hiệu nhích lên đôi chút, nhưng mơ hồ đến nỗi khó mà cảm nhận được. Không có lý do hợp lý nào giải thích cho điều này và mọi người đều cho rằng nó chỉ là hiện tượng nhất thời gây ra bởi một vài giao dịch của các nhà kinh doanh chuyên nghiệp. Tất nhiên, trên thị trường lúc này, cũng như mọi thời điểm khác, luôn có một lượng cổ phiếu nào đó đã được bán khống, đang “ngủ yên” chờ đợi thời cơ được mua để trả lại. Bởi một cổ phiếu có tính đầu cơ cao hiếm khi có thể thoát khỏi vòng xoáy của hoạt động đầu cơ kiểu này.

Tuy nhiên, vào giai đoạn đầu của chu kỳ, hoạt động đầu cơ trong công chúng vẫn còn khá hiếm hoi, chỉ có một số ít người sẵn sàng bán cổ phiếu mình đang sở hữu để hưởng phần chênh lệch khi giá tăng, do đó giá cả đã không hề bị ảnh hưởng bởi hoạt động chốt lời trên quy mô lớn. Tuy nhiên, số ít những nhà kinh doanh chuyên nghiệp thì lại nhìn nhận theo một hướng khác. Cho rằng một sự nhúc nhích nhỏ là điểm sáng duy nhất có thể hy vọng vào thời điểm này và cơ hội dù nhỏ vẫn cần được tận dụng nếu muốn kiếm chút lợi nhuận, họ nhanh chóng đi vay cổ phiếu và bán ra thị trường. Làn sóng đó khiến cho giá cả gần như quay trở về mức nguội lạnh ban đầu.

Ít lâu sau, một đợt tăng điểm khác lại diễn ra, lần này mạnh mẽ hơn lần đầu đôi chút. Một số nhà kinh doanh nhạy bén ngay lập tức nắm bắt xu hướng và bắt đầu mua vào. Nhưng công chúng thì vẫn thờ ơ còn lượng cổ phiếu đang chờ được mua lại vẫn tiếp tục “ngủ yên” bởi phần lớn trong số chúng đã được vay để bán ra với giá cao hơn giá hiện tại rất nhiều.

Dần dần, giá cả tăng mạnh hơn và bắt đầu ở vào mức cao. Một số người đang nợ cổ phiếu tỏ ra e ngại, họ tiến hành mua vào, hoặc là để bảo toàn một phần lợi nhuận, hoặc là để tránh không thua lỗ. Xu hướng tăng trở nên rõ rệt và một làn sóng mạnh mẽ những người kinh doanh bắt đầu nhận ra điều đó, họ nhào theo con sóng và tích cực mua vào. Công chúng cũng nhận thấy sự tăng giá và một mặt bắt đầu nghĩ rằng thị trường có thể sẽ còn tiến xa hơn nữa; thế nhưng mặt khác vẫn cho rằng cơ hội để mua vào vẫn còn đang ở phía trước khi thị trường có phản ứng điều chỉnh.

Chẳng lấy gì làm lạ khi kịch bản ấy (thị trường điều chỉnh) không hề diễn ra. Những người chần chừ đã không có được cơ hội để mua vào nữa. Giá cả càng lúc càng vọt lên nhanh hơn. Đương nhiên cũng có những khoảng thời gian nó có vẻ chững lại nhưng cứ mỗi lần như thế thị trường lại có vẻ “quá mong manh để có thể mạo hiểm.” Và đến khi tăng trở lại, giá cả thường diễn biến rất nhanh với mức tăng nhảy vọt khiến cho những-nhà-đầu-tư-hay-do-dự này bị tụt lại phía sau ngày càng xa hơn.

Dần dần, ngay cả những tay bán khống lì lợm nhất cũng phải lo lắng trước khoản nợ đang tăng lên từng ngày từng giờ và bắt đầu mua vào với số lượng lớn. Với họ, những kẻ luôn theo dõi sát sao thị trường thì có vẻ như nó đang “sôi lên sùng sục” và có thể lập đỉnh mới vào bất cứ thời điểm nào. Dù niềm tin của họ vào xu hướng giá giảm có chắc chắn đến đâu thì rốt cuộc, họ cũng phải đầu hàng sau khi chứng kiến hết đợt tăng điểm này đến đợt tăng điểm khác. Họ buộc phải mua lại tất cả những gì có thể rồi tự an ủi rằng mình sẽ không phải gánh thêm khoản thua lỗ nào nữa.

Lúc này, đám đông công chúng bắt đầu kết luận rằng thị trường hiện nay “quá vững chắc để có thể đảo chiều” và điều duy nhất nên làm là “mua vào bằng bất cứ giá nào”. Suy nghĩ này lại làm xuất hiện một làn sóng mua vào mạnh mẽ hơn nữa và điều này – đến lượt nó – lại đẩy giá cả lên những mặt bằng mới, cao hơn. Để rồi những kẻ nhanh tay mua vào lại có cơ hội hỉ hả với nhau về những món lời kiếm được một cách dễ dàng và nhanh chóng của mình.

Có người mua ắt có kẻ bán – hay, nói cho chính xác hơn, có bao nhiêu cổ phiếu được mua vào thì cũng sẽ có bấy nhiêu cổ phiếu được bán ra, bởi ở giai đoạn này, trên thực tế, số lượng người mua lớn hơn rất nhiều so với số lượng người bán. Vào thời gian đầu của đợt tăng giá, nguồn cung cổ phiếu thường nhỏ giọt và thưa thớt; nhưng khi giá cả tăng cao hơn, ngày càng có nhiều người nắm giữ cổ phiếu thỏa mãn với mức lợi nhuận của mình và sẵn sàng bán ra. Những kẻ vẫn gan lì tin vào xu hướng giảm cũng bắt đầu tìm cách hãm bớt đà tăng điểm bằng việc bán khống mỗi khi giá cả vọt lên với hy vọng đó sẽ là đỉnh cao nhất và sau khi đã đạt đỉnh, giá nhất định phải đi xuống. Nhưng những mức đỉnh mới cứ tiếp tục được lập ra và họ tiếp tục chịu sức ép phải mua lại với giá cao hơn hết lần này đến lần khác, mỗi lần chịu thêm một chút lỗ cho đến khi cái đỉnh thực sự được xác lập.

Việc bán ra trong giai đoạn này, theo quy luật, không xuất phát từ những người đang nắm giữ nhiều cổ phiếu nhất. Những người này thường có khả năng phán đoán đủ chính xác hoặc có những mối quan hệ đủ sâu rộng để đảm bảo rằng họ luôn có lợi nhuận; và cả hai điều này đã ngăn cản họ bán ra trong giai đoạn đầu của đợt tăng điểm, khi việc tiếp tục nắm giữ cổ phiếu đang hứa hẹn sẽ còn mang lại những khoản lợi nhuận lớn hơn rất nhiều.

Phần 2: Vòng quay đầu cơ phụ thuộc vào tình trạng của nền kinh tế và big boys như thế nào?

Nguồn: Sách Tâm lý thị trường chứng khoán

Có thể bạn quan tâm:

Cách thức kinh doanh và đầu cơ cổ phiếu! – How to Trade in Stocks

Nghệ thuật định thời điểm thị trường, quản lý tiền và kiểm soát cảm xúc

của bậc thầy đầu đầu cơ Jesse Livermore