Peter Lynch: 6 loại cổ phiếu bạn nên tránh xa nếu không muốn thua lỗ

Theo NĐT huyền thoại Peter Lynch, tốt nhất là bạn đừng bao giờ lại gần những cổ phiếu này bằng không danh mục đầu tư của bạn chắc chắn sẽ lâm vào tình trạng thua lỗ, không phải lỗ ít mà là lỗ rất nhiều.

1. Cổ phiếu nóng

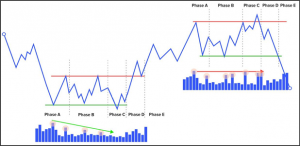

Có một loại cổ phiếu mà Peter Lynch luôn muốn tránh xa, đó là cổ phiếu nóng nhất trong một ngành phát triển nóng nhất, nó được tất cả mọi người ưa chuộng, được tất cả những nhà đầu tư bàn đến bất kể ở bãi đỗ xe hay trên xe buýt công cộng – và những người hành động theo đám đông thường sẽ mua nó vì không chịu nổi áp lực của xã hội.

Những cổ phiếu nóng có thể tăng trưởng rất nhanh, và thường vượt ngoài tất cả những giới hạn giá trị. Nhưng không có gì ngoài niềm hi vọng và những tin đồn làm cơ sở phát triển cho chúng, nên những cổ phiếu này thường rớt giá rất nhanh chóng. Nếu bạn không biết sáng suốt chọn thời điểm thích hợp để bán những cổ phiếu nóng này (và thực tế là khi bạn mua những cổ phiếu này thì bạn cũng không dựa trên cơ sở đúng đắn nào cả) thì bạn sẽ chẳng mấy chốc từ lãi thành lỗ, bởi vì những cổ phiếu này không bao giờ sụt giá từ từ để cho bạn có cơ hội phản ứng.

Peter Lynch nói rằng nếu như bạn sống nhờ vào lợi nhuận thu được từ việc đầu tư vào những cổ phiếu nóng trong những ngành liên tục phát triển nóng, chẳng chóng thì chày, chắc chắn bạn sẽ phải sống dựa vào phúc lợi xã hội.

Không có một cổ phiếu nào nóng hơn cổ phiếu của Xerox vào những năm 60. Photocopy là một ngành công nghiệp thịnh hành lúc đó, và Xerox kiểm soát toàn bộ hệ thống. “Xerox” đã trở thành một động từ, điều này có lẽ là một bước phát triển tích cực. Rất nhiều chuyên gia phân tích cũng nghĩ vậy. Vào năm 1972, khi giá cổ phiếu đạt 170 đô la một cổ phiếu thì họ khẳng định rằng Xerox chắc chắn sẽ tiếp tục phát triển đến vô cực. Nhưng sau đó Nhật Bản, rồi IBM và Kodak Eastman nhảy vào thị trường. Thật nhanh chóng, có đến hai mươi công ty có thể cho ra lò những bản copy khô, chất lượng tốt, đối lập với những bản ướt ban đầu. Xerox bắt đầu hoang mang và mua lại một số ngành không liên quan mà nó không biết quản lý vận hành ra sao, và kết quả là cổ phiếu rớt giá 84%. Đây là hậu quả tất yếu của việc có quá nhiều đối thủ cạnh tranh.

Sao chép (copy) là một ngành công nghiệp vững chắc trong suốt hai thập kỷ và nhu cầu đối với dịch vụ này chưa bao giờ giảm, tuy nhiên những công ty sản xuất máy copy thì không thể kiếm được thu nhập kha khá. Đối lập với câu chuyện đầy tiếc nuối của Xerox là câu chuyện của Phillip Morris, một công ty bán xì gà – một ngành công nghiệp không mấy phát triển ở Mỹ. Trong vòng 15 năm, giá cổ phiếu của Xerox rớt từ 160 đô la xuống còn 60 đô la, trong khi giá của Phillip Morris tăng từ 14 đô la lên 90 đô la. Năm này qua năm khác Phillip Morris không ngừng tăng doanh thu bằng cách mở rộng thị trường ra nước ngoài, tăng giá thành sản phẩm, và cắt giảm chi phí. Nhờ có những thương hiệu nổi tiếng như Marlboro, Virginia Slims, Bénon & Hedges, Merit, v.v… mà Phillip Morris đã có được lợi thế độc quyền. Và một ngành công nghiệp kém phát triển sẽ không có nhiều sức cuốn hút khiến các đối thủ cạnh tranh nhảy vào.

2. Những kẻ ăn theo

Một loại cổ phiếu nữa mà Peter Lynch muốn tránh là cổ phiếu của những công ty được mời chào như là một IBM thứ hai hay một McDonald’s thứ hai, một Intel thứ hai, hay một Disney thứ hai, v.v… Theo kinh nghiệm của Peter Lynch, một cổ phiếu ăn theo như thế chưa bao giờ lọt vào danh sách những cổ phiếu bán chạy nhất tại Broadway, Hiệp hội Bóng rổ nhà nghề Mỹ (NBA –

National Basketball Association) hay Phố Wall. Đã bao nhiêu lần bạn nghe thấy một cầu thủ nào đó được cho rằng sẽ trở thành một Willie Mays thứ hai, hay một cuốn tiểu thuyết nào đó được cho rằng sẽ trở thành một Moby Dick thứ hai? Kết quả bao giờ cũng là người đầu tiên sẽ bị cắt biên chế khỏi đội còn người thứ hai vẫn thầm lặng tồn tại. Trong lĩnh vực chứng khoán, cũng tồn tại một lời nguyền tương tự.

Trên thực tế, khi mọi người tung hê một cổ phiếu như là một cổ phiếu ăn theo cái gì đó đã có trước thì đây là điềm báo kết thúc sự thịnh vượng không những đối với kẻ ăn theo mà còn đối với cổ phiếu ban đầu được đem ra làm hình mẫu. Khi một công ty máy tính nào đó được gọi là một “IBM thứ hai”, thì bạn có thể đoan chắc rằng IBM sắp phải trải qua một giai đoạn khó khăn, và thực tế đã diễn ra đúng như vậy. Ngày nay hầu hết các công ty máy tính đều không muốn trở thành một IBM thứ hai, vì điều này đồng nghĩa với việc rất nhiều khó khăn đang chờ đợi họ ở phía trước.

3. Tránh những công ty đa dạng hóa lĩnh vực kinh doanh

Peter Lynch nói thay vì việc mua vào cổ phiếu đã phát hành hay tăng cổ tức thì những công ty làm ăn phát đạt thường thích ném tiền vào những phi vụ mua lại công ty không lấy làm sáng suốt. Những công ty thích đa dạng hóa lĩnh vực kinh doanh thường tìm kiếm những món hàng (1) được định giá cao và (2) hoàn toàn vượt ngoài tầm hiểu biết của họ. Điều này đảm bảo mức thua lỗ sẽ đạt cực đại.

Cứ khoảng hai thập kỷ một lần, các tập đoàn có xu hướng thay thế giữa hình thức đa dạng hóa lĩnh vực kinh doanh tràn lan (khi hàng tỷ đô la được tung ra để xúc tiến việc mua lại những công ty khác) và tái cơ cấu tràn lan (khi mà những công ty trước đây được mua lại đã không còn hấp dẫn nữa và được bán tống đi với giá thấp hơn cả giá mua vào ban đầu).

Điều tương tự cũng diễn ra với con người và những chiếc xuồng của anh ta. Những màn kịch diễn ra tuần tự, mua rồi lại hối tiếc đến mức chỉ còn nước bỏ đi, rồi sau đó lại mua tiếp và lại hối tiếc một lần nữa. Đây thực chất là hình thức di chuyển thu nhập từ cổ đông của một tập đoàn lớn mạnh và giàu có sang cổ đông của một thực thể nhỏ hơn, vừa mới bị tiếp quản, bởi vì những tập đoàn lớn thường tiếp quản với cái giá rất hào phóng. Peter Lynch chưa bao giờ hiểu được lý do của những việc làm này, ngoại trừ có lẽ giám đốc các tập đoàn lớn cảm thấy thích thú khi tiếp quản những công ty nhỏ với cái giá đắt đỏ hơn là việc mua lại cổ phiếu đã phát hành hay tăng cổ tức.

Có lẽ những nhà tâm lý học sẽ phân tích hiện tượng này. Một vài tập đoàn, cũng như một vài cá nhân, dường như không thể chịu đựng nổi việc mình quá giàu có.

Trên quan điểm của Peter Lynch là một nhà đầu tư, việc đa dạng hóa lĩnh vực kinh doanh chỉ có đúng hai ưu điểm. Thứ nhất là việc sở hữu cổ phần của những công ty vừa bị tiếp quản. Thứ hai là tìm kiếm những cơ hội đột biến trong số những nạn nhân của việc đa dạng hóa lĩnh vực kinh doanh đang chuẩn bị được tái cơ cấu lại.

Thập niên 60 là thập niên vĩ đại nhất chứng kiến sự bùng nổ hoạt động đa dạng hóa lĩnh vực kinh doanh, đây là thời điểm Roman Empire mở rộng hoạt động khắp châu Âu và Bắc Phi. Thật khó có thể tìm thấy một công ty tầm cỡ nào không tiến hành đa dạng hóa vào thời gian này, khi mà những công ty lớn và sáng giá nhất đều tin tưởng rằng họ có thể quản lý tốt tất cả mọi hoạt động kinh doanh tiếp theo.

Allied Chemical mua tất cả các dây chuyền chỉ trừ có bồn rửa bát, nhưng biết đâu trong số những công ty nó mua lại chẳng có một công ty con sản xuất bồn rửa bát. Times Mirror cũng đa dạng hóa và Merch cũng vậy, nhưng cả hai công ty này đều thức tỉnh đúng lúc và quay trở về với sản phẩm nòng cốt ban đầu của mình là xuất bản và sản xuất thuốc.

U.S Industries thực hiện khoảng hơn 300 thương vụ mua lại mỗi năm. Có lẽ tập đoàn này nên tự đổi tên thành mỗi ngày – một lần. Beatrice Food mở rộng từ sản xuất thực phẩm sang sản xuất chất độc, và sau đó thì thật không có gì là bất khả thi.

Năm 1973 – 1974, thị trường sụp đổ, chấm dứt thời kỳ bùng nổ hoạt động đa dạng hóa lĩnh vực kinh doanh. Phố Wall cuối cùng đã nhận ra rằng những công ty sáng giá nhất hóa ra đã không xuất chúng như mong đợi, và thậm chí những vị chủ tịch tập đoàn tài ba nhất cũng không thể nào biến cóc thành hoàng tử được. Đó là còn chưa kể đến việc sáp nhập ồ ạt không bao giờ là hành động sáng suốt. Đó chỉ là một chiến lược sáng suốt trong trường hợp hoạt động kinh doanh chủ đạo trở nên quá tồi tệ. Chúng ta sẽ không bao giờ được nghe nói đến tên tuổi của Warren Buffett hay công ty Berkshire Hathaway của ông nếu như ông cứ mãi gắn bó với ngành dệt. Điều tương tự cũng xảy đến với Tisches, người khởi nghiệp với một chuỗi những rạp chiếu bóng có tên gọi Loew’s và sau đó dùng chúng làm bàn đạp để mua lại một công ty thuốc lá (Lorillad), rồi nhờ công ty thuốc lá này mà giành được một công ty bảo hiểm (CNA), công ty đã giúp Tisches có một vị trí đáng kể trong CBS. Thủ thuật ở đây là bạn phải biết cách ra quyết định mua lại đúng đắn và sau đó quản lý các công ty mua lại thật thành công. Đừng hành động ồ ạt, bừa bãi, và thiếu suy nghĩ.

4. Hãy thận trọng với những cổ phiếu mà người ta rỉ tai nhau

Peter Lynch nhận được rất nhiều cuộc điện thoại gợi ý cho tôi cổ phiếu của một số công ty phát triển tốt mà tôi nên cho vào danh mục của quỹ Magellan, và sau đó, thường thì họ sẽ hạ thấp giọng như thể sắp tiết lộ cho tôi một điều gì đó rất riêng tư, họ tiếp: “Có một cổ phiếu rất tốt mà tôi muốn giới thiệu với anh. Đối với quỹ của anh thì nó chẳng thấm vào đâu, nhưng anh nên cân nhắc nó cho tài khoản cá nhân của riêng mình. Đây là một ý tưởng tuyệt vời đấy, và chắc chắn là anh sẽ thắng lớn”.

Đây được gọi là những cổ phiếu rỉ tai, và nó sẽ sớm gây nên những câu chuyện ầm ĩ. Cùng lúc đó, họ có thể cũng sẽ tìm đến những người hàng xóm của bạn: công ty này bán sinh tố đu đủ như một dẫn xuất có thể chữa khỏi bệnh trượt đĩa đệm (Smith Labs); những phương thuốc đại loại không có nguồn gốc rõ ràng; những sản phẩm công nghệ cao; kháng thể chiết xuất từ bạch huyết bò (Bioresponse); những chất phụ gia kỳ diệu; và những phát minh năng lượng đi ngược lại những định luật vật lý thông thường. Thường thì những công ty mà người ta truyền tai nhau như vậy là những công ty đang phải đương đầu với việc tìm ra giải pháp cho những vấn đề của quốc gia như: thiếu hụt dầu, thói nghiện thuốc, đại dịch AIDS. Và những giải pháp thường hoặc là (1) rất sáng tạo, hoặc là (2) cực kỳ phức tạp.

Những cổ phiếu rỉ tai kiểu này thường có ma lực thôi miên rất lớn, và thường thì những câu chuyện nghe như những lời mời chào hấp dẫn. Đây là nơi mà những tiếng xèo xèo ngon lành đến nỗi bạn không còn để ý rằng chẳng có một miếng thịt rán nào trong chảo cả. Nếu tôi hay bạn thường xuyên đầu tư vào những cổ phiếu này, thì chúng ta sẽ phải kiếm một công việc nào đó để bù đắp cho những thua lỗ. Giá của chúng có thể tăng rất cao trước khi bắt đầu sụt, nhưng xét về tầm nhìn dài hạn thì với mỗi một cổ phiếu mà tôi mua tôi sẽ đều bị lỗ.

Đầu tư vào những cổ phiếu này tức là bạn thoát khỏi gánh nặng phải thường xuyên kiểm tra thu nhập của công ty, hay những công việc cân não tương tự bởi vì thường thì công ty làm gì có thu nhập. Chỉ số P/E cũng không còn là vấn đề quan trọng nữa bởi không tồn tại một chỉ số P/E nào. Nhưng bạn sẽ không thu được gì cả, tiền mặt không, hi vọng không từ việc bán đi những cổ phiếu này.

Điều mà Peter Lynch luôn tự nhắc nhở mình (và rõ ràng là không phải lúc nào cũng thành công) chính là nếu như triển vọng phát triển không có tính chất hiện tượng thì đây sẽ là một thương vụ đầu tư tốt trong năm tới và năm sau đó. Tại sao lại không trì hoãn việc mua một thời gian, cho đến khi việc làm ăn của công ty có kết quả? Hãy chờ đến lúc bạn nhìn thấy

công ty có lợi nhuận. Bạn có thể kiếm được những chiếc túi mười gang tại các công ty đã chứng tỏ được thực lực của mình. Khi vẫn còn nghi ngờ thì tốt hơn hết bạn đừng vội nhập cuộc.

5. Hãy thận trọng với trung gian

Nếu một công ty thường xuyên bán 20 đến 50% tổng số hàng hóa của mình cho một khách hàng duy nhất thì nó thực sự đang ở trong tình trạng bấp bênh, không chắc chắn. Nếu như việc mất một khách hàng sẽ gây ra thảm họa cho nhà cung cấp, thì Peter Lynch sẽ rất thận trọng khi quyết định đầu tư vào nhà cung cấp đó. Những công ty sản xuất ổ đĩa cứng như Tandon luôn ở trên bờ vực phá sản bởi vì số phận của chúng được định đoạt bởi một số ít khách hàng quan trọng. Những khách hàng lớn này có quyền thương lượng một mức giá thấp hơn, và nhiều nhượng bộ khác làm phương hại đến lợi nhuận của nhà cung cấp. Những thỏa thuận như vậy thật hiếm khi mang lại cho nhà đầu tư một vận may lớn.

6. Hãy thận trọng với những cổ phiếu có tên gọi thật kêu

Thông thường, những công ty hoạt động tốt nhưng mang một cái tên ngớ ngẩn sẽ không thu hút nhiều người quan tâm ngay từ đầu, còn một công ty xoàng xĩnh với một cái tên bóng bẩy sẽ thu hút nhiều nhà đầu tư và chính cái tên ấy đã đánh lừa cảm giác của họ. Cho đến khi nào trong những cái tên ấy có chứa những từ “tiên tiến”, “hàng đầu”, “tinh vi”, hay một từ nào đó có âm x thì mọi người vẫn còn yêu thích nó.

Nguồn: sách Trên đỉnh Phố Wall

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(đầu tư theo phong cách Warren Buffett, Charlie Munger)