[Quy tắc đầu tư vàng] Mohnish Pabrai – Tỉ phú đầu tư với chiến lược “Càng đơn giản – bạn càng kiếm được nhiều tiền”

Mohnish Pabrai nhận ra rằng “Đầu tư là cách có thể giúp đồng tiền hiện có sinh sôi nảy nở và hoạt động đầu tư là cách có thể giúp thể hiện tài năng và lưu danh hậu thế”…

Mohnish Pabrai là một doanh nhân, nhà đầu tư và nhà từ thiện người Mỹ gốc Ấn Độ. Ông sinh ra, lớn lên và theo học ở Ấn Độ. Tới năm 18 tuổi, ông du học sang Mỹ học công nghệ thông tin ở Trường đại học Tổng hợp Clemson ở South Carolina. Sau khi tốt nghiệp đại học, ông có 3 năm kinh nghiệm Pabrai làm việc cho công ty viễn thông Tellabs nổi tiếng ở nước Mỹ. Năm 1990, với 30.000 USD của mình và 70.000 USD đi vay, Mohnish Pabrai mở công ty dịch vụ tin học Transtech.

Sau chín năm sau điều hành công ty, Pabrai tiến hành bán công ty này. Sau khi bán công ty ông có một khối tài sản lớn và trở nên giàu có. Năm 1994, ông bắt đầu biết đến đầu tư chứng khoán khi vô tình được tặng cuốn sách của ngài Peter Lynch với tên “Đi trước thị trường chứng khoán một bước”. Chính cuốn sách này đã đưa ông đến với thế giới của đầu tư chứng khoán và đạt được thành công trong lĩnh vực này. Từ khi tới với thế giới đầu tư, ông chợt nhận ra rằng “Đầu tư là cách có thể giúp đồng tiền hiện có sinh sôi nảy nở và hoạt động đầu tư là cách có thể giúp thể hiện tài năng và lưu danh hậu thế”. Năm 1999, ông chính thức thành lập quỹ Pabrai investment Funds.

Đối với Mohnish Pabrai, chiến lược mà ông theo đuổi suốt cuộc đời đầu tư và làm việc của mình chỉ đơn giản là “Học thành thạo một phương pháp, vận dụng cho thật tốt. Khi càng đơn giản – chúng ta sẽ càng kiếm được nhiều tiền”.

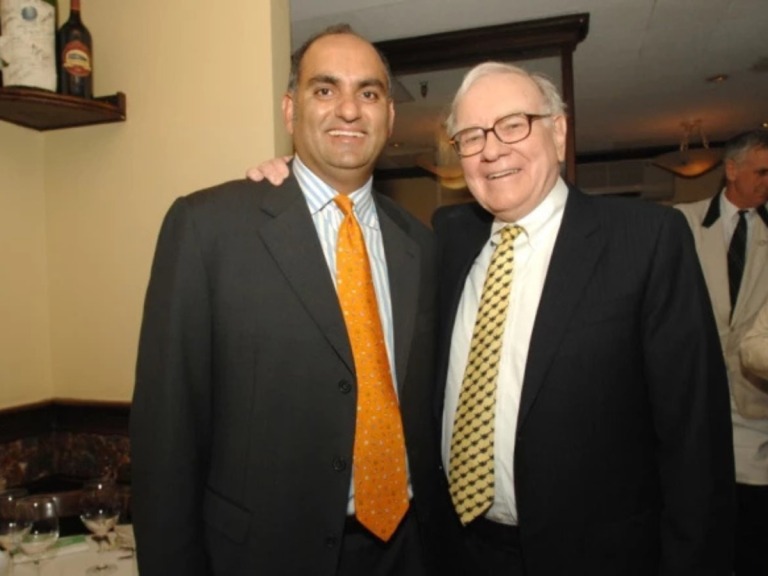

Trong một buổi phỏng vấn với tờ báo tài chính nổi tiếng 15 năm về trước, khi được hỏi về nhà đầu tư nổi tiếng mà ông khâm phục, Pabrai đã không do dự và trả lời đó chính là ngài Warren Buffett . Ông tôn thờ nhà đầu tư trứ danh này và tự nhận Buffett làm thầy mặc dù chưa một lần diện kiến và Buffett chẳng hề biết Mohnish Pabrai là ai.

Mãi tới sau này, khi có cơ hội được gặp người thầy của mình trực tiếp, ông đã chia sẻ cảm xúc vui mừng và bồi hồi khó tả trên khắp các tài khoản mạng xã hội và website công ty. Thể hiện một sự ngưỡng mộ vô bờ bến với ngài Buffett.

Trong suốt quá trình đầu tư, Mohnish Pabrai cũng chia sẻ chủ yếu đầu tư vào các công ty có vốn hoá nhỏ, khoảng 500 triệu USD. Khoản đầu tư nổi tiếng của Pabrai là đầu tư vào công ty Satyam Computer Services. Pabrai cũng chia sẻ phong cách đầu tư của ông chủ yếu tập trung vào nhóm cổ phiếu Mid và Small Cap tiềm năng, vốn hóa nhỏ. Trong suốt giai đoạn từ năm 2005 – 2015, quỹ của ông luôn đạt tỉ suất sinh lời 30% mỗi năm. Bên cạnh đó lợi nhuận bình quân hàng năm cũng đạt mức hơn 18% trong 20 năm kể từ 1990.

Những lời khuyên cụ thể trong đầu tư mà ông chia sẻ như sau:

Mua những cổ phiếu giá trị thấp khi hầu hết ai cũng chê nhưng doanh nghiệp lại có tiềm năng phục hồi

“Tôi mua những thứ có giá trị thấp và chẳng ai ngó ngàng đến, tôi giữ chúng cho đến khi chúng tăng giá và mọi người đổ xô đi mua”, Pabrai giải thích. Với phương châm “mua rẻ, bán đắt”, chọn đúng thời điểm, ông đã nhanh chóng thành công trên cả thị trường chứng khoán, bất động sản, kinh doanh và trái phiếu.

Xác định rõ ràng giá trị nội tại doanh nghiệp

Khái niệm giá trị nội tại xuất phát từ việc mỗi cổ phiếu là đại diện cho một phần quyền sở hữu trong công ty. Với vị thế cổ đông – chủ sở hữu – của công ty, nhà đầu tư có quyền được phân chia lợi nhuận và hưởng những lợi ích khác mà hoạt động kinh doanh của công ty tạo ra. Do đó, nhà đầu tư sở hữu cổ phiếu sẽ nhận được một dòng tiền (và các lợi ích khác) trong tương lai. Tổng giá trị của dòng tiền và lợi ích đó quy về hiện tại chính là giá trị nội tại của cổ phiếu. Ông thường xuyên nghiên cứu giá trị nội tại doanh nghiệp nếu nhắm tới một doanh nghiệp nào đó.

Luôn mua cổ phiếu ở một mức biên an toàn (margin of safety)

Ai cũng ưa thích việc mua hàng khi đang giảm giá. Hoàn toàn tương tự trong việc mua bán cổ phiếu, nhà đầu tư thông thái luôn là người muốn mua được cổ phiếu ở mức giá thấp hơn đáng kể so với giá trị của nó, thường chỉ xuất hiện khi doanh nghiệp lâm vào tình trạng khủng hoảng.

Mức chênh lệch thấp hơn đó chính là biên an toàn, tức là một khoảng cách an toàn để phòng ngừa rủi ro giá trị nội tại của cổ phiếu bị sụt giảm so với giá trị tại thời điểm nhà đầu tư mua vào. Tùy vào mức độ thận trọng, mỗi nhà đầu tư chấp nhận một mức biên an toàn khác nhau. Theo Pabrai, Benjamin Graham – cha đẻ của lý thuyết đầu tư giá trị – thậm chí chỉ mua cổ phiếu khi giá thị trường giảm còn một nửa so với giá trị nội tại.

Đầu tư là phải bảo toàn vốn

Pabrai chia sẻ nhà đầu tư hãy tránh xa những cổ phiếu có nguy cơ rủi ro cao. Nhà đầu tư nên rót vốn vào những trường hợp rủi ro được đánh giá thấp hơn mức trung bình trên thị trường. Giữ cho các khoản phí giao dịch và thuế ở mức thấp cũng là một nguyên tắc. Qua thời gian, đồng vốn ở những cổ phiếu tốt sẽ sinh lời, và lượng vốn càng được duy trì ổn định, lợi nhuận càng có thể tăng cao.

Trong một thời điểm nhất định, ông không thích liên tục đa dạng hóa danh mục đầu tư và rải tiền từ hết doanh nghiệp này đến công ty kia để phân tán rủi ro, mà chỉ tập trung vào những doanh nghiệp thực sự có tiềm năng. Cùng lúc, chỉ đầu tư vào những vị thế giao dịch mà bản thân thực sự hiểu biết và liên tục tìm kiếm các lựa chọn mới.

Học cách từ chối với các khoản nợ

Những nhà đầu tư thành công thường là những người có ý định đầu tư lâu dài và chuyên tâm vào những cổ phiếu đã chọn. Khi chuyên tâm, sẽ dần có thói quen bỏ ra lượng tiền ít hơn vốn đang có để đầu tư và tránh xa việc vay nợ. Đầu tư một cách căn cơ sẽ tạo ra lợi nhuận trong dài hạn, trong khi vay nợ để đầu tư mang lại kết quả ngược lại.

Nói như vậy không có nghĩa những nhà đầu tư huyền thoại không bao giờ dùng chiến thuật đòn bảy (leverage) nhằm tối đa hóa lợi nhuận. Nhưng đây chỉ là một phần nhỏ trong toàn bộ quá trình đầu tư của họ. Mặt khác, theo ông các nhà đầu tư này luôn tuân thủ các quy định tự đề ra rất nghiêm ngặt, như việc thoát khỏi thị trường ở một mức giá được đặt ra ngay từ khi mua cổ phiếu.

Happy Live team sưu tầm/cafef

Có thể bạn quan tâm

Bộ sách Đầu tư giá trị từ A đến Z