Rick Guerin: Ngôi sao vụt tắt trong “ngôi làng Graham & Dodd”

Trích dẫn, nghiên cứu thêm về bài viết “The Superinvestors of Graham-and-Doddsville” của ngài Buffett tại đại học Columbia, 1984 và bài phỏng vấn của ngài Mohnish Pabrai với Motley Fool, 2012.

Cách đây vài năm, khi chúng tôi đọc bài viết huyền thoại của ngài Buffett với tiêu đề “Những nhà đầu tư siêu hạng của ngôi làng Graham & Dodd”, 1984, tại Đại học Columbia New York, chúng tôi đã khá tò mò về một người có tỷ suất sinh lời vô cùng ấn tượng tên là Rick Guerin.

Trước khi nói về người này, chúng tôi nghĩ cần phải giải thích cho quý độc giả đôi chút về “ngôi làng Graham & Dodd”. Thứ nhất, đây là cách chơi chữ của ngài Buffett khi ông muốn đề cập tới triết lý đầu tư giá trị trong quyển Security Analysis mà ngài Benjamin Graham cùng cộng sự là ngài David Dodd viết vào năm 1934. Thứ hai, bài viết đã liệt kê ra 9 quỹ đầu tư của những học trò ngài Graham với tư duy đầu tư giá trị nền tảng trên, dù chiến lược có khác nhau, song đã đánh bại thị trường với một khoảng thời gian dài từ 10 đến 28 năm.

Ngài Buffett đã kết luận lại rằng “rõ ràng không có sự ngẫu nhiên khi một nhóm người có cùng một “ngôi làng tư duy” thành công bền vững trên thị trường chứng khoán – và đây là hiện tượng vô cùng đáng nghiên cứu”. Và như vậy, ngài Buffett đi thu thập kết quả kinh doanh vượt trội của mỗi người và bắt đầu đào sâu về tiểu sử của họ…

Rick Guerin là ai?

Rick Guerin, nhân vật bí ẩn nhất trong số 9 nhà đầu tư vĩ đại mà ngài Buffett giới thiệu, vốn là một kẻ ngoại đạo so với “các trường kinh doanh” từ trong gốc rễ.

Người này tốt nghiệp khoa Toán học tại Đại học Nam California (USC) thay vì xuất thân ngành tài chính bài bản như mọi người hằng tưởng. Sau khi tốt nghiệp, Guerin làm việc cho IBM một thời gian dưới vị trí một nhân viên bán hàng, thể hiện bản chất ưa thích kinh doanh của người này thay vì trở thành một nhà Toán học cứng nhắc.

Ấy vậy mà, sau khi tiếp xúc với ngài Charlie Munger và ngài Buffett – chỉ trong tích tắc – một kẻ “ngoại đạo với kinh doanh” lại ngay lập tức hứng thú với triết lý đầu tư giá trị và áp dụng chúng năm phút sau đó. Trong khi những kẻ khác nhìn ý tưởng mua một tờ giấy giá 1 USD với giá 40 cent như một ý tưởng “trên trời”, thậm chí mất nhiều năm để họ chịu lắng nghe triết lý trên, thì những bộ não như Rick Guerin lại phản xạ ngay lập tức với triết lý đó hệt như một công tắc vậy.

Ở đây, chúng tôi cũng đồng ý với ngài Buffett rằng triết lý đầu tư giá trị dù đơn giản và hợp lí đến đâu chăng nữa cũng chỉ thu hút một số lượng những con người với tố chất nhất định. Nó không hẳn là vấn đề IQ, hay bằng cấp, hay kinh nghiệm làm việc của một người. Nó là sự nhận thức trong tư duy – hoặc là có ngay lập tức, hoặc là không bao giờ (!)

Kết quả đầu tư phi thường

Thực ra, Rick Guerin là một đối tác kinh doanh thân thiết với ngài Buffett và Munger đến mức nhiều người tưởng họ là một bộ ba (trio) trong giai đoạn những năm 1960-1980. Rick cùng hai nhà đầu tư huyền thoại thế giới từng làm chung khá nhiều thương vụ, trong đó có cả See’s Candies, Berkshire Hathaway, Blue Chip Stamps, …

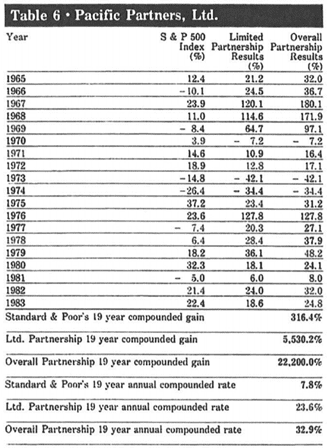

Sau khi bỏ việc tại IBM để thành lập quỹ hợp danh đầu tư với tên gọi Pacific Partners, Ltd. cho riêng mình, kết quả so sánh với chỉ số chung của Rick Guerin trong vòng 19 năm từ 1965-1983 còn hơn cả thứ gọi là phi thường:

Trong khi S&P 500 tăng vỏn vẹn 316% sau 19 năm, thì tài sản ròng của quỹ Pacific Partners tăng 22,200%, tức là gấp 70 lần so với trung bình của thị trường. 10,000 đô la gửi vào quỹ này năm 1965, sẽ nhận lại 2.2 triệu đô la vào năm 1984, với lãi suất kép đáng kinh ngạc 32.9% mỗi năm. Đây thậm chí là tỷ suất lợi nhuận cao hơn cả của nhiều huyền thoại như Peter Lynch, Buffett, Walter Schloss, Chris Davis…

Thiết nghĩ, nếu kết quả này tiếp diễn trong vòng 10-20 năm tiếp theo, thậm chí có thể kém hơn một chút – chẳng hạn như 25% lãi kép mỗi năm thôi – thì khả năng rất cao Rick Guerin đã trở thành một tỷ phú đô la nổi tiếng trên toàn thế giới. Song, điều mà chúng tôi và khá nhiều nhà đầu tư giá trị khác trên thế giới ngạc nhiên là tại sao con người này lại không xuất hiện ở bất cứ đâu? Tại sao ông ta đột nhiên lại biến mất sau khi được ngài Buffett khen ngợi vào năm 1984?

Ở đây, chúng tôi muốn quay lại một chút về lịch sử 19 năm đầu tư của người này. Kết quả tổng quan là vậy, song nếu một nhà đầu tư thông minh để ý kỹ đến các chi tiết từng năm, anh ta sẽ nhận thấy kết quả của người này tương đối có sự khác biệt lớn với các nhà đầu tư thành công như Buffett, Schloss, Graham hay Davis: đó chính là sự biến động quá lớn (volatility) và sự bốc hơi tài sản liên tục trong các năm xấu. Và đây cũng chính là dấu hiệu dự báo trước cho sự biến mất sau này của ông.

Cụ thể, những năm thị trường chứng khoán Mỹ tăng tốt như 1967, 1968 hay 1976, tỷ suất lợi nhuận mà Rick Guerin mang về cho cổ đông luôn ở mức trên 100%, thậm chí có lúc còn đạt 180% trong vòng vỏn vẹn một năm (!) Song ngược lại, những giai đoạn thị trường giảm thê thảm như 1973-1974, quỹ Pacific Partners lại giảm tài sản ròng kinh ngạc ở mức trên 62%, tức bốc hơi gần 2/3 tài sản của quỹ.

Lí do cho sự biến mất bất ngờ

Nhiều năm sau, những nhà đầu tư giá trị tò mò về một nhà đầu tư “phi thường” như trên vẫn không thể tìm được thông tin nào về Rick Guerin trên báo đài, phương tiện điện tử hay bất cứ đâu cả. Ông ta lặng tăm trong bóng tối một cách “lạ thường”…

Mãi cho đến sau này, vào năm 2012, khi ngài Mohnish Pabrai đấu giá bữa ăn trưa từ thiện thường niên với ngài Buffett trị giá 650.000 USD và đặt câu hỏi về Rick Guerin – số phận người này mới được hé mở với công chúng.

Ngài Buffett tự thừa nhận rằng ông và Munger luôn tin tưởng rằng họ “sẽ và chắc chắn sẽ” trở nên giàu có trong tương lai, nếu họ kiên nhẫn và không vấp phải nhưng sai lầm ngu ngốc. Bởi vì như Buffett đã nói với Pabrai: “Một nhà đầu tư – tốt hơn trung bình một chút – và biết chi tiêu ít hơn số anh ta kiếm được, sẽ không thể nào tránh được sự giàu có trong tương lai.” Buffett giải thích rằng vấn đề của Rick Guerin không phải là trí thông minh của ông ta kém hơn Buffett hay Munger, mà chính là do ông ta muốn tài sản tăng lên quá mức, trong thời gian quá nhanh. Ông ta dùng đòn bẩy nợ vay (margin leverage) quá lớn so với số mà ông ta chi trả được (!) Buffett nêu lại giai đoạn 1973-1974 khi quỹ Pacific Partners của Rick bốc hơi gần 62% vì thị trường giá xuống và những vị thế đòn bẩy mà ông ta nắm giữ. Lúc đó, vì bị “margin calls”, nên Rick thậm chí phải bán khá nhiều cổ phiếu Berkshire Hathaway giá rẻ cho Buffett, để rồi nhìn nó sau này tăng hàng nghìn lần.

Sau năm 1984, dù Pabrai không nhận được câu trả lời cụ thể về số phận của Guerin, nhưng có lẽ Guerin đã chịu cú sốc lớn vào năm 1987 của thị trường chứng khoán Mỹ và năm 2000 của bong bóng dotcom, khiến quỹ đầu tư của ông ta không còn hoạt động và xuất hiện trên thị trường nữa. Những gì duy nhất mà chúng tôi tìm được về Rick Guerin là ông ta đang quản lý tài sản và ngồi trong HĐQT của một vài tờ báo, trong đó có tờ Daily Journal Corp. mà ngài Munger nắm giữ lượng lớn cổ phần.

++++++++++++++++++++++

Để tóm lại cho câu chuyện có kết thúc bất ngờ của con người phi thường nhưng sai lầm này, chúng tôi muốn để lại hai bài học lớn mà một nhà đầu tư thông minh cần rút ra:

(1) Đòn bẩy nợ vay – “margin leverage” – là thứ kẻ thù giết chết sự giàu có bền vững của một nhà đầu tư. Dù cho anh ta có thể vượt thị trường 19 năm đi chăng nữa, sự ham muốn giàu có nhanh chóng được cung cấp bởi nợ vay sẽ hại chính anh ta khi thị trường đột ngột giảm giá.

(2) Một nhà đầu tư, chỉ cần hơn trung bình một chút thôi, mà biết chi tiêu ít hơn số anh ta kiếm được, sẽ không thể nào “tránh được” sự giàu có tất yếu trong tương lai. Với nguyên tắc tối thượng là không để mất tiền và đảm bảo giấc ngủ ngon mỗi ngày, tại sao nhà đầu tư cá nhân chúng ta phải hối hả vay nợ để rồi nhìn tất cả mất đi vĩnh viễn?!

Hà Hùng Anh – Golden Newsletter Vietnam

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(đầu tư theo phong cách Warren Buffett, Charlie Munger)