Tiền ngày càng đắt và nguyên do không phải vì FED

Giá của mặt hàng nào là quan trọng nhất trong nền kinh tế toàn cầu? Giá dầu? Giá chất bán dẫn? Giá của một chiếc Big Mac? Tất cả đều không quan trọng bằng giá tiền.

Tiền tăng giá trở lại sau nhiều thập kỷ

Trong hơn ba thập kỷ, giá tiền giảm và hiện đang tăng trở lại. Khi được hỏi giá tiền ấn định như thế nào, hầu hết mọi người sẽ nói đó là việc của các ngân hàng trung ương.

Đúng vậy, khi nói đến việc trực tiếp kiểm soát lãi suất của Mỹ, Cục Dự trữ Liên bang (FED) sẽ là cơ quan quyết định. Nhưng khi nhìn sâu xa hơn, giá tiền về cơ bản cũng giống như giá của mọi thứ khác. Nó phản ánh sự cân bằng cung – cầu. Nguồn cung tiết kiệm tăng sẽ khiến giá hạ xuống, và nhu cầu đầu tư nhiều sẽ đẩy giá tăng lên.

Đối với các chuyên gia kinh tế, giá tiền giúp cân bằng giữa tiết kiệm và đầu tư, trong khi vẫn giữ lạm phát ổn định. Người ta gọi đó là “lãi suất tự nhiên”. Để hiểu được tại sao khái niệm này lại là trọng tâm của việc hoạch định chính sách, hãy tưởng tượng một số kịch bản như sau.

Nếu FED đặt chi phí đi vay thấp hơn nhiều so với lãi suất tự nhiên thì sao? Khi tiền quá rẻ, sẽ có nhiều hoạt động đầu tư và ít tiền tiết kiệm. Nền kinh tế lúc này trở nên quá nóng, từ đó khiến lạm phát tăng vọt. Ngược lại, nếu FED đặt chi phí vay cao hơn lãi suất tự nhiên, sẽ có quá nhiều tiền tiết kiệm, thiếu đầu tư và nền kinh tế hạ nhiệt. Từ đó, tỷ lệ thất nghiệp sẽ gia tăng.

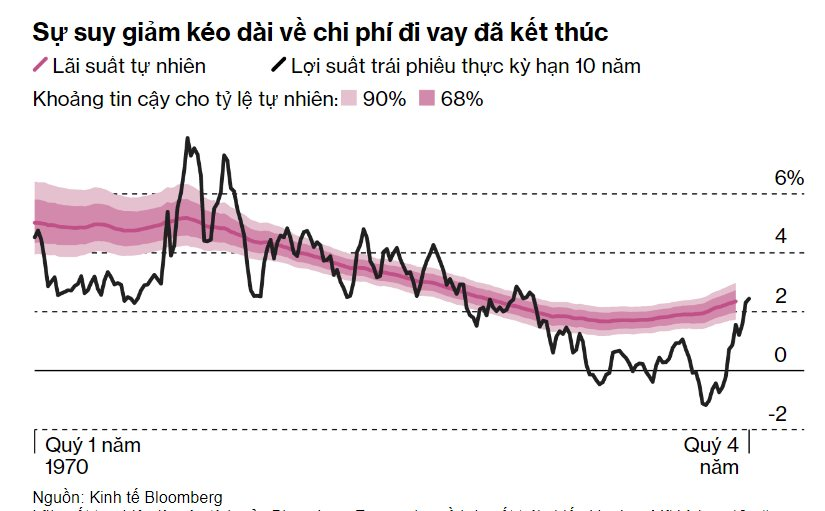

Trong hơn ba thập kỷ, chi phí vay ở Mỹ có xu hướng giảm. Theo ước tính chung của các nhà kinh tế đã điều chỉnh theo lạm phát, lãi suất tự nhiên của trái phiếu chính phủ Mỹ kỳ hạn 10 năm giảm từ hơn 5% năm 1980 xuống dưới 2% trong thập kỷ qua.

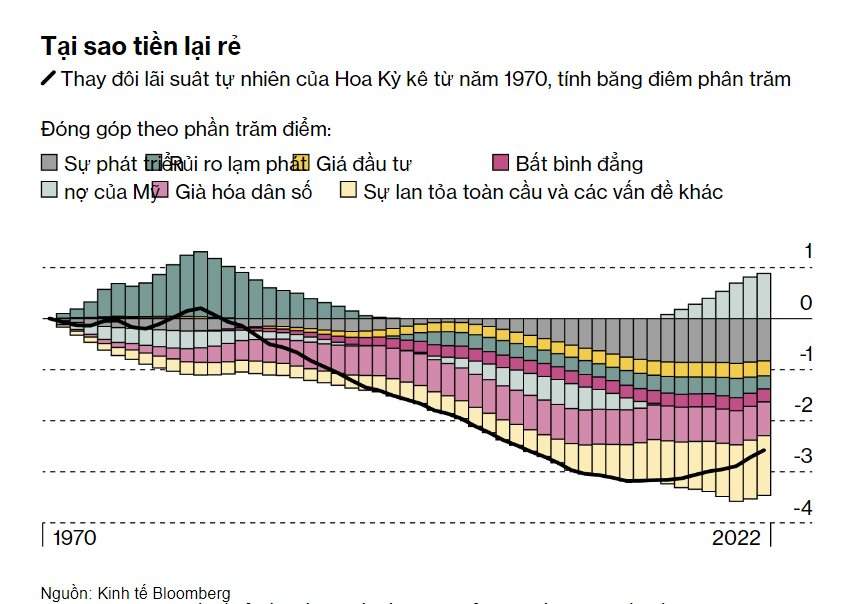

Để tìm hiểu điều gì đã khiến lãi suất giảm và để dự đoán mức lãi suất tự nhiên sẽ đi đến đâu trong tương lai, các chuyên gia đã xây dựng một biểu đồ gồm các yếu tố chính thúc đẩy cung tiết kiệm và cầu đầu tư. Bộ dữ liệu này kéo dài nửa thế kỷ và 12 nền kinh tế phát triển đã tham gia sâu vào hệ thống tài chính toàn cầu.

Kết quả cho thấy một trong những nguyên nhân quan trọng nhất dẫn đến lãi suất tự nhiên giảm là do tăng trưởng yếu. Trong thập niên 1960 và 1970, lực lượng lao động ngày càng gia tăng và năng suất tăng nhanh, dẫn đến GDP bình quân hàng năm tăng gần 4%. Tăng trưởng mạnh đã tạo động lực để đầu tư, từ đó giá tiền nâng lên.

Đến những năm 2000, những động lực đó đã suy yếu. Sau cuộc khủng hoảng tài chính toàn cầu 2007-2008, tăng trưởng GDP bình quân hàng năm giảm xuống còn 2%. Nền kinh tế trì trệ làm giảm sức hấp dẫn của việc đầu tư, khiến giá tiền bị kéo xuống.

Sự thay đổi về nhân khẩu học cũng ảnh hưởng đến giá tiền theo cách riêng. Từ năm 1980 trở đi, thế hệ bùng nổ trẻ sơ sinh (Baby Boomer) bắt đầu tiết kiệm nhiều hơn để dành cho nghỉ hưu, số tiền tiết kiệm tăng lên, tạo thêm áp lực giảm lãi suất tự nhiên.

Lãi suất tự nhiên sẽ đi về đâu?

Đối với FED, lãi suất tự nhiên thấp đồng nghĩa họ không thể cắt giảm lãi suất quá nhiều trong thời kỳ suy thoái, dẫn đến lo ngại chính sách tiền tệ suy giảm sức mạnh.

Tất cả những yếu tố đó đang thay đổi, nguyên nhân khiến giá tiền giảm đang đảo chiều. Chẳng hạn như vấn đề nhân khẩu học. Thế hệ Baby Boomer đang rời khỏi lực lượng lao động và bắt đầu sử dụng tiết kiệm. Mối quan hệ “sóng gió” giữa Washington và Bắc Kinh cũng như sự phục hồi của nền kinh tế Trung Quốc đồng nghĩa với việc dòng tiền tiết kiệm từ Trung Quốc đã không còn.

Lãi suất tự nhiên sẽ tăng bao nhiêu?

Biểu đồ của các nhà kinh tế học cho thấy mức tăng khoảng 1 điểm phần trăm, từ mức đáy 1,7% vào giữa những năm 2010 lên 2,7% vào năm 2050. Điều đó có nghĩa là lợi suất trái phiếu kho bạc kỳ hạn 10 năm có thể ổn định ở mức từ 4,5% đến 5%. Và rủi ro sẽ nghiêng về chi phí đi vay.

Nếu chính phủ không sắp xếp hợp lý, thâm hụt tài chính sẽ tiếp tục ở mức cao. Trong khi đó, cuộc chiến chống biến đổi khí hậu sẽ cần sự đầu tư lớn. BloombergNEF ước tính việc xây dựng mạng lưới năng lượng để đạt được lượng khí thải carbon bằng 0 sẽ tiêu tốn 30 nghìn tỷ USD.

Các khoản vay chính phủ cao, chi tiêu chống biến đổi khí hậu nhiều hơn và tăng trưởng nhanh hơn sẽ đẩy lãi suất tự nhiên tăng cao. Theo ước tính của chuyên gia, tác động tổng hợp này sẽ đẩy lãi suất tự nhiên lên 4%, tương ứng với lợi suất trái phiếu kỳ hạn 10 năm là khoảng 6%.

Ngay cả trong dự báo cơ bản của các chuyên gia kinh tế, việc chuyển từ lãi suất giảm sang lãi suất tăng sẽ gây ra hậu quả sâu sắc cho nền kinh tế và hệ thống tài chính Mỹ. Đơn cử như thị trường chứng khoán. Kể từ đầu những năm 80, Chỉ số S&P 500 tăng vọt một phần nhờ lãi suất thấp. Với chi phí đi vay ngày càng tăng, động lực định giá cổ phiếu tăng sẽ bị mất đi.

Tuy nhiên, có lẽ người thua cuộc lớn nhất sẽ là Bộ Tài chính Mỹ. Ngay cả khi nợ không tăng thêm so với quy mô của nền kinh tế, chi phí đi vay cao hơn sẽ khiến chi phí trả nợ hàng năm tăng thêm 2% GDP vào năm 2030. Nếu trường hợp đó xảy ra vào năm ngoái, Bộ Tài chính sẽ phải trả thêm 550 USD tỷ USD cho các trái chủ.

Tất nhiên, lãi suất tăng sẽ tạo ra kẻ thắng người thua. Những người gửi tiết kiệm trong tài khoản ngân hàng sẽ nhận được lợi nhuận cao hơn. Những người đầu tư trái phiếu cũng vậy. Tuy nhiên, sau nhiều năm lãi suất giảm, Mỹ và thế giới cần chuẩn bị cho sự đảo ngược. Đối với tất cả mọi người từ chủ sở hữu nhà, nhà đầu tư quỹ hưu trí cho đến Kho bạc Mỹ, đó sẽ là quá trình chuyển đổi khó khăn.

Hà An

Tham khảo Bloomberg, Cafebiz

“Cuốn sách giúp thay đổi rất nhiều luận điểm còn đang mơ hồ và những lầm tưởng khi nghĩ về kinh tế học”.