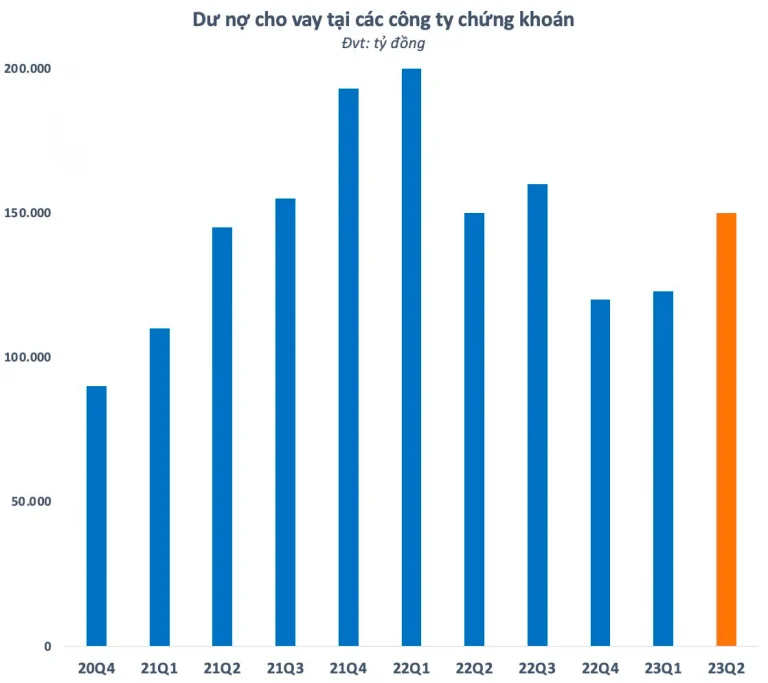

Dư nợ cho vay tại các công ty chứng khoán tăng 27.000 tỷ sau quý 2, lên mức 150.000 tỷ đồng

Thời điểm cuối quý 2, dư nợ cho vay tại các công ty chứng khoán ước tính lên đến 150.000 tỷ đồng, trong đó dư nợ cho vay margin ước đạt 142.000 tỷ đồng, tăng 24.000 tỷ so với cuối quý 1.

Sau nhịp điều chỉnh trong tháng 4, thị trường chứng khoán đã hồi phục mạnh mẽ trong phần còn lại của quý 2 cùng với làn sóng nhà đầu tư mới tham gia đông đảo. Tâm lý nhà đầu tư được cải thiện rõ rệt, nhu cầu sử dụng đòn bẩy (margin) cũng theo đó tăng mạnh.

Dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối quý 2 ước tính lên đến 150.000 tỷ đồng, tăng 27.000 tỷ (~1,1 tỷ USD) so với cuối quý 1. Trong đó, dư nợ cho vay margin cũng tăng khoảng 24.000 tỷ so với cuối quý 1, ước đạt 142.000 tỷ đồng tại thời điểm 30/6, còn lại là ứng trước tiền bán. Con số này cũng tương đương với thời điểm giữa năm ngoái.

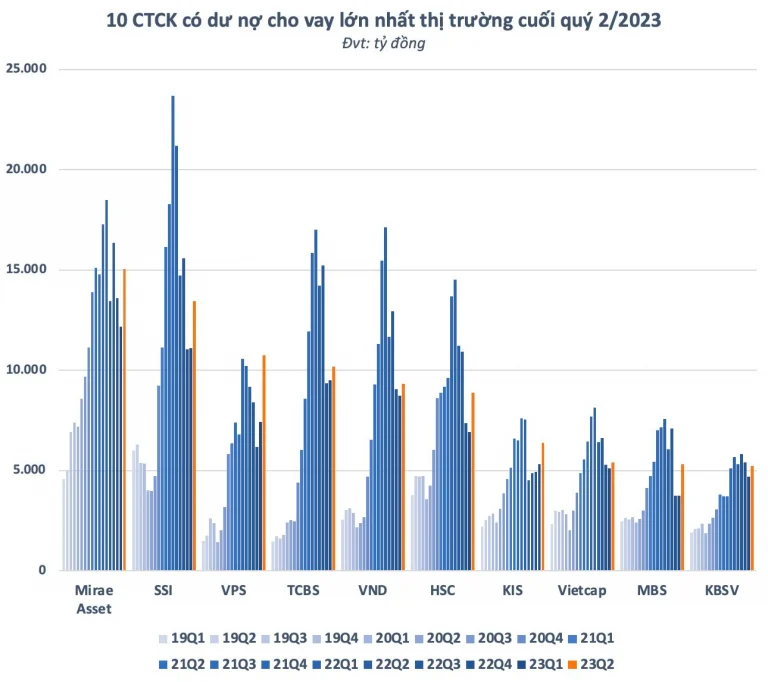

Sau quý 2 vừa qua, thị trường đã ghi nhận thêm 2 công ty chứng khoán có dư nợ cho vay trên 10.000 tỷ là VPS và TCBS bên cạnh Mirae Asset và SSI. Dù vậy, số lượng này vẫn ít hơn so với thời điểm đỉnh cao khi dư nợ cho vay margin của các công ty chứng khoán lập kỷ lục 200.000 tỷ vào cuối quý 1 năm ngoái. Thời điểm đó, thị trường có đến 6 công ty chứng khoán có dư nợ trên vạn tỷ.

Đa phần các công ty chứng khoán đều ghi nhận dư nợ cho vay vào cuối quý 2 tăng so với thời điểm 31/3. 10 công ty chứng khoán có dư nợ cho vay lớn nhất thị trường đều đã mở rộng quy mô hoạt động này trong quý vừa qua. So với thời điểm cuối quý 1, toàn thị trường có 9 công ty chứng khoán ghi nhận dư nợ cho vay tăng trên nghìn tỷ trong đó 2/3 số này nằm trong top 10.

VPS là cái tên có dư nợ cho vay tăng mạnh nhất, hơn 3.300 tỷ đồng, đạt gần 10.800 tỷ – mức cao nhất kể từ khi hoạt động. 2 công ty dẫn đầu là Mirae Asset và SSI cũng đều có dư nợ cho vay tăng mạnh lần lượt 2.900 tỷ và 2.300 tỷ đồng so với cuối quý 1. Trong top đầu còn có HSC, KIS và MBS cũng đẩy mạnh hoạt động cho vay trong quý 2.

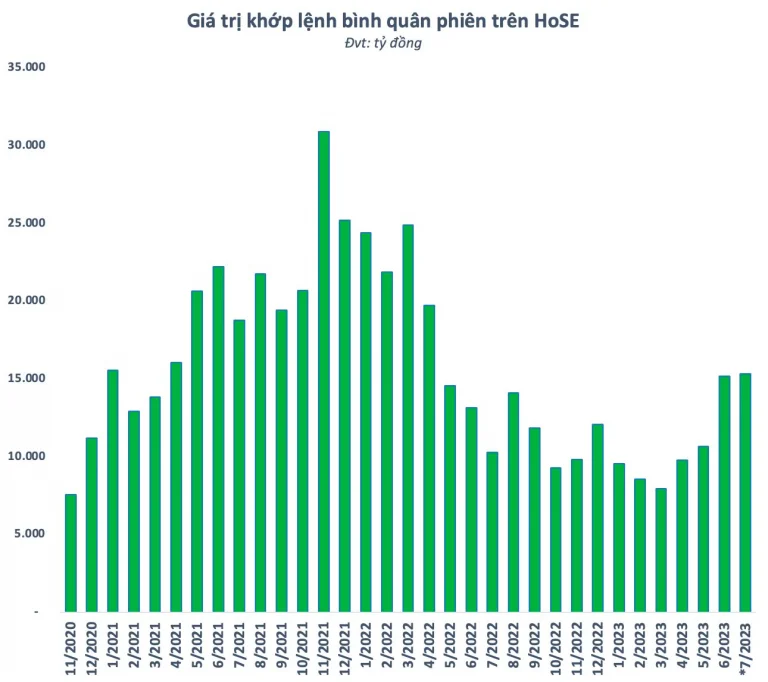

Nhà đầu tư mạnh dạn hơn trong việc sử dụng đòn bẩy cũng góp phần đẩy thanh khoản thị trường cải thiện trong thời gian qua, đặc biệt là trong tháng 6. Giá trị giao dịch nhiều phiên đã trở lại ngưỡng tỷ USD. Riêng trên HoSE, giá trị khớp lệnh bình quân phiên trong tháng 6 đạt trên 15.000 tỷ, tăng hơn 40% so với tháng trước và là mức cao nhất trong hơn một năm kể từ tháng 4/2022. Thanh khoản dồi dào vẫn tiếp tục dược duy trì sang tháng 7.

Cú huých từ lãi suất

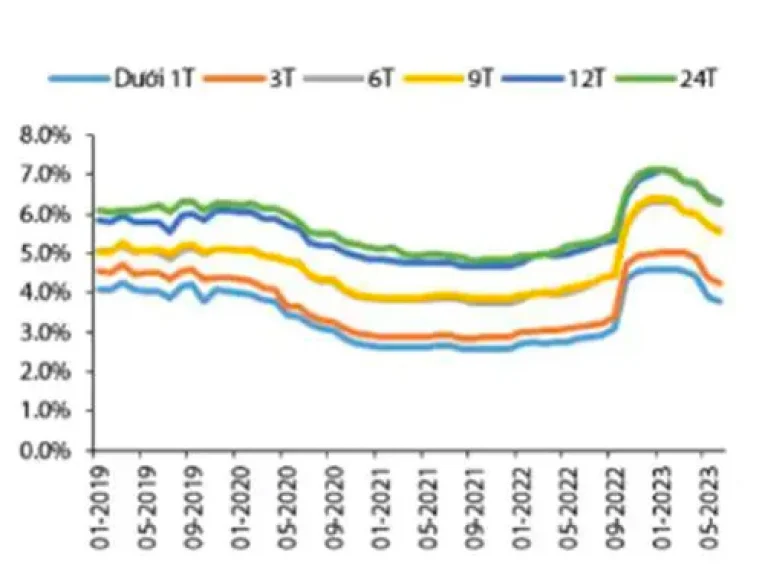

Cú huých được đánh giá có tác động lớn đến dư nợ margin và thanh khoản thị trường là xu hướng giảm của lãi suất thời gian qua. Từ trung tuần tháng 3, Ngân hàng Nhà nước (SBV) đã có 3 đợt giảm lãi suất điều hành liên riếp. Sau điều chỉnh của NHNN, lãi suất huy động và cho vay tại các ngân hàng thương mại cũng “rục rịch” giảm.

Lãi suất huy động giảm đã giúp thị trường chứng khoán dần trở nên hấp dẫn hơn so với thời điểm đầu năm 2023. Lãi suất giảm kỳ vọng sẽ dần có tác động tích cực tới thu nhập thị trường trong thời gian tới cũng như giảm chi phí cơ hội khi đầu tư chứng khoán. Theo nhiều đơn vị phân tích, một phần tiền gửi ngân hàng đã chuyển dịch sang kênh cổ phiếu dù con số có thể không quá lớn.

Trong khi đó, lãi suất cho vay của các ngân hàng thương mại giảm đã góp phần giảm chi phí vốn, giúp các công ty chứng khoán có thêm dư địa để giảm lãi suất margin. Nhiều công ty chứng khoán đã đưa ra các gói ưu đãi lãi suất nhằm kích thích nhu cầu sử dụng đòn bẩy của nhà đầu tư. Lãi suất giảm là một yếu tố quan trọng thúc đẩy nhà đầu tư mạnh dạn hơn trong việc sử dụng margin.

Theo SGI Capital, nhờ VND ổn định và lạm phát hạ trong nửa năm qua, SBV đã có dư địa để hạ mạnh lãi suất và tăng thanh khoản cho hệ thống ngân hàng. Các lãi suất chủ chốt gồm lãi tiền gửi tiết kiệm, trái phiếu chính phủ và lãi suất liên ngân hàng đều giảm mạnh về mặt bằng cuối quý 2/2022. Quỹ đầu tư này cho rằng, nếu VND không mất giá trên 3% so với đầu năm, SBV sẽ tiếp tục ưu tiên hạ lãi suất.

Trong khi đó, Dragon Capital đánh giá Việt Nam vẫn có thể duy trì mở rộng chính sách tiền tệ như một “liều thuốc bổ” ngắn hạn để hỗ trợ nền kinh tế trong giai đoạn khó khăn. Tuy nhiên, sẽ khó có thể cải thiện tăng trưởng trong nửa sau 2023 nếu thiếu sự đồng hành của chính sách tài khóa, đặc biệt là đầu tư công.

Tương tự, Pyn Elite Fund cũng cho rằng hành động của Chính phủ sẽ tiếp tục đóng vai trò quan trọng trong năm nay. Các quyết định của Chính phủ nhằm thúc đẩy tăng trưởng kinh tế và khôi phục niềm tin của nhà đầu tư. Các biện pháp đang có tác động tích cực đến xu hướng và sức mạnh của thị trường chứng khoán và có thể tiếp tục trong những tháng tới.

Tiến Phát