Tiềm năng thị trường chứng khoán Việt Nam dưới góc nhìn của nhà quản lý quỹ ngoại

“Tâm thư” của ông Petri Deryng, Giám đốc quỹ ngoại PYN Elite Fund, nêu nhiều quan điểm đầu tư đáng chú ý trong giai đoạn hiện nay trên thị trường chứng khoán Việt Nam.

Giám đốc quỹ ngoại PYN Elite Fund, ông Petri Deryng, mới đây đã gửi bức “tâm thư” nêu nhiều quan điểm đầu tư đáng chú ý. VietnamFinance trân trọng dịch và giới thiệu tới độc giả những nội dung quan trọng nhất trong bức thư này:

“Các đồng nghiệp của tôi tại PYN gần đây đã gợi ý tôi viết một bài viết cho một ấn phẩm trực tuyến với chủ đề về đầu tư giá trị. Đây là một vấn đề thời sự bởi các nhà đầu tư vẫn luôn tranh luận về một câu hỏi cũ: đầu tư giá trị hay đầu tư tăng trưởng?

Sau khi suy nghĩ một thời gian, tôi nhận thấy tôi không sở hữu bất kỳ dữ liệu đáng chú ý nào về đầu tư giá trị và tôi thực sự chưa bao giờ nghĩ rằng PYN sẽ chỉ tập trung vào đầu tư giá trị.

PYN Elite Fund tìm kiếm lợi nhuận đáng kể từ các nền kinh tế tăng trưởng cao nhưng có thị trường chứng khoán tụt hậu do nhiều lý do khác nhau. Theo một cách nào đó, mỗi giao dịch mua của chúng tôi được thực hiện một cách hoàn toàn độc nhất. Mọi quyết định phân bổ đều chịu ảnh hưởng bởi kinh nghiệm của người ra quyết định, dữ liệu và một số các yếu tố quan trọng khác. Nhưng trọng tâm luôn là theo đuổi sự tăng trưởng mạnh mẽ và đánh giá lợi nhuận tiềm năng của mỗi cổ phiếu.

Chúng tôi không có một bộ thuật toán để chọn cổ phiếu và đưa ra quyết định mua. Đồng thời, chúng tôi cũng cố gắng giữ kỷ luật: không để mình quá say sưa khi một cổ phiếu đạt được mức giá mục tiêu. Khi quyết định mua, chúng ta phải luôn biết mình đang cố gắng đạt được điều gì và các yếu tố sẽ góp phần vào hành trình đó.

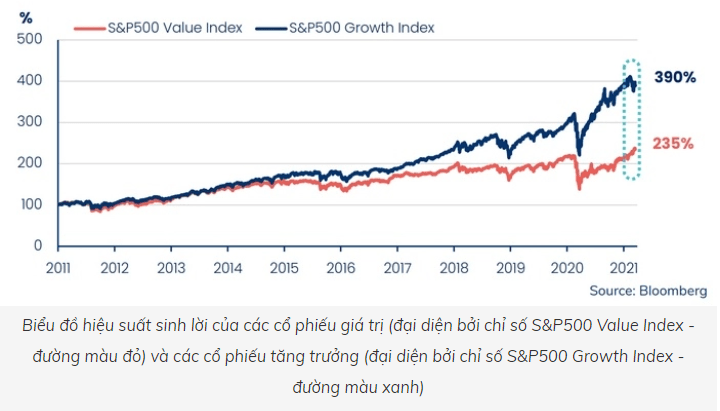

Biểu đồ dưới đây minh họa cách các cổ phiếu tăng trưởng đã tạo ra hiệu suất vượt trội trong một thời gian dài, trong khi lợi nhuận của các cổ phiếu đầu tư theo trường phái giá trị tương đối kém ấn tượng, đặc biệt là trên thị trường chứng khoán Mỹ. Tuy vậy gần đây, các nhà đầu tư lại có động thái ngược lại: chốt lời các cổ phiếu tăng trưởng và phân bổ lại tài sản vào các cổ phiếu giá trị.

Sự luận chuyển này có thể sẽ tiếp tục. Điều quan trọng nhất là PYN tìm kiếm thị trường mục tiêu phù hợp và các cổ phiếu trong danh mục đầu tư có tiềm năng sinh lời xuất sắc. Mỗi nhà đầu tư phải xem xét danh mục đầu tư của họ dựa trên kỳ vọng chung về chuyển động thị trường, lạm phát, lãi suất, tính thanh khoản và việc định giá các loại tài sản khác nhau.

Gần đây, tôi đã có một cuộc trao đổi với một nhóm các nhà phân tích của chúng tôi về vấn đề đưa ra khuyến nghị đối với các cổ phiếu riêng lẻ. Các nhà phân tích cần có hiểu biết về diễn biến của nền kinh tế toàn cầu và của quốc gia mà họ đang đầu tư. Sau đó, họ mới có thể đưa ra các giả định rủi ro/lợi nhuận phù hợp cho các lựa chọn cổ phiếu dài hạn.

Chúng tôi đưa ra một số quan điểm chính như sau:

Thứ nhất, nền kinh tế toàn cầu sẽ tăng trưởng nhanh trong năm 2021.

Thứ hai, nhu cầu phục hồi sẽ thúc đẩy tăng trưởng lợi nhuận của các công ty niêm yết.

Thứ ba, chứng khoán Mỹ sẽ tiếp tục đà tăng mặc dù hệ số P/E đang ở vùng cao lịch sử.

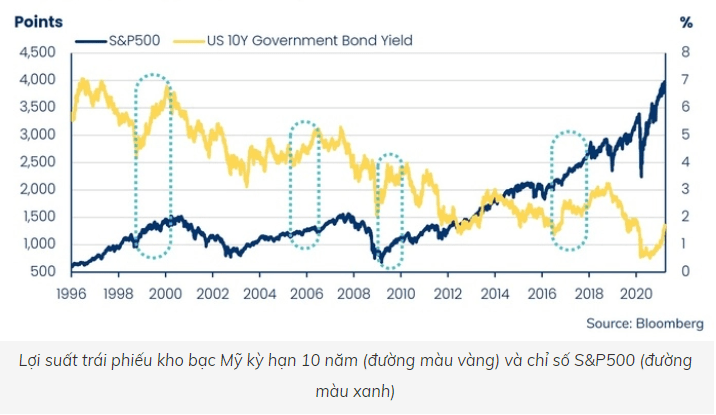

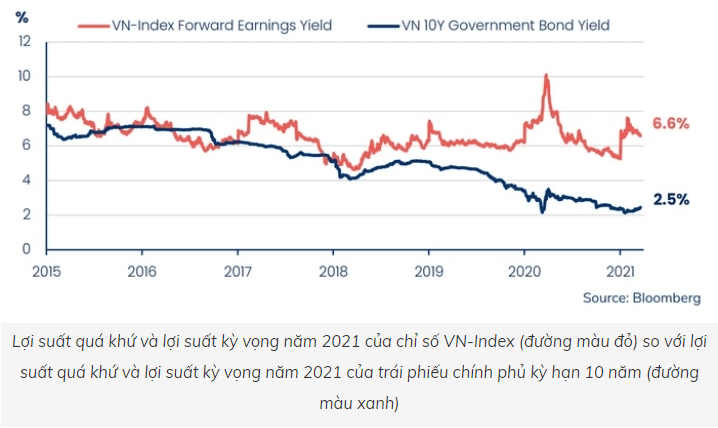

Thứ tư, thị trường chứng khoán tiếp tục được hỗ trợ bởi chính sách tiền tệ nới lỏng từ các ngân hàng trung ương, cùng với đó, lợi suất của cổ phiếu đang tỏ ra hấp dẫn hơn lợi suất của trái phiếu chính phủ/kho bạc kỳ hạn 10 năm.

Thứ năm, châu Á đang ghi nhận tăng trưởng kinh tế tốt; với riêng Trung Quốc, nền kinh tế nước này đang trở lại với hiệu suất hoạt động cao và đại dịch Covid-19 dường như đã trở thành dĩ vãng.

Thứ sáu, nền kinh tế Việt Nam cũng đang hoạt động tốt với mức tăng trưởng GDP dự kiến khoảng 8% vào năm 2021.

Thứ bảy, hệ số P/E của các cổ phiếu Việt Nam chỉ ở mức 14 lần dựa trên dự báo về tăng trưởng lợi nhuận năm 2021. Triển vọng tăng trưởng lợi nhuận là xuất sắc trong năm nay và trong vài năm tới.

Thứ tám, cổ phiếu ngân hàng tại Việt Nam dự kiến sẽ ghi nhận tăng trưởng vượt bậc về lợi nhuận.

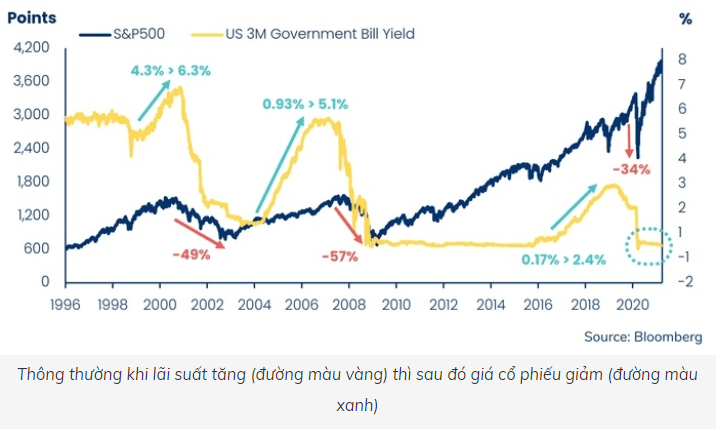

Về rủi ro lãi suất, lãi suất dài hạn tăng nhanh là dấu hiệu thúc đẩy tăng trưởng kinh tế. Thông thường, dao động của lợi suất trái phiếu khá trái ngược với giá cổ phiếu, tuy nhiên, ở một số giai đoạn nhất định thì lại có sự đồng điệu.

Rủi ro về sự sụp đổ của thị trường chứng khoán toàn cầu luôn hiện hữu khi định giá cổ phiếu ở vùng cao lịch sử. Tuy nhiên, theo quan điểm của chúng tôi, ngay cả khi lạm phát tăng nhanh, sẽ không dẫn đến việc các ngân hàng tăng nhanh lãi suất điều hành.

Sự phục hồi nhanh chóng của nhu cầu sản xuất và tiêu dùng, thanh khoản dồi dào trên thị trường tài chính và giá nguyên liệu thô tăng cao đang tạo ra áp lực lạm phát. Tuy vậy, các cơ quan quản lý tiền tệ như FED vẫn không có ý định tăng lãi suất trong vài năm tới và rõ ràng, các ngân hàng trung ương đang hoan nghênh lạm phát hơn là giảm phát. Đặc biệt đối với châu Âu, sự phục hồi về nhu cầu sản xuất và tiêu dùng được kỳ vọng sẽ giải quyết được vấn đề lãi suất âm.

Dự đoán về việc tăng lãi suất là rất quan trọng trong bối cảnh thị trường hiện nay. May mắn thay, tốc độ tăng trưởng kinh tế trước tiên sẽ thúc đẩy giá cổ phiếu và sau đó, việc lãi suất ngắn hạn tăng mới gây áp lực giảm lên thị trường chứng khoán nếu mức độ tăng là đáng kể.

Không cần lo lắng về thị trường Việt Nam

Thị trường chứng khoán Việt Nam ghi nhận biến động không đồng đều giữa các cổ phiếu, đó là đặc trưng của thị trường chứng khoán. Các câu hỏi đặt ra hầu hết đều liên quan đến tương quan giữa lợi nhuận kỳ vọng và rủi ro.

Chỉ số VN-Index hiện ở mức khoảng 1.200 điểm, tương đương với khoảng đạt được vào tháng 4/2018. 3 năm trôi qua, chỉ số ở mức tương đương bất chấp lợi nhuận đã được cải thiện rõ rệt và sẽ tiếp tục được cải thiện đáng kể vào năm 2021.

Thị trường chứng khoán Việt Nam vẫn có khả năng bị ảnh hưởng nặng nề trong thời điểm tâm lý đầu tư trên toàn cầu thay đổi chóng mặt, nhưng câu hỏi quan trọng là: liệu mục tiêu phù hợp cho VN-Index trong vài năm tới là 1.800 điểm hay 600 điểm?

Chúng tôi giữ nguyên mục tiêu dài hạn cho chỉ số VN-Index ở mức 1.800 điểm. Việt Nam là đất nước có nền xuất khẩu mang lợi thế cạnh tranh cao, dòng vốn đầu tư trực tiếp nước ngoài của các doanh nghiệp châu Á liên tục đổ vào Việt Nam, dân số khá trẻ, trình độ văn hóa cơ bản khá, giáo dục đang có xu hướng tập trung vào công nghệ thông tin. Hơn nữa, trạng thái tài chính quốc gia đang ở mức cân bằng.

Cơ quan xếp hạng tín nhiệm Moody’s gần đây đã nâng triển vọng tín nhiệm đối với Việt Nam từ “Tiêu cực” lên “Tích cực”. Đồng thời, Moody’s cũng nâng triển vọng đối với các ngân hàng Việt Nam. Cùng với đó, tăng trưởng lợi nhuận của các doanh nghiệp niêm yết trong vài năm tới được thúc đẩy bởi nhu cầu gia tăng thực sự chứ không phải đến từ “tiền trực thăng” hay các khoản vay của chính phủ tăng lên như nhiều quốc gia khác.

Chỉ riêng biểu đồ lợi suất kỳ vọng của VN-Index cho năm 2021 đã cho thấy tiềm năng tăng trưởng đáng kể của thị trường chứng khoán Việt Nam, với lợi suất kỳ vọng 6,6%, cao hơn hẳn lợi suất 2,5% của trái phiếu chính phủ kỳ hạn 10 năm.

Có vẻ hợp lý khi kỳ vọng rằng VN-Index có thể đạt được 1.500 điểm vào cuối năm 2021.

Các ngân hàng có thể đạt mức tăng trưởng “khủng” trong năm 2021.

Lợi nhuận các ngân hàng thương mại Việt Nam chịu sự kiểm soát nhất định bởi định hướng của Ngân hàng Nhà nước trong “năm Covid” 2020. Việt Nam đã nhanh chóng kiểm soát đại dịch và nhờ đó, ngân hàng tránh được nguy cơ đổ vỡ, mặc dù dự phòng đã phải tăng lên.

Năm 2021, bối cảnh “bình thường hóa” có thể sẽ giúp lợi nhuận doanh nghiệp nói chung và lợi nhuận ngân hàng nói riêng tăng trưởng mạnh mẽ. Nhất là trong quý I/2021, tăng trưởng lợi nhuận ngân hàng có thể lên đến 50-60% so với cùng kỳ năm ngoái. Chẳng hạn với VietinBank, lợi nhuận quý I có thể tăng trưởng tới 135%.

Triển vọng tăng trưởng lợi nhuận ngân hàng vẫn tiếp tục thuận lợi trong những năm tiếp theo. Do đó, cổ phiếu ngành ngân hàng Việt Nam sẽ ghi nhận mức tăng đáng kể”.

Nguồn: vietnamfinance

Có thể bạn quan tâm

Bộ sách Kiếm tiền bền vững từ thị trường chứng khoán